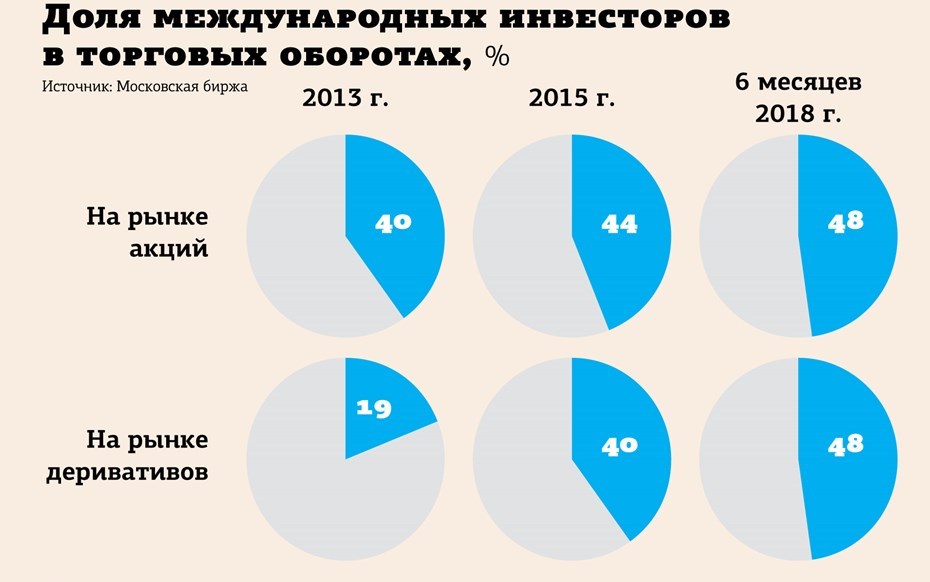

Иностранные инвесторы за последние годы не только не снизили активность на российском фондовом рынке, но даже увеличили ее. По итогам первого полугодия 2018 года их доля в объеме торгов акциями на Московской бирже достигла 48%, тогда как 5 лет назад она составляла 40%.

Законы привлекательности

Вложения международных фондов в российские акции также не снижаются, констатирует Мария Харлашкина: в 2018 году они почти достигли уровня докризисного 2013 года.

При этом единственный регион, который существенно увеличил свою долю во владении российскими акциями, — это США. До кризиса их доля составляла 41%, а в 2018–м достигла 54% (в основном за счет снижения доли континентальной Европы).

Парадоксально, что инвестиции в российские активы наращивают представители именно той страны, которая наиболее рьяно вводит санкции против российских граждан и компаний.

Очевидно, что американские инвесторы менее всего склонны нервничать по поводу нагнетания страстей политиками и переоценивать реальное влияние санкций на бизнес.

С другой стороны, как раз многочисленными санкциями можно объяснить текущую недооцененность российских акций по отношению к аналогам из других стран, причем не только развитых, но и развивающихся.

"Дивидендная доходность российских компаний — рекордная среди развивающихся рынков, она составляет порядка 6–7%", — отмечает Мария Харлашкина.

Отдельной историей выглядит, с точки зрения нерезидентов, российский долговой рынок. Они почти не интересуются корпоративными облигациями, предпочитая покупать облигации федерального займа (ОФЗ). Там доля иностранных инвесторов несколько лет росла и достигла максимума — 34,5%. Но в последние месяцы снизилась до 26,6%.

"В условиях перехода к таргетированию инфляции, которая после 2014 года оставалась на крайне высоком относительно цели в 4% уровне, Банк России проводил умеренно жесткую денежно–кредитную политику, поддерживая высокий уровень реальных процентных ставок (один из самых высоких среди развивающихся стран)", — напоминает Алексей Теплоухов, глава дирекции операций на финансовых рынках банка "Санкт–Петербург". Таким образом, отмечает эксперт, стратегия работы на разнице в процентных ставках (или carry trade) с российскими облигациями была одной из самых прибыльных в последние годы.

"Вы могли занять доллары под 1% годовых, конвертировать их в рубли и купить ОФЗ с доходностью 9–11%. Вы зарабатывали на разнице ставок и к этому еще и получали положительную переоценку по портфелю на фоне укрепления рубля. Высокодоходный рублевый carry trade привел к росту доли нерезидентов в ОФЗ с 20% в середине 2015 года до 34,5% весной 2018–го. Их вложения составили примерно $20 млрд (около 1,5 трлн рублей). После нескольких санкционных ударов по России (в апреле и начале августа) и нестабильной ситуации на рынках emerging markets нерезиденты сократили свои позиции в ОФЗ примерно на 480 млрд рублей (доля сократилась до 26,6%). Триггером для возвращения нерезидентов на этот рынок может стать смягчение санкционной риторики, переоценка ожиданий относительно повышения ставки ФРС США на горизонте 2019–2020 годов, что поддержит emerging markets и рублевые активы", — считает Теплоухов.

Население биржи растет

Наряду с иностранными инвесторами активность на Московской бирже наращивают и российские граждане. По данным биржи, количество брокерских счетов физических лиц за 3 года практически удвоилось (см. диаграмму). "За прошлый год физлицами было открыто 250 тыс. новых счетов, с начала этого года — еще 260 тыс.", — поделилась статистикой Мария Харлашкина.

Ярослав Кабаков, директор по стратегии ГК "ФИНАМ", называет основным стимулом для прихода физлиц на биржу высокий темп роста рынка акций: чем активнее рынок растет, тем больше людей открывают счета. "Хотя логичнее и перспективнее покупать акции именно в моменты просадок, ярко выраженное повышение активности в момент просадок мы наблюдали лишь однажды — после обвала 2008 года", — замечает эксперт.

По слова Кабакова, темпы прироста клиентской базы стабильны на протяжении последних нескольких лет. "Некоторая активизация в последние годы связана с открытием индивидуальных инвестиционных счетов (ИИС), позволяющих получить дополнительный доход за счет налоговых льгот, — добавляет он. — Но, пока экономика России не возобновит устойчивый рост, прорыва в этом направлении ждать не стоит".

По данным Московской биржи, число ИИС по состоянию на 20 августа 2018 года достигло круглой отметки 400 тыс. В конце 2015 года их было только 89 тыс., то есть менее чем за 3 года число желающих воспользоваться налоговыми льготами для инвесторов выросло почти в 5 раз. Льготный налоговый режим и возможность открывать ИИС появились у российских граждан с 1 января 2015 года.

Денис Камынин, начальник отдела маркетинга "Открытие Брокер", рассказал "ДП", что темп прироста клиентской базы в среднем по компании стабильно держится на уровне 30% фондированных счетов год к году. Но в Петербурге за последний год число открытых договоров удвоилось (+103%). "Это локальный рекорд по приросту, — радуется Денис Камынин. — По статистике клиентских операций, за прошедший год интерес к валютному рынку возрос на 9%, к акциям иностранных эмитентов — на 4%, к деривативам — на 12%, к инструментам фондового рынка — на 40%. Изменилось поведение, причем как новых, так и давних клиентов компании. Все больше становится долгосрочных портфельных инвесторов".

“

Непрофессиональных инвесторов всегда будет побуждать к биржевой торговле стремление к дополнительному заработку. Ставки по депозитам и накопительным счетам устойчиво снижаются, вариантов ответа на вопрос о том, что будет с рублем, все больше и больше — это приводит к желанию найти альтернативный источник дохода и сохранить ощущение контроля над ситуацией. Так, например, через Альфа–Банк в 2017 году было открыто 6400 брокерских счетов физических лиц, в то время как только за 8 месяцев 2018 года — 21 394 счета. Нам кажется, что это только начало.

Ирина Фадеева

руководитель управления продаж дирекции брокерских операций Альфа–Банка

“

На фоне выхода из рецессии и восстановительного роста экономики российские акции также остаются интересными для зарубежных инвесторов. Ожидаемая дивидендная доходность индекса Мосбиржи уже превышает 6% в рублях, а у индекса РТС доходит до 4,5% в долларах. В долгосрочной перспективе мы ожидаем, что глобальная экономика будет все больше разворачиваться в сторону ускорения проинфляционного роста, и акции, товары, недвижимость в этом случае могут начинать выигрывать у облигаций.

Константин Бушуев

Начальник Отдела Анализа Рынков Компании "Открытие Брокер"