Частные банки вышли на тропу борьбы за десятки миллиардов рублей на счетах малого бизнеса. Государство гарантировало предпринимателям сохранность их денег в любых банках в сумме до 1,4 млн рублей. Получив такой аргумент, малые региональные банки наверняка попытаются переманить небольшие компании у своих крупных конкурентов. В Петербурге на кону сумма 60–80 млрд рублей.

Система страхования вкладов заработала в России в 2004 году и изначально распространялась только на вклады физических лиц. В 2014 году в нее включили индивидуальных предпринимателей — под защиту государства попали суммы до 1,4 млн рублей, размещенные на депозитах или расчетных счетах в каждом банке.

Расширение страховки на малый бизнес — попытка вернуть деньги предпринимателей обратно в местные региональные банки, которых они постепенно лишались с момента прихода в Центробанк Эльвиры Набиуллиной в 2013 году и начала кампании по зачистке банковского сектора. При ее предшественнике Сергее Игнатьеве за 10 лет лишились лицензий около 330 банков, за 5 лет при Набиуллиной — уже более 400. Как правило, собственники бизнеса узнавали об отзыве лицензии из утренних пятничных пресс–релизов ЦБ РФ и мысленно прощались со всеми деньгами на счетах в данном банке. Ликвидация банка растягивается на годы, и не всегда есть шанс вернуть 100% денег из конкурсной массы, так как юрлица становятся кредиторами третьей очереди. Из–за блокировки денег на счетах появляются штрафы за невыплату зарплаты сотрудникам, пени от налоговой по обязательным платежам, иски от контрагентов по неоплате счетов. Как следствие, в попытке минимизировать риски потери бизнеса юрлица стали закрывать счета в мелких региональных банках и массово переходить в крупнейшие банки с участием государства в капитале.

После распространения страховки на малый бизнес наметится обратный переход из крупнейших банков в малые региональные. Однако оценить масштаб обратного перетока невозможно.

"Темпы оттока в стрессовые периоды из небольших банков в пользу системно значимых достигали 10–30% в месяц", — поясняет Карина Артемьева, руководитель департамента финансовых рейтингов Национального рейтингового агентства.

Из анализа отчетности банков следует, что в среднем за последние 2 года у местных банков остатки средств на счетах юрлиц сократились на 5–40%. При пропорциональном приросте на счетах в крупнейших и банках с госучастием. "Статистически для оценки перетока можно оперировать цифрой 10–30%, только он будет более замедленным и не одномоментным", — полагает Карина Артемьева.

Нет данных

ЦБ не владеет информацией об объеме средств малого бизнеса на счетах в банках. В отчетности регулятора фигурируют общие остатки юридических лиц и отдельной строкой — ИП. Вероятно, в среднесрочной перспективе на банки будет возложена дополнительная нагрузка по вычленению из счетов юрлиц показателей малого бизнеса для статистики.

По оценке НРА, в региональных банках 15–20% средств клиентов приходится на малый бизнес. Как следует из статистического бюллетеня ЦБ РФ, на 1 декабря прошлого года сумма на счетах юрлиц в банках составляла 15,9 трлн рублей. Таким образом, на малый бизнес может приходиться 2,4–3,2 трлн рублей.

По оценке АСВ, эта сумма выше: ранее представители агентства давали оценку предполагаемого страхового покрытия малого бизнеса в 13% от объема застрахованных обязательств перед вкладчиками.

На 1 октября прошлого года население держало в банках около 27 трлн рублей, то есть сумма застрахованных средств малого бизнеса может быть около 3,5 трлн рублей.

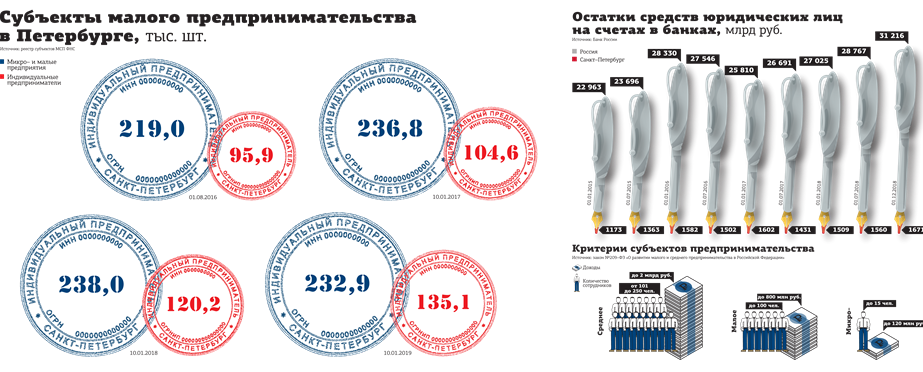

В 28 петербургских банках, по данным ЦБ на начало декабря, на счетах юрлиц было 1,67 трлн рублей, ИП — 30,2 млрд рублей. Данные суммы приблизительны и не всегда отражают реальную картину: к началу каждого месяца, как правило, остатки на счетах снижаются из–за выплат в течение месяца зарплат, налогов и платежей контрагентам. Статистически большое влияние на объемы оказывают и федеральные банки, зарегистрированные в Петербурге, — ВТБ и "Россия". Всего в местных банках может находиться 250–330 млрд рублей юрлиц. Однако без доли ВТБ и банка "Россия" (чьи суммарные активы составляют более 90% активов петербургских банков) объем денег малых предприятий в распоряжении местных банков можно оценить в 20–30 млрд рублей. Получив такой аргумент, как страховка средств малого бизнеса, небольшие банки станут активнее его привлекать, что поможет им сконцентрировать у себя на балансах до четверти денег малого бизнеса региона. Можно предположить, что через некоторое время в малых банках может осесть 60–80 млрд рублей.

Дополнительный расход

Однако большинство опрошенных "ДП" банкиров осторожны в оценках плюсов и минусов нововведения.

"С начала месяца приток денежных средств юридических лиц немного подрос (порядка 2%), но это колебание в пределах отчетного периода", — сообщила Галина Ванчикова, президент — председатель правления банка "СИАБ".

"Существенной нагрузки оно, по предварительным оценкам, не несет", — считает Ольга Казанская, руководитель службы внутреннего аудита банка "Оранжевый". Проблема в том, что кроме роста остатков на счетах банки столкнутся с дополнительными расходами. Копилка АСВ, из которой производятся выплаты при отзывах банковских лицензий, пополняется самими банками: они отчисляют ежеквартально по 0,15% от среднедневных остатков на счетах. Эту же норму распространили и на деньги малого бизнеса.

С каким конкретно объемом выплат придется столкнуться, не знает никто: ни АСВ, ни сами банкиры. "Данные по изменениям страховых взносов банков будут доступны после получения соответствующей отчетности", — сообщили в пресс–службе АСВ.

Если петербургским банкам удастся сконцентрировать у себя на счетах 60–80 млрд рублей малого бизнеса, их ежеквартальные отчисления могут составить 90–120 млн рублей, и основная нагрузка ляжет на банки, активно переманивавшие к себе малый бизнес. И, как следствие, на малый бизнес — в виде повышения тарифов на расчетно–кассовое обслуживание.

"Постепенный рост клиентской базы и средств клиентов позволит компенсировать размер уплачиваемых взносов в АСВ", — отметили в пресс–службе банка "Александровский".

Большинство банков из–за повышения ставки НДС до 20% пересмотрели тарифы еще в конце прошлого года. Из–за того что теперь все банки поставлены в равнозначные условия перед малым бизнесом, новый виток конкурентной борьбы не позволит повышать тарифы дальше.

"Наши затраты увеличатся, но у небольших банков появились новые возможности", — отметил Евгений Андриенко, председатель правления банка "Прайм Финанс".

"Тарифы неизбежно вырастут, но постепенно рынок все отрегулирует", — полагает Павел Ефремов, председатель правления банка "Нейва".

Крупные банки наверняка не отдадут малых клиентов без боя. Но все–таки их основное внимание направлено на крупный бизнес.

"Малые предприятия не формируют объемы крупных банков. А конкуренция среди банков обеспечит потенциал лояльности ценовой политики", — считает Михаил Сахин, председатель правления Геобанка.

Много малых

К малому бизнесу законодательство относит компании с доходом менее 800 млн рублей в год и со штатом менее 100 человек. Реестр предпринимателей ведет Федеральная налоговая служба, в нем на 10 января 2019 года в Петербурге зарегистрировано 367,94 тыс. малых предприятий и 134,6 тыс. индивидуальных предпринимателей. Под страхование попадают только те счета малого бизнеса, которые открыты в банках — участниках системы страхования вкладов. Из 481 действующей кредитной организации таких всего 395.

“

Расширение страховой защиты АСВ на предпринимателей — позитивный момент. Мы постепенно перенимаем мировую практику, в которой страховка обычно распространяется на деньги граждан и бизнеса. Предприниматели могут вернуться в небольшие местные банки, из которых они пару лет назад в массовом порядке уходили в крупнейшие. Но, как говорится, дьявол кроется в деталях: все банки столкнутся с дополнительными расходами из–за отчислений в систему страхования вкладов. Оценить нагрузку можно будет не ранее II квартала, впрочем, не думаю, что банки станут пересматривать тарифы и повышать стоимость обслуживания, чтобы компенсировать свои расходы. На рынке серьезная конкуренция. С учетом мобильности малого бизнеса даже минимальное ее изменение может привести к перетоку клиентов в другие банки с более лояльными условиями.

Владимир Джикович

президент Ассоциации банков

Северо–Запада

“

Реформу, безусловно, можно только приветствовать. Для малого предприятия отзыв лицензии у банка почти всегда влечет необратимые последствия. Однако сегодня доверие к банковской системе в целом у предпринимательского сообщества низкое. Ожидать быстрого возвращения к местным банкам рано. На мой взгляд, должно пройти время, чтобы бизнес смог снова пойти в небольшую финансовую организацию. Предложенная сумма, конечно, мала. Но в данной ситуации первые и самые важные шаги уже сделаны, ведь новый закон в принципе узаконил механизм страхования предпринимательских счетов.

Владимир Меньшиков

Председатель Совета НП "Союз Малых Предприятий Санкт–Петербурга"

В контексте

Вступившие в силу 1 января текущего года изменения в системе страхования вкладов прошли незаметно для банков и предпринимателей: никто ничего не слышал. Или просто делают вид, потому что малый бизнес уже ничто не может сдвинуть в мелкие банки обратно.

Эффект от уравнивания банков друг с другом единой страховой суммой 1,4 млн рублей на счетах предпринимателей будет ощутим чуть позднее — ближе к осени. Как раз к тому моменту будут вскрыты скрижали отчетности, и рынок увидит, у кого остатки подросли, а у кого ручеек денег малого бизнеса совсем иссяк.

Сперва нужно дать банкирам время запланировать и провести рекламные кампании по привлечению клиентов. Затем пусть проанализируют возросшие затраты на борьбу с отмывателями денег под предлогом исполнения норм ФЗ–115. И это без учета расходов на наем персонала, увеличившуюся нагрузку для формирования отчетности и отчисления страховых взносов в АСВ.

Мелкие региональные банки хоть и тешат себя тем, что малый бизнес — это потенциально большой объем качественных пассивов, однако регулятор давно поставил их в такие условия, в которых они попросту не могут кредитовать реальный сектор экономики и получать процентные доходы. Зависимость размера кредитов от капитала банка не позволяет им ни промышленность кредитовать, ни производство. Поэтому и пытаются они вместо финансирования строительства свечных заводиков обслуживать расчетные счета и жить на комиссионные. И почти всегда проигрывают более богатым и технологичным банкам, которые и интернет–банк в смартфоне организовать могут, и электронную бухгалтерию бесплатно предложат, и отчетность в налоговую будут передавать. И стоимость обслуживания в крупных банках будет равна нулю рублей с небольшими и заблаговременными перспективами ее увеличения.

Понимают ли банкиры, что малые предприниматели настолько шустрые, что при малейшем внешнем шорохе моментально переводят деньги и корсчет банка от этого не менее моментально скудеет? Знают ли банкиры, что сегодня предприниматели предпочитают крупные банки вовсе не из–за защиты от отзыва у него лицензии? А лишь потому, что опытным путем уже выяснили, что в крупных банках, выражаясь аллегорически, как и в любом непроточном водоеме, настолько мутные воды из–за скопления счетов и предпринимателей, что редко когда рука контролера дотянется именно до этого счета и вряд ли сотрудники банка найдут время задать вопросы по экономической целесообразности операции. Наверное, понимают и знают. Но у них нет иного выхода, кроме как попытаться привлечь малый бизнес.

Евгений Петров