Один из самых известных частных инвесторов в России Элвис Марламов рассказал «ДП» о стратегиях, приносящих сотни процентов прибыли в год, а также об изменчивости фондового рынка, связанных с этим рисках и перспективных инвестиционных идеях.

Ваша стратегия, насколько я понимаю, предполагает покупку и продажу акций исходя из фундаментального анализа. Насколько оправдан этот подход в текущих реалиях? Какие доходности показывали ваши портфели в последние годы?

Мой метод торговли нельзя свести просто к применению фундаментального анализа, это будет слишком общее описание. Я охочусь за историями, где есть идеи, на которые могут среагировать другие инвесторы. Доходности по разным стратегиям совершенно разные. На сайте comon.ru было выложено несколько субстратегий. Одна, например, была нацелена на покупку акций недооцененных компаний. В каждой из 12 ключевых отраслей (телекомы, уголь, нефть, банки и т. д.) примерно на равные суммы покупался актив, самый дешевый по мультипликаторам. Покупался с плечом 1:1, то есть на 100% своих денег и еще на 100% — за счет денег, занятых у брокера. А против этой сделки брался шорт (продажа акций, взятых в долг. — Ред.) на 100% счета в акциях компаний, самых дорогих по мультипликаторам, из этой же отрасли, с высокой капитализацией. Например, в секторе металлургии я покупал ММК, а против него шортил акции "Северстали". В телекомах я брал МТС против шорта "МегаФона" в 2016 году. В ретейле дешевых историй не было, получается, покупать было нечего, зато я открывал шорт против очень дорогого "Магнита". И так далее. Веса постоянно балансировались: как только менялись мультипликаторы, позиции сокращались или увеличивались. Эта стратегия показала 5000% за полтора года в 2016-2017 годах. Так случилось, что тот период для этой стратегии был очень благоприятным. Были очень большие дисбалансы в фундаментальных оценках акций, потом они большей частью схлопнулись. И стратегия перестала зарабатывать, и часть доходности была утеряна. Но подход актуален — в ряде секторов еще есть очень дешевые по мультипликаторам ликвидные качественные акции.

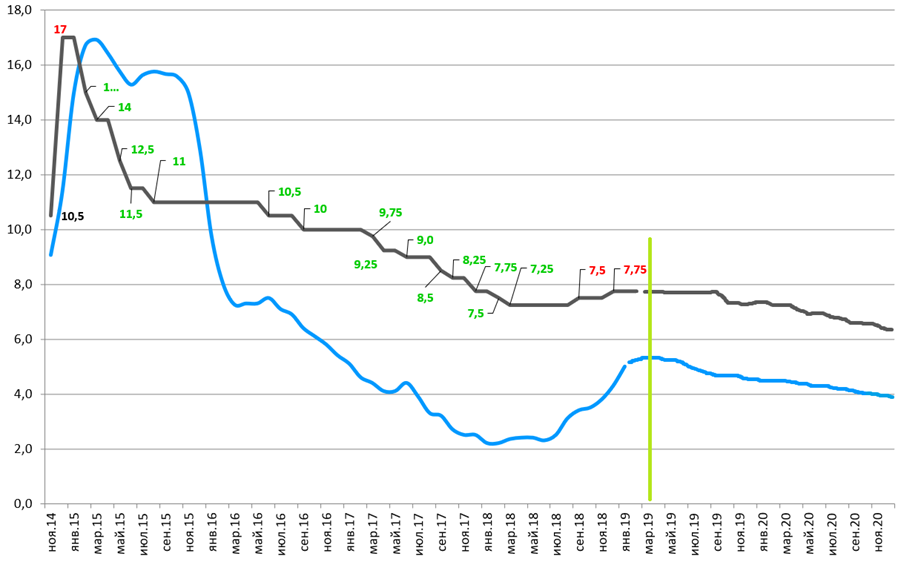

Есть дивидендные стратегии Alenka Dividend и Alenka Bond. Второе название — обманчивое, потому что bond в нем — не облигация, а так называемые акции-облигации со стабильными регулярными дивидендными выплатами, похожими на купоны по облигациям. Концепция в двух словах была такая: когда ставки на долговом рынке 10-12% годовых, ты покупаешь акции с дивидендами 10-12% в год. То есть, допустим, при цене акции 1000 рублей дивиденд по ней 120 рублей. И когда ставки по облигациям опустятся до 7%, сколько будет стоить такая акция? В районе 2000 рублей, чтобы дивидендная доходность приблизилась к доходности облигаций. А с учетом того, что у многих компаний дивиденды растут со временем, такие акции могут подорожать еще сильнее. И вот эта стратегия Alenka Bond принесла больше 700% за 3 года. Для нее были куплены такие бумаги, как "Норильский никель", "Сургутнефтегаз", "Северсталь" и "Ленэнерго" привилегированные. В конце 2015 ставка ЦБ РФ была равна 11% годовых, я предположил, что глава ЦБ РФ Эльвира Набиуллина сможет хотя бы частично повторить то, что смог сделать глава ФРС США Пол Волкер в 1980-х в США. В итоге ключевая ставка упала до 7,25%, и это спровоцировало целый бум и популяризацию дивидендного инвестирования. Сейчас мы увидели мини-цикл укрепления ставки, но впереди новый цикл снижения, и все может повториться.

Инфляция и ключевая ставка, % годовых

Доходность Alenka Bond 2019.03.18

Доходность Alenka Dividend 2019.03.18

Еще одна стратегия оказалась неудачной — она была очень волатильной по динамике портфеля. Это стратегия Alenka M&A, ориентированная на слияния и поглощения. Например, покупались акции "Дикси". Я сходил к ним на собрание акционеров летом 2017 года, где менеджмент производил адекватное впечатление, а я предполагал, что "Дикси" будет съеден крупными ретейлерами. Я купил акции "Дикси", и они выросли на 50%. Но не из-за M&A, а из-за байбэка и делистинга. А потом "Дикси" сами поглотили "Красное и Белое".

Еще я купил акции ТГК-1 в расчете на то, что финский акционер продаст свой пакет "Газпрому". Финны ввязались в поглощение немецкой Uniper (российская «Юнипро» — это их "дочка") и я предположил, что ненужную долю в ТГК-1 они постараются продать. Но вместо роста бумаги ТГК-1 сильно упали. Еще покупал акции "Энел Россия" под идею продажи Рефтинской ГРЭС. Они сначала выросли, но потом опять упали. Ничего на них не заработал. Эта стратегия, Alenka M&A, показала сильную волатильность да еще и в минус ушла процентов на 30 или около того.

Доходность Alenka MA 2019.03.18

Для стратегии Alenka ИИС я покупал акции на долгосрок и без плечей. Открыл индивидуальный инвестиционный счет в 2015 году, положил на него разрешенные законом 400 тыс. рублей, купил на них акции "Мечела" привилегированные. Они год пролежали – ничего на них не заработал. В 2016-м я довнес еще 400 тыс., итого стало 800 тыс. на счете. Продал акции "Мечела" и купил, если не ошибаюсь, сначала бумаги "Протек". Он тогда был дешевый, а компания вернулась к выплате дивидендов. "Протек" вырос где-то в полтора раза. Получил по нему дивиденды и перешел в "Красноярскэнергосбыт". Перед этим прочитал на конференц-колле (стенограмма конференции для инвесторов. – Ред.) у "Русгидро", что они продают пакет акций "Красноярскэнергосбыта", потому что выходят из сбытового бизнеса. Продали башкирский энергосбыт, остался рязанский, чувашский и красноярский. Я купил эти акции по 3 рубля. А потом мало того что они стали дорожать в район 4,9 рубля, так еще и дивиденды по ним объявили 77 копеек. Я пошел на собрание акционеров "Красноярскэнергосбыта", там был представитель "Русгидро". Он мне сказал, что "Красноярскэнергосбыт" продаваться не будет. Я в этот же день продал акции. Потом купил "Россети", и они подросли под ожидания роста дивидендов, а потом "Ленэнерго" преф по 15-16 рублей. Была идея, что компания после оздоровления сможет вернуться к выплате дивидендов, и, главное, там стоял большим оффером банк ВТБ, ликвидировавший позицию, доставшуюся ему от проблемного Rusenrgo fund. Осенью перешел обратно в "Мечел" преф. И в итоге у меня те 800 тыс. превратились в 10 млн рублей. Кажется невероятным? Эти деньги были заработаны без использования плеч и публично. Использовался только здравый смысл, расчеты и логика.

Наступил следующий год, я внес на счет еще 400 тыс. рублей. Но за год я ничего больше не заработал. В 2018 году разрешили вносить на ИИС больше денег, до миллиона рублей в год. Я внес еще миллион, но вместо того чтобы заработать, получил убыток. Купил акции с плечом "РусАла" и "Мечела", и от 11 млн осталось только 5. В том числе и из-за того, что Банк России не дал мне торговать в самый ответственный момент в апреле 2018-го. Такой вот противоречивый результат инвестирования на ИИС.

Доходность Alenka ИИС 2019.03.18

Доходность Alenka Mining 2019.03.18

Также у меня есть небольшой отдельный счет, на котором я отыгрываю новости и выходящую отчетность в реальном времени. Это выглядит так: на отдельном мониторе у меня выведена платная новостная лента, и если выходят экстренные новости, способные повлиять на котировки, я совершаю спекулятивные сделки. Это в целом прибыльный подход, но требующий крепких нервов и сосредоточенности, но зато позволяет держать себя в форме.

Это я в двух словах описал свои стратегии с акциями, торгуемыми на бирже. На самом деле мне больше нравятся акции второго и третьего эшелона, которые обращаются вне биржи. Основное мое инвестирование происходит в них. Начинал я свою деятельность на фондовом рынке еще студентом со скупки акций различных предприятий. Первым таким делом была скупка Омской птицефабрики. Это очень сильно повлияло на мои взгляды как инвестора. Многие покупают акции, глядя на графики цен, какие-то внешние новости, цену нефти. Пытаются предсказать, какая будет ставка ФРС США. Они забывают, что акция – это реальный актив, забывают, что фондовый рынок люди изобрели не для игры на бирже, акция дает голос на собрании акционеров и долю в прибыли предприятия. Я несколько раз видел, как акции скупают только для того, чтобы получить существенное представительство в совете директоров компании. Если ты это понимаешь, то тогда тебе волатильность котировок не страшна и ты по-другому обсчитываешь реальную ценность компании. Не все инвесторы понимают, что обстановка внутри торгов или вести с экранов – это одна картинка, а реальная деятельность предприятия – другая.

Сложно ли вам с таким достаточно консервативным подходом конкурировать с управляющими, предлагающими активно спекулировать акциями, фьючерсами, валютными парами или вкладывать в криптовалюты?

Ни с кем мы не конкурируем. Сидим тут у себя в Красноярске, у нас закрытое сообщество в интернете, ничего никому не продаем, нигде себя не рекламируем. У нас нет волшебной удочки, которая ловит рыбу на фондовом рынке. На сайте у меня прямо написано, что он только для крепких, опытных парней. Большинство, как бы сурово это ни звучало, на фондовом рынке деньги теряет. Никаких иллюзий тут строить не надо. Кто-то же должен кормить биржевых акул — больших парней, которые все время зарабатывают.

Раньше у меня, может быть, были какие-то идеалы — хотелось научить людей инвестировать по фундаментальному анализу, объяснить им, что акция — это доля в компании, и так к ней и надо относиться. Сейчас я вижу, что большинство просто не готовы это понять. Возможно, на словах они согласны с базовыми подходами, но, когда случается очередная заварушка, или на рынке эйфория, или долго все стоит в боковике, все забывают об инвестировании и начинается игра.

В нашем сообществе примерно 1000 активных членов, и еще какое-то количество просто нас читают. Мы там в своем соку варимся, обсуждаем идеи и инвестируем. На сайте очень строгая модерация, потому что нам не нужна там масса бесполезных эмоциональных постов при каждом движении котировок, как это происходит на других биржевых порталах. Нужно спокойное и конструктивное обсуждение. Многие комментарии подписчиков носят исключительную ценность и полезность, так как свое мнение высказывают опытные инвесторы, которые работают уже много лет на рынке.

Может ли кто-то из наших читателей стать членом вашего сообщества? Что для этого нужно сделать?

Да, может. Если это адекватный человек, мы, конечно же, его добавим. Для начала надо написать о себе, например, в нашей группе "ВКонтакте", мы можем через нее новых членов регистрировать. Часть наших материалов, например архивные посты в разделе «Разбор компаний» или «Фундаментальный анализ», открыты всем желающим. Дальше важно поддерживать конструктивное общение.

Эксперты много лет называют российские акции недооцененными по отношению к зарубежным аналогам по соотношению прибыли к капитализации, по дивидендной доходности и т. д. Когда и при каких условиях, по вашему мнению, оценка наших акций может стать справедливой?

Наш рынок, как многие привыкли считать, не растет или отстает. А с другой стороны — индекс Мосбиржи сейчас на своем пике. Все довольно недешево. Ряд бумаг торгуются с достойными мультипликаторами, их нельзя назвать недооцененными. Если взять "Северсталь" или НЛМК, они торгуются по мультипликаторам дороже, чем U.S. Steel или ArcelorMittal. Тот же "Норильский никель", который так всем нравится из-за дивидендов, торгуется значительно дороже по мультипликатору цена/прибыль, чем его аналоги из США или Канады. То есть нельзя сказать, что наш рынок весь недооценен или присутствует некий санкционный дисконт.

Если купить корзину бумаг, соответствующую индексу Мосбиржи, сейчас можно получать по ней дивидендную доходность 6-7% после налогов. В мире других таких индексов, может быть, и нет. То есть если сравнивать с точки зрения дивидендной доходности, то наш индекс мог бы еще подрасти. Но ряд бумаг в России уже недешевые. А те, которые дешевые, не очень качественные. Такие компании, как "Газпром", "Россети", ВТБ и "Сургутнефтегаз", исторически недружественны к миноритариям. Их акции вечно дешевы, потому что там происходят события, которые вызывают оторопь у инвесторов.

Нет рецепта, чтобы рынок стал дороже, кроме того, чтобы госкомпании стали прозрачнее и дружественнее к инвесторам. Правительство подталкивает их в этом направлении, так что жаловаться нам как инвесторам тут не на что, потребуется время. Все делается правильно. "Русгидро", "Аэрофлот", "АЛРОСА" и ряд других госкомпаний уже не первый год платят дивиденды исходя из 50% прибыли по МСФО. Это очень здорово, хотя многие не верили, что так будет. А в прошлом году еще и "Транснефть" в этот ряд добавилась. Так что все что нужно уже произошло. Еще бы немного упали ставки, тогда люди, которые ориентируются на депозиты, поняли бы, что там нечего ловить. Сейчас уникальная ситуация, можно купить акции тех же Сбербанка или ВТБ вместо того, чтобы держать в них деньги на депозитах. И получать дивиденды, которые больше ставок по депозитам. Когда такое осознание произойдет хотя бы частично, рынок достигнет неких справедливых значений.

Я не могу сказать, что наш рынок еще вырастет в 2 или 3 раза без каких-то эпохальных событий. В целом апсайд у него очень небольшой. Суть первой стратегии, которую я описывал, — поиск недооцененных идей в каждом секторе, а не покупка всего рынка в целом. Этого и надо придерживаться.

Тем более что разница в мультипликаторах между нашими бумагами и зарубежными аналогами может схлопнуться и за счет падения последних.

Какие инвестиционные идеи вы считаете самыми перспективными на ближайшие месяцы?

У нас есть раздел на сайте, где мы ищем те компании, которые попадут в индексы. Это избранные истории. Например, акции ММК не входили в индекс MSCI Russia. И мы его купили в расчете на то, что менеджмент и акционеры все сделают, чтобы они туда попали. Увеличат free float, улучшат дивидендную политику. Тогда вырастут обороты, и капитализация достигнет нужного размера. Эти акции купят индексные фонды, котировки вырастут еще, и на этом можно будет заработать. Так все и вышло. Идея была в конце 2015 года. А включили ММК в индекс в конце 2016-го.

Сейчас есть идея, что в будущем в индекс попадут акции "РусАла". Им не хватает сейчас капитализации для этого, их free float не дотягивает до $1,5 млрд. Но так как бумага сейчас отходит от санкционного стресса, то она сначала подорожает, а потом войдет в индекс и еще вырастет. И вот тут ее можно продать. Такая простая и очень логичная идея.

К примеру, осенью 2019 ожидается поглощение Tele2 "Ростелекомом", причем у последнего уже есть 45% акций Tele2, а оставшиеся 55% он оплатит своими акциями, в том числе и дополнительного выпуска. Акций станет больше, free float и капитализация технически вырастут, и "Ростелеком" сможет попасть в индекс MSCI Russia, то есть будет закуп индексными фондами.

Для иллюстрации еще одна история, с "Интер-РАО". Также в конце 2015-го я ее покупал. В ходе серии предсказуемых событий и сделок они упростили структуру активов, продали непрофильные активы и увеличили free float. Потом она вошла в индекс, подорожала, и с тех пор акции стоят в боковике.

Была и обратная идея — исключение из индекса акций "Магнита". Точнее, не из индекса, а из группы "тяжеловесов" в нем. В индексе MSCI Russia есть четыре бумаги, имеющие в нем наибольший вес. Три бумаги в этой группе, видимо, навечно. Это Сбербанк, "Газпром" и "ЛУКОЙЛ". Это локомотивы российского рынка, в индексе МосБиржи они занимают почти половину. А четвертое место занимает то одна компания, то другая. Довольно долго там был "Магнит". Вот у меня была идея, в которую мало кто верил, — шорт "Магнита", до того момента, когда его исключат из "тяжеловесов" индекса. Это сработало. Место "Магнита" заняла "Татнефть". Но я считаю, что это несправедливо, с учетом размеров компании она не может считаться четвертой в стране даже исходя из объективных оценок. И "Татнефть" скоро изгонят. Ее место займет, уже справедливо, "Новатэк".

Можете аргументировать, почему "Татнефть" находится в этом списке несправедливо, а "Новатэк" займет его справедливо?

Капитализация "Татнефти" еще недавно была почти 2 трлн рублей при добыче 28 млн тонн нефти в год, с одним небольшим НПЗ. Для сравнения: "Газпром нефть" стоит 1,6 трлн при добыче, стремящейся к 100 млн тонн и переработке 40 млн тонн. "Сургутнефтегаз" оценивается в 1,2 трлн рублей при добыче 60 млн тонн. А у него есть еще и "кубышка" знаменитая. Так что "Татнефть" — это переоцененный актив, который разогнали индексные фонды. Ей "нарисовали" free float 70%, именно поэтому такой вес в индексе. Но на самом деле free float там около 30%.

А "Новатэк" каждый день набирает силу как бизнес. Капитализация у него примерно 3,3 трлн рублей, но free float стоит меньше, чем у "Татнефти". Как только оценка акций "Новатэка", находящихся в свободном обращении, превысит аналогичный показатель "Татнефти", произойдет рокировка. Тогда вес "Татнефти" в индексе автоматически уменьшится в 2 раза. Индексные фонды начнут сокращать ее долю в портфелях, и акции предположительно сильно упадут.

Есть еще один кандидат на место в топ-4 индекса MSCI Russia — ГМК "Норильский никель". Если он обойдет "Новатэк" по весу в индексе, то его акции выстрелят.

Такие истории возможны как раз потому, что слишком много людей увлеклись идеей индексного инвестирования. Они сдались и больше не пытаются обогнать рынок, а просто инвестируют в индексные фонды. Смотрите, за 4 года индекс Мосбиржи вырос примерно на 50%. Если получать дивиденды и реинвестировать их, вышло бы примерно 80%. С одной стороны, рынок давал фантастические возможности, даже если не брать удачные точки входа вроде марта или декабря 2014. Но, как ни странно, считается, что большинство инвесторов не смогли заработать даже 50%. Правда это или нет, я не знаю, но такое мнение доминирует. В результате эти фонды стали популярными и очень крупными, и изменения в индексах оказывают очень сильное влияние на котировки «в реальном мире».

Тема индексного инвестирования проникает в умы. Многие необоснованно экстраполируют в будущее динамику американского рынка, который много лет растет, на наш. Индекс S&P 500 растет 40 лет кряду, как раз после реформ Волкера, и только некоторым выдающимся публичным инвесторам вроде Уоррена Баффетта удается его обыгрывать. А среднему инвестору лучше покупать индексные бумаги и больше ничего не делать, тогда он оказывался лучше большинства управляющих. Но наш индекс Мосбиржи за последние 12 лет вырос меньше инфляции. Индексные инвесторы ничего не заработали. Да, красиво взять в качестве точки отсчета дно 2009 года, тем более это было как раз 10 лет назад. Но на практике инвесторы приходят на рынок, когда он растет, а не когда цены на акции привлекательны.

А вы не думаете, что маятник качнется в обратную сторону и после очередного краха фондового рынка мода на индексное инвестирование себя скомпрометирует?

Я с этим согласен. Самое главное, что мало кто вспоминает пример Японии. Там тоже был сильный рост фондового рынка на фоне мощного подъема экономики (в 1996 году Япония уже дышала в спину США по размеру ВВП), а потом он обвалился и впал в 20-летнюю стагнацию и до сих пор не превысил своих старых максимумов. Представьте себе индексных инвесторов в японские акции, которые успели состариться, ожидая, когда их инвестиции выйдут в плюс. SONY, Panassonic, Toyota, Mitsui, SHARP еще существуют, но это больше не технологические лидеры.

Люди, склонные к игромании, которые всегда ищут на рынке чего-то горяченького, конечно, со временем проигрывают индексам. Но доходность индексного инвестирования ведь довольно небольшая относительно того, на что рассчитывает человек, приходя на фондовый рынок. И есть достаточно умные инвесторы, которые могли бы со своим интеллектом выбирать активы вдумчиво и обгонять индексы. Но они боятся, когда авторитеты начинают их пугать, заявляя, что шансов нет.

Кроме игры на ожиданиях изменения индексов какие идеи могут вызвать сильные движения котировок акций?

Дивиденды. В "Системе", например, дивиденды закреплены дивидендной политикой. Это 1,19 рубля на акцию. Акция сейчас стоит меньше 10 рублей — рынок сомневается, что компания может заплатить столько дивидендов в этом году. Но менеджмент предпринимает нетривиальные ходы для восстановления рыночной стоимости "Системы". Они купили "Эталон", вошли в "Озон". Раньше "Система" была как слон на двух ногах — основную прибыль приносили МТС и "Башнефть". Потом "Башнефть" у нее отняли, но зато появилось много новых бизнесов. Это и "Степь", и "Сегежа", и "Лидер-Инвест". Теперь вот еще "Озон" с "Эталоном". Мы можем взять калькулятор, подсчитать, сколько стоят доли "Системы" во всех этих бизнесах, и понять, что даже с учетом большого долга ее текущая стоимость очень низкая. Если компания будет платить дивиденды 1,19 рубля, то ее акции будут стоить гораздо дороже. Может быть, и 20 рублей.

У "РусАла", кроме включения в индекс, есть и другие причины для роста. У него доля в "Норильском никеле" 28%. А капитализация "Норникеля" больше 2,2 трлн рублей. Весь "РусАл" стоит дешевле, чем его доля в "Норникеле". И он получает огромные дивиденды на этот пакет. То есть у "РусАла" сразу несколько драйверов для роста.

Пробовали ли вы применить свой интеллект для инвестирования на зарубежных рынках? Если нет — почему? Если да — какими были успехи? Требует ли инвестирование на мировых рынках иных навыков, нежели на российском?

Абсолютно иных. Поэтому наша компания называется Alenka Capital — в честь шоколада «Аленка». Когда я этот проект затеял, в 2013 году, все увлекались историей с PIIGS (группа европейских стран с высокой долговой нагрузкой: Португалия, Италия, Ирландия, Греция и Испания, чьи проблемы, как полагали некоторые финансовые эксперты, могут вызвать новый виток мирового экономического кризиса. — Ред.). Многие российские аналитики почему-то считали, что это наш рынок упадет из-за этой проблемы. Параллельно с серьезным видом обсуждалось, как Кипр (1/500 от ВВП) разрушит еврозону. Потом возникла новая истерия из-за потолка госдолга США, затем раскручивалась опасность фискального обрыва и т. д. Я тогда написал пост "Аленка и Сникерс" о том, что не стоит смотреть на гипотетические мировые проблемы, когда есть внутренние российские события, которые определяют поведение местных акций, вне зависимости от мирового контекста. А то где-то в Аргентине бонды обвалились, и многие думают, что это должно обязательно повлиять на Россию.

Но ведь были примеры в истории, когда мировой финансовый кризис накрывал и Россию.

Но были и другие примеры, когда мировые события ни на что не влияли. И таких примеров больше.

Когда мы пытаемся инвестировать в Австралии или Бразилии, мы забываем, что там другая налоговая система. Как бы хорошо мы ни знали английский язык, все тонкости мы понять не можем. Иначе говоря, я найду там местный "Сургутнефтегаз", увижу, что в компании куча денег на счетах, да она еще и прибыльна. И, довольный, куплю ее. А она расти не будет. Потому что я не в курсе, что австралийский Богданов (Владимир Богданов — глава "Сургутнефтегаза". — Ред.) тоже просто копит деньги, над златом чахнет. Компетенции не хватает во всем этом разобраться.

Просто по мультипликаторам оценить компании — это одно, и это малая часть работы инвестора. А вот найти катализаторы, которые могли бы раскачать котировки, — совсем другое. Это более важная задача. Не понимая, что происходит в данной стране, очень трудно догадаться.

Я пробовал инвестировать в других странах. Не могу сказать, что удачно, — нейтрально. Есть многие очень модные темы, которые кажутся беспроигрышными. Например, тема с литием и кобальтом, которые нужны для производства автомобилей. Ты покупаешь акции какой-нибудь литиевой компании в Чили, чтобы заработать на росте цены лития. Или кобальтовой компании где-то в Африке. Но это все очень сомнительно. В России я хорошо знаю закон об акционерных обществах, а как аналогичные законы написаны в других странах — трудно сказать.

Плюс огромное число компаний на зарубежных рынках. Их тысячи — как все охватить? Вы, наверное, не раз слышали: "Ой, на российском рынке мало акций — всего 300. Нам бы выйти в Америку, там их 7000". На самом деле мы с командой в Красноярске только сейчас завершаем создание базы, где более-менее полно представлены российские компании. Кроме 300 публичных еще пара сотен внебиржевых. Это очень трудоемкая задача оказалась, хотя я собираю информацию о российских компаниях много лет. У нескольких человек, увлеченных этим делом, она потребовала очень много человеко-часов. А разобраться в бразильском рынке или филиппинском будет еще труднее, с учетом языкового барьера.

Можно попробовать исследовать отдельные сектора. Например, когда был кризис на рынке угля, я изучил все крупные угольные компании в мире. Заметил, между прочим, что в США из топ-5 угольщиков все пятеро обанкротились. Конкретный сектор оказался мне более-менее по силам. Но все рынки не охватить физически.

В книжках по биржевой торговле часто можно прочесть мысль, что совершать сделки вместе с толпой — неприбыльное занятие, что нужно принимать решения самостоятельно, тогда больше шансов на успех. Вы же предлагаете своим подписчикам, а их тысяча человек, следовать за вашими рекомендациями. Не является ли этот путь ущербным? Почему?

Тысяча человек — это же не толпа. Это очень мало. При этом люди все со своим мнением, с отличным от нашего. Спорят, обсуждают. Если вспомнить историю с привилегированными акциями "Ленэнерго", то, когда мы обсудили эту идею и все, кто хотел, купили акции, они особо не подорожали. Потому что там был крупный продавец, ВТБ. Он просто ликвидировал этот пакет.

Я согласен с тем, что есть моменты, когда надо идти против большинства. Например, нашей идеей в 2016-2017 годах был шорт "Магнита". Мы посмотрели, что компания очень дорогая, — по мультипликаторам она стоит существенно дороже, чем ее конкуренты в мире. Да и в деньгах она стоила дороже некоторых гигантских европейских ретейлеров. Плюс у нее тогда замедлялись темпы роста выручки. Но все аналитики обожали "Магнит". Мы же его шортили, и вначале даже неудачно. Он не падал. И только потом с треском обвалился. И у нас в сообществе над идеей шорта активно подтрунивали. Зато кто дотерпел, тот заработал.

Альтернативная история — банковский кризис в 2015 году. У нас была идея покупать акции Сбербанка. Эксперты как один писали, что в стране банковский кризис, и были в какой-то степени правы. Но Сбербанк оказался главным бенефициаром этого кризиса.

При торговле акциям не всегда действует правило "кто-то выигрывает — кто-то проигрывает". Оно применимо скорее к фьючерсам и другим деривативам. А в акциях бывают ситуации, когда зарабатывают все. Можно выигрывать всем вместе, когда все купили доли в компании и она растет. Все богатеют, и никто не проигрывает. Это важно осознать.

Бывают ситуации, когда по котировкам все разбогатели, но не могут продать подорожавшие акции — никто не покупает в больших объемах. Например, какой-нибудь мощный кризис.

Тут важный момент, какого масштаба кризис. Например, было резкое падение котировок акций 9 апреля прошлого года. Но потом большинство из них отросли — с предприятиями ведь ничего не произошло. Это была просто биржевая паника, она заняла несколько дней. Если с бизнесом ничего плохого не происходит, то поддаваться эмоциям и продавать акции не стоит. Наоборот, если кто-то паникует, можно подумать об увеличении своего пакета акций — воспринимать это как распродажу со скидками.

А вот если в компании что-то произошло неприятное, что повлияет на будущие доходы и капитализацию, — это и есть так называемый стоп-лосс (закрытие открытой ранее позиции для ограничения убытков. — Ред.), отмена инвестиционной идеи. Если идея отменилась, не надо жалеть — надо немедленно продавать.

В прошлом году Центробанк обвинял вас в инсайдерской торговле. Чем все закончилось?

Было следствие. Я всем старался объяснить свои стратегии, как все было и как мои действия трактовал Центральный банк. Следствие пришло к выводу, что ЦБ ошибся. Но счета мои пока так и не разблокировали.

Кто принял решение, что ЦБ ошибся?

Заместитель генпрокурора России. У меня есть официальный документ об этом, составленный еще в августе 2018 года. Но ЦБ утверждает, что не получал такого письма из Следственного комитета. В последнем письме попросили прислать копии. Так что я сейчас как инвестор почти неактивен. Могу только рассуждать как теоретик. У меня остались еще акции региональных непубличных компаний в реестре, но ими особо не поторгуешь, просто слежу за отчетностью, хожу на собрания. Чем я сейчас занимаюсь — веду сайт "Аленка Капитал" и получаю за это зарплату как генеральный директор ООО "Аленка Капитал".

О персоне

Элвис Марламов

Родился в 1983 году

Окончил Омский государственный технический университет в 2007 году.

С 2006 по 2007 год работал в "АЛОР+" в Омске

С 2007 по 2011 год — в "ФИНАМ-Красноярск"

С 2011 по 2013-й — в УК "ФИНАМ-Менеджмент" в Москве

С 2015 является генеральным директором ООО "Аленка Капитал"

О компании

Сообщество Alenka Capital образовано в 2013 году

ООО "Аленка Капитал" зарегистрировано в Красноярске в мае 2015 года

Получает доход от консультационного обслуживания более 1000 подписчиков

Финансовых показателей ООО не раскрывает