IT-компании установили новый рекорд на офисном рынке Петербурга. Однако возможности для дальнейшего расширения практически исчерпаны. В сложившихся условиях компании вынуждены вести переговоры о проектах с дальней перспективой реализации.

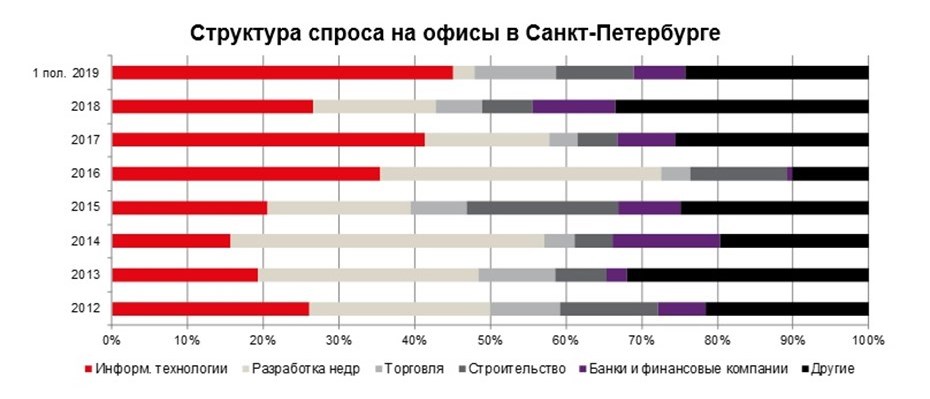

В Петербурге по итогам первой половины 2019 года на компании сектора информационных и телекоммуникационных технологий пришлось 46% завершенных сделок с офисами, что стало максимальной долей в структуре спроса за всю историю рынка, сообщили в JLL.

"Деловой Петербург" узнал у экспертов, сможет ли офисный рынок закрыть потребности в ближайшие годы, если IT-отрасль продолжит демонстрировать взрывной рост, и выяснил, какие сдерживающие факторы представляют наибольшую угрозу для айтишников.

Сложности выбора

"Бурное развитие IT-компаний в Петербурге является следствием произошедшего в 2015 году ослабления рубля, наличия высококвалифицированного персонала, умеренной стоимости аренды. Технологический прогресс сейчас активно проникает во все сферы жизни и бизнеса, что будет поддерживать активность этого сектора на высоком уровне, в том числе и на рынке офисов", — отметил заместитель руководителя отдела исследований компании JLL Владислав Фадеев.

Петербург, как один из городов с качественными техническими вузами, считается одним из основных городов с активно развивающимся IT-сегментом. Объемы IT-компаний растут, им нужны новые качественные офисы. Но возможностей для расширения осталось мало.

По словам руководителя отдела офисной недвижимости IPG.Estate Вероники Чакановой, в структуре офисного поглощения IT-компании лидируют с большим отрывом наряду с нефтегазовым сегментом. Но это интересанты разных площадей: "Газпром" выбирает объекта класса А, IT — качественное новое предложение класса В+. Сделки, заключенные по объектам класса А с участием IT-компаний, скорее, можно назвать исключением, вызванным разными факторами.

Ежегодно поглощение качественной офисной недвижимости составляет порядка 100-120 тыс. м2. Доля IT в среднем находится на уровне 30%. "Учитывая, что до конца года в Санкт-Петербурге будет введено 85 тыс. м2 качественных офисных площадей, основная часть которых относится к сегменту класса В+, этого будет достаточно для IT. По прогнозам, в перспективе в 2020 году на рынке появится более 130 тыс. м2, из которых около 100 тыс. — это объекты класса В+", — комментирует Вероника Чаканова.

Потребность в площадях в будущем будет удовлетворена, уверены в IPG.Estate. Однако это не означает, что IT-компании не будут сталкиваться с трудностями при поиске готовых офисов, поскольку представители данного сегмента имеют ряд обязательных требований, касающихся качества инженерного оснащения объекта, открытых планировок, локации, близости метро и одновременно наличия большого паркинга, уровня арендных ставок (среднерыночная ставка аренды для класса В+, а не приближенная к ставкам класса А).

"Суммарно эти условия ставят перед сложным выбором, поэтому уже сегодня ряд компаний вынужденно ведут переговоры о проектах с дальней перспективой реализации, что дает возможность выбрать локацию, предусмотреть на этапе проекта технические характеристики, объем паркинга, получить адекватную арендную ставку", — рассуждает эксперт.

Рынок оживился

Нельзя сказать, что рост ставок будет тормозить развитие IT-области, полагает Вероника Чаканова. Также сегодня уже сложно говорить про дефицит, поскольку рынок офисной недвижимости начал оживать после кризиса. "Девелоперы выводят новые проекты. При этом кризис послужил катализатором развития проектов редевелопмента бывших промышленных зданий под офисное назначение: яркий пример — офис IT-компании Nexign в БЦ "Смоленский" (бывший корпус завода им. Калинина). За эти годы интерес бизнеса к проектам build-to-suit перешел в запросы, которые стали чаще переходить в действительные переговоры", — резюмирует собеседница "ДП".

По мнению JLL, другим сдерживающим фактором в перспективе может стать нехватка кадров: темпы подготовки выпускников в этой сфере сильно уступают потребности в трудовых ресурсах.

В холдинге "АйБи Групп" подтверждают, что IT-компании остаются главным драйвером рынка. По оценке экспертов компании, организации в сфере информационных технологий и коммуникаций действительно закрывают около трети всего объема сделок.

"После серьезного спада офисный сегмент стабилизировался, однако до полного восстановления еще далеко. Рынок все еще оценивает риски при запуске офисных проектов достаточно высоко, так что проекты на офисном рынке осуществляются преимущественно под конкретного арендатора. Если еще несколько лет назад доля инвестиций в бизнес-центры для собственных нужд составляла не более четверти всего объема, то за прошлый год она выросла до 60-65%", — констатируют в "АйБи Групп".

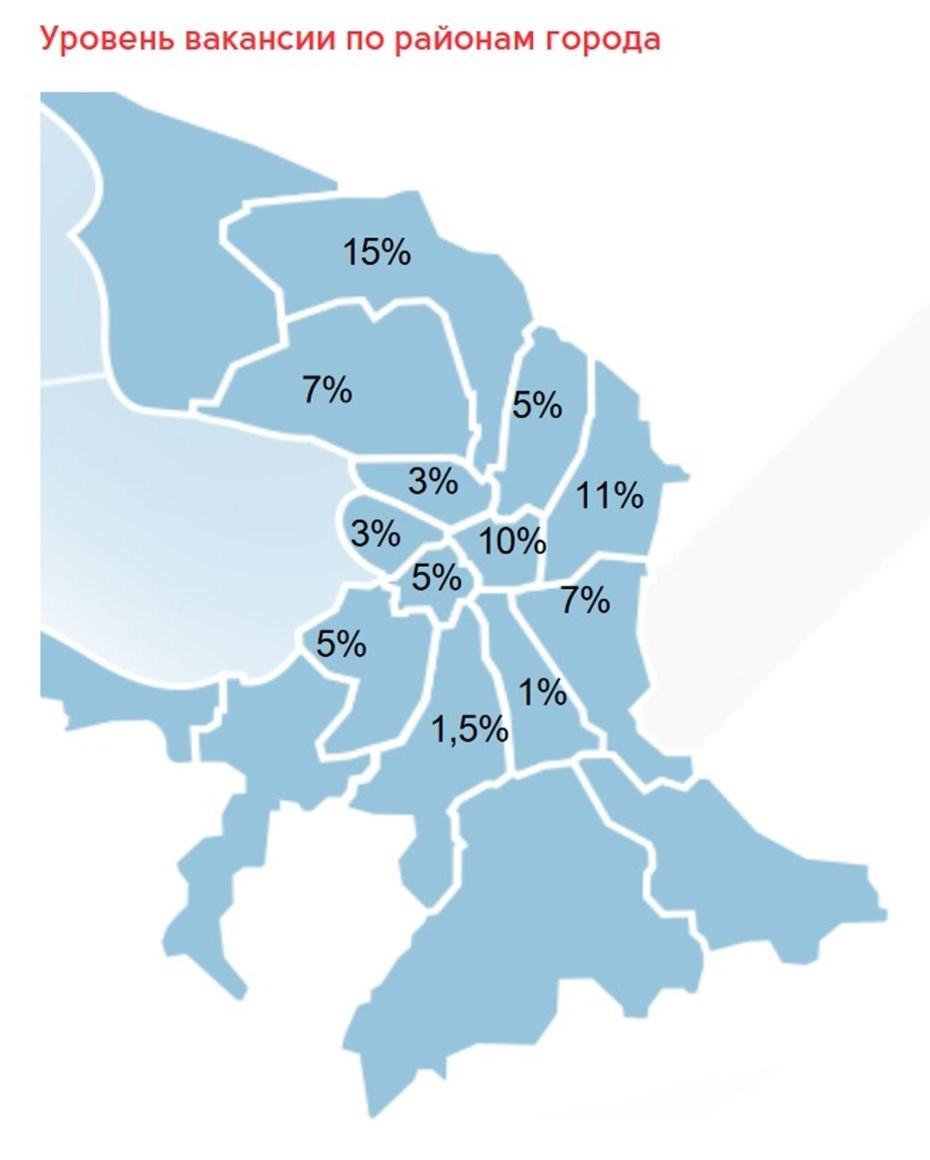

Одной из основных тенденций рынка в холдинге называют дефицит свободных помещений в историческом центре Петербурга, из-за чего спрос все больше смещается на периферию. Этому также способствуют и традиционно более низкие арендные ставки в удаленных районах.

Время быстрых решений

Как подчеркивают в JLL, ключевой вопрос развития бизнеса в Петербурге сейчас связан не со стоимостью аренды помещений, а с наличием площадей. Под конец полугодия доля свободных офисов снизилась на 0,4 п.п., до 5% (3% в классе А и 6% в классе В). Индекс неравномерности вакантности по сравнению с прошлым кварталом не изменился и находится на уровне 0,79. "Это означает, что за прошедшие 3 месяца уменьшилась возможность аренды небольших блоков, тогда как количество крупных помещений почти не изменилось", — пояснили в JLL.

"Действительно, если ранее мы говорили про дефицит крупных блоков свыше 3 тыс. м2, то сейчас уже ощущается недостаток офисов площадью 300-500 м2. Имея в работе несколько заявок от потенциальных арендаторов на подбор офиса такой площади, мы понимаем, что они выбирают между одним и тем же ограниченным набором бизнес-центров. В таких условиях часто определяющим фактором является скорость принятия решений", — отмечает руководитель отдела по работе с владельцами офисных помещений компании JLL в Петербурге Регина Волошенко.

По прогнозу аналитиков, до конца года ожидается снижение средней доли свободных площадей до 4,5%. Небольшому замедлению темпов уменьшения вакантности способствуют два фактора. Во-первых, чем меньше общий объем доступных для аренды офисов, тем сложнее удовлетворить имеющийся спрос, поэтому часть компаний могут отложить решение об аренде до появления подходящего предложения. Во-вторых, до конца года анонсировано появление еще около 90 тыс. м2 офисов, предназначенных для сдачи в аренду, и в них еще есть свободные площади. Арендаторам нужна уверенность в завершении строительства, так как сроки ввода многих проектов, анонсированных на вторую половину года, уже неоднократно переносились, говорят в JLL.

Всего в первом полугодии в Петербурге на рынок вышло 36,9 тыс. м2 офисов, а до конца года анонсировано еще 147 тыс. м2, включая объекты под собственные нужды компаний. Что касается непосредственно средних арендных ставок, то за II квартал 2019-го они увеличились на 2% в классе А и на 2,7% в классе В, подсчитали в JLL. На данный момент средневзвешенная запрашиваемая ставка в классе А составляет 1878 рублей за 1 м2 в месяц, в классе В — 1299 рублей за "квадрат", включая НДС и операционные расходы.