По статистике МВД, количество преступлений, совершенных с использованием информационно–телекоммуникационных технологий, за 2019 год в Петербурге выросло в 2,9 раза. Точное количество преступлений по Петербургу в МВД "ДП" не раскрыли, в целом по стране их зарегистрировано 299 тыс., из них 34,4 тыс. — мошенничество с банковскими картами.

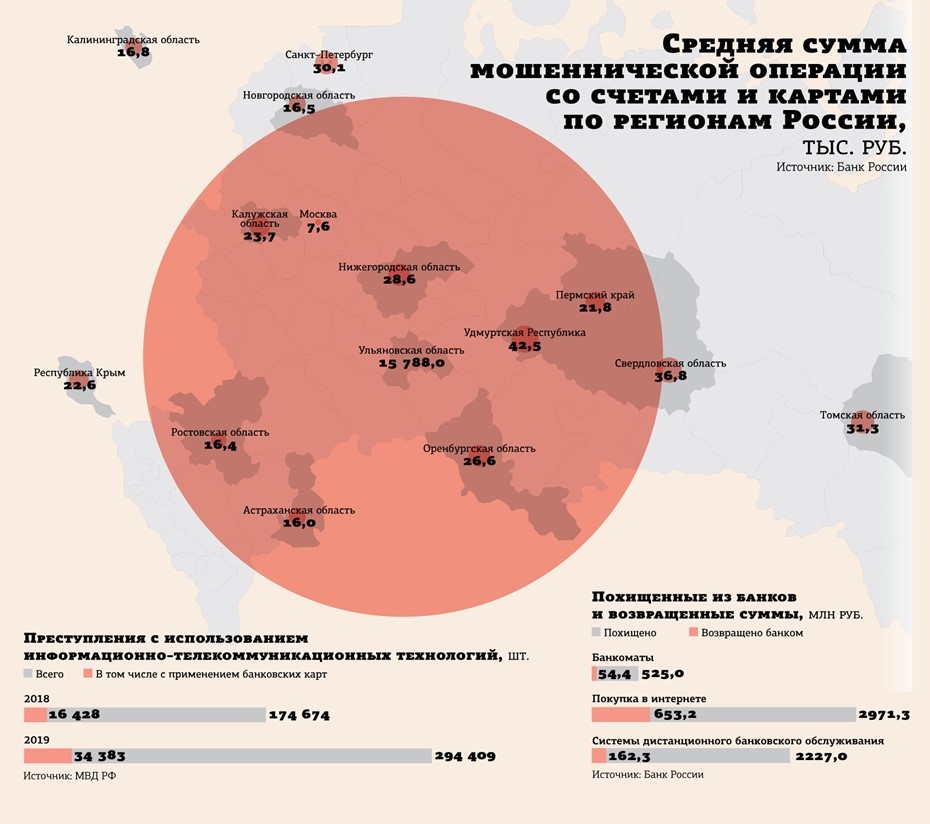

Банк России на минувшей неделе опубликовал собственную статистику: в 2019 году без согласия клиентов совершено более 576 тыс. операций на 6,4 млрд рублей. Средний размер неправомерных транзакций со счетами физлиц составил 10 тыс. рублей. Банки возместили только 15% похищенных средств, или 935 млн рублей. В Петербурге, по данным ЦБ РФ, совершено 13,4 тыс. мошеннических операций на 402,9 млн рублей, таким образом, средняя сумма составляет 30 тыс. рублей.

На общем фоне аномалией выглядит Ульяновская область: там всего два случая мошенничества, но сумма украденного впечатляет — 31,6 млн рублей.

Сами виноваты

Как рассказал Владимир Прибыткин, председатель совета директоров банка ПСКБ, чаще всего мошенничество связано с нарушением рекомендаций по безопасному использованию карт, передачей ПИН–кода и других данных карты третьим лицам.

"В нашей практике большинство мошеннических операций совершается из–за невнимательности клиентов, порой держатели карт халатно относятся к операциям c использованием карт, особенно в интернете, — говорит Галина Ванчикова, президент — председатель правления банка "СИАБ". — К примеру, не проверяют ссылки, по которым предлагается произвести оплату, и сразу вносят данные".

Распространенным видом мошенничества является и вариант, когда злоумышленникам удается подсмотреть ПИН–код, а потом украсть карту. "Подобная ситуация произошла с одним из наших клиентов, в момент покупки на кассе у него подсмотрели ПИН–код и украли карту. Через несколько минут стали приходить sms–оповещения об операциях по карте — запрос баланса и несколько попыток снятия наличных в банкомате, — говорит Ванчикова. — У мошенников не получилось снять деньги, так как был установлен лимит на снятие наличных, поэтому они решили купить товары в магазине сотовой связи на крупную сумму. Лимиты на покупки клиентом установлены не были, также он не стал блокировать карту, покупки прошли с введением ПИН–кода, и банк уже не смог опротестовать операции", — рассказала Ванчикова.

Социальная инженерия

Подобные мошенничества постепенно вытесняются другими, более интеллектуальными. Несанкционированные списания все чаще проводятся способом социальной инженерии, то есть с помощью информации, полученной от самого клиента. По данным ЦБ РФ, в 2019 году так осуществлены семь из 10 хищений.

"Злоумышленники выходят на телефонный контакт и под разными предлогами выясняют индивидуальные данные, необходимые для увода средств с карты или счета, — объясняет Марк Гойхман, главный аналитик Teletrade. — Звонки могут быть с телефонного номера, идентичного реальному номеру банка, а звонящий, представляясь сотрудником банка, может знать не только фамилию–имя клиента, но и информацию о паспортных данных, остатках на банковских счетах и последних операциях".

В интернете можно найти базы данных с персональными данными и номерами телефонов, что упрощает совершение мошеннических операций. "Но этих данных недостаточно для кражи средств — оставшуюся информацию приходится узнавать непосредственно у жертв, — поясняет Геннадий Николаев, эксперт Академии управления финансами и инвестициями. — Защититься от подобных действий крайне легко, достаточно запомнить, что сотрудникам банков не нужен доступ к ПИН–коду, CCV–коду и прочей информации с банковской карты, а значит, данные с карты могут интересовать только мошенников".

По его словам, представители службы безопасности банка не будут звонить и сообщать о блокировке счета или отмене подозрительной транзакции, так как данные процессы полностью автоматизированы и происходят моментально. "Клиенты узнают о блокировке уже постфактум, и им самостоятельно приходится обращаться банк для разблокировки", — добавляет Геннадий Николаев. Также сегодня распространены схемы предложения трейдерских услуг с быстрой возможностью заработать легкие деньги, схема выигрыша дорогостоящих призов с необходимостью оплатить налог.

"Многое зависит от устойчивости к попыткам под тем или иным предлогом и от имени тех или иных организаций выудить у клиента банка информацию по его карте или счету", — говорит Ян Арт, эксперт XCritical.

Обратный обман

С другой стороны, банки вынуждены защищаться от недобросовестных клиентов, отказывая в возврате денег. "Низкий уровень возврата имеет своей причиной не только то, что банки неохотно идут на такую ситуацию, но и то, что многие пользователи пытаются осуществить возврат по надуманной причине", — отмечает Арт.

"Периодически мы сталкиваемся с ситуациями, когда клиент отказывается от проведенных им же операций, утверждая, что они были совершены мошенниками. За безосновательное опротестование операций предусмотрен штраф", — резюмирует Илья Сулоев, заместитель директора департамента информационной безопасности банка "Открытие".

“

По статистике, банки редко возвращают деньги: до обращения в суд получить обратно незаконно списанные деньги клиентам удается только в 30% случаев. Если после направления банку уведомления о несанкционированном списании денег клиент получил отказ, то в суде банк займет активную процессуальную позицию, а это 1–1,5 года разбирательств. Поэтому в случае судебных разбирательств с банком нужно держать в уме сумму украденного и сумму издержек. Нужно понимать, насколько они соотносятся друг с другом и стоит ли вообще оно того.

Дмитрий Венгерский

юрист адвокатского бюро Asterisk

“

Мошенники стали реже использовать технические средства по взлому банковских программ и счетов клиентов, поскольку разработка таких технологий требует больших денег и компетентных кадров. Сейчас тренд мошенников — социальная инженерия. Суть метода в воздействии на определенные эмоциональные триггеры человека, чтобы заставить его рассказать данные карты и пароли. По статистике, наиболее часто мошенники представляются сотрудниками службы безопасности банка, МФЦ или ПФР РФ.

Александр Казанский

управляющий директор дивизиона "Центр" Уральского банка реконструкции и развития (УБРиР)