Биткоин, как известно, дитя кризиса. Он появился в 2009 году как ответ на монетарную политику мировых центробанков. Отсюда так много надежд на роль "защитного актива" в случае нового обвала. Но не сложилось… в этот раз даже рубль оказался надежнее.

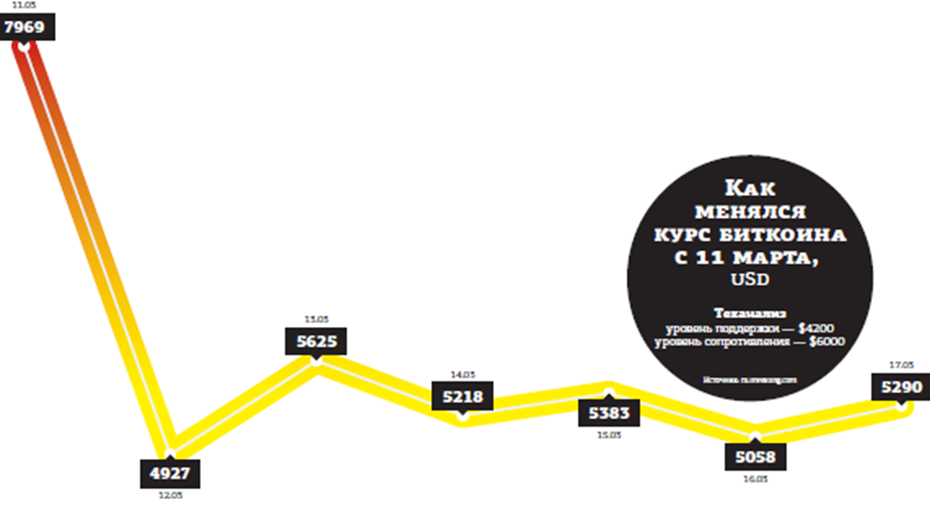

Всего за 1 месяц, с 12 февраля по 13 марта, главная криптовалюта потеряла в цене 58%, опустившись с $10 340 до $4300. В моменте на некоторых биржах падение было еще большим — вплоть до $3815. Индекс страха и жадности биткоина (Crypto Fear & Greed Index) находится на отметке 8 пунктов из 100 возможных — это означает, что на рынке царит не просто страх, а беспредельный ужас.

По опросам аналитической группы NordFX, сейчас лишь 20% специалистов считают, что до конца марта биткоин сможет уверенно закрепиться выше $7000. Еще 20% предрекают монете падение до зоны $3000–3500. Подавляющее же большинство вообще не знают, какой давать прогноз.

Кэш всему голова

Даже объявление ФРС США о снижении ставок до нуля заметно не повлияло на цену биткоина. Все так боялись неистовства печатного станка — но в момент наивысшего страха побежали переводить деньги именно в "напечатанные" доллары. Судя по всему, институциональные инвесторы, которые ранее двигали цены вверх, теперь вышли из рынка в поисках кэша. По крайней мере объемы на платформах для торговли деривативами CME и Bakkt постоянно падают, а корреляция биткоина с индексом S&P сейчас достигла 0,93.

"Удивление, конечно, было, но говорить о роли биткоина в этом кризисе пока рано, — рассказывает криптоинвестор Александр Китченко. — Сейчас из актива выходят люди, которые покупали его после 2017 года. Те, кто покупал до этого, продолжают держать позиции. Все только начинается, и в условия кризиса биткоин, который был придуман против прошлого кризиса, должен сработать".

Пока что свои позиции теряет даже золото. На максимумах 8 марта драгоценный металл стоил $1700. С тех пор цены упали на 11%, платина подешевела на 26%, и даже палладий, который в феврале бил рекорды стоимости, с начала месяца упал на 40%.

"Есть популярная биржевая поговорка: Cash is King, и согласно данному правилу в кризисное время на первое место выходит американский доллар как основная валюта фондирования, в то время как акции, криптовалюты, валюты и даже облигации нещадно распродаются", — отмечает аналитик ГК "Финам" Сергей Дроздов.

Но криптоэнтузиасты и в этом нашли свое утешение! Партнер инвестиционной компании Morgan Creek Digital Энтони Помплиано напомнил, что и в разгар кризиса 2008 года золото упало на 30%, поскольку в этот момент всем срочно нужна была ликвидность. Зато потом курсы пошли вверх.

"Почему? Потому что люди бежали в золотые активы, когда испугались, что США объявят дефолт по госдолгу, что меры денежно–кредитной политики на самом деле были плохой идеей с риском инфляции. Проще говоря, золото послужило активном–убежищем в течение кризиса, кроме кризиса ликвидности в течение худших 6 месяцев. То же самое сейчас происходит с биткоином, на мой взгляд. У него есть ликвидный рынок, поэтому держатели продают его за наличные, потому что им сейчас остро нужна ликвидность. Маловероятно, что распродажи будут продолжаться", — написал он в своем обзоре.

"Биткоин действительно сохраняет свой статус защитного актива в среднесрочной перспективе, — согласен управляющий партнер EXANTE Алексей Кириенко. — Столь масштабный обвал на рынке криптовалют дает интересные возможности для входа в рынок. Как только на рынках появятся признаки стабильности, биткоин с большой вероятностью начнет расти".

С этим не согласна Мария Станкевич, директор по развитию биржи EXMO. По ее мнению, даже в случае масштабного долгового кризиса (как в 2010 году) биткоин не станет массово востребованным активом. "По сути что–то изменилось? Да ничего. Законодательства как не было, так и нет. Крупного капитала как не было, так и нет", — скептична она.

В России все запретят

Если бы у биткоина был российский внутренний аналог, он бы обвалился еще больше. В понедельник появилась информация, что в России все–таки запретят выпуск и организацию обращения криптовалют.

"С точки зрения функционирования финансовой системы и системы защиты прав потребителя легализация выпуска и самое главное — организации обращения криптовалюты — это неоправданный риск. Поэтому в законопроекте прямо формулируется запрет на выпуск, а также на организацию обращения криптовалюты и вводится ответственность за нарушение этого запрета", — рассказал в интервью Интерфаксу директор юридического департамента Банка России Алексей Гузнов.

Тем самым поставлена точка в длительных спорах о том, какие формулировки пропишут в законе "О цифровых финансовых активах"… Ну, или точка с запятой, ведь из любого правила могут сформулировать целую массу исключений. Тот же проект владельца "Норникеля"Владимира Потанина каким–то образом прошел согласование именно в регуляторной песочнице ЦБ. И амбиций там — на целую экосистему.

"На мой взгляд, пока рано делать какие–то выводы, поскольку любой законопроект до момента его принятия может полностью поменять свое содержание, — говорит Ефим Казанцев, эксперт Moscow Digital School. — С законопроектом "О цифровых финансовых активах" за долгую историю его разработки такое уже несколько раз происходило. Вместе с тем законодательный тренд последних лет на ужесточение регулирования в финансовом секторе задает пессимистичный тон в оценке российских криптоперспектив. Как бы ни поменялся законопроект, шансов у России стать криптовалютным раем практически нет. Речь идет о том, совсем все запретить или все–таки немножко разрешить".

Куда же бежать?

Как известно, выходом из кризиса в 1998 году был аэропорт Пулково, в 2008 году — космодром Байконур. Что–то похожее мы наблюдаем сегодня. Опрошенные "ДП" аналитики не смогли предложить никаких надежных альтернатив наличным деньгам. Даже акции фармацевтических компаний, разрабатывающих вакцины, не выглядят слишком привлекательно: их график совсем не похож на ралли.

Рассказать о них, однако, имеет смысл. Это, например, бумаги Gilead Sciences и Abbvie (работают над препаратами для лечения от коронавируса), акции небольших фармацевтических компаний — Inovio и Moderna (разрабатывают вакцину), также о работе над вакциной от коронавируса заявляли Johnson & Johnson и Novavax. Эксперты говорят: инвестиция в такой актив — все равно что игра в рулетку.

"Это лотерея. Сейчас за разработку вакцины от коронавируса взялись различные лаборатории, компании и университеты по всему миру. Кто из них станет первопроходцем в создании вакцины, угадать невозможно, — констатирует Артем Деев, руководитель аналитического департамента AMarkets. — Также не стоит обращать внимание на сообщения, которые уже начали появляться в СМИ, что кто–то уже близок к созданию вакцины. Эпидемиологи и ученые дружно заявляют, что на это может потребоваться минимум год–полтора".

Учитывая сложившуюся ситуацию, газета "Деловой Петербург" продолжит следить за изменением цен на альтернативные инструменты, чтобы предложить более широкий спектр инвестиционных идей. По крайней мере до тех пор, пока все торги не свелись к фьючерсам на тушенку.