Россия разорвала налоговое соглашение с Кипром — ключевой юрисдикцией, через которую работает петербургский бизнес.

О необходимости повысить ставку налога на выводимые за рубеж доходы Владимир Путин говорил еще в марте. Но от слов к делу чиновники перешли только сейчас. Первой жертвой стал Кипр — после того как он отказался выполнить требования Минфина, с ним было разорвано соглашение об избежании двойного налогообложения (оно предполагает, что компания может выбрать, в какой стране платить налог). Следом российские предложения повысить ставку налога на дивиденды и процентные доходы до 15% получили также Нидерланды, Мальта и Люксембург.

Времена уже не те

По мнению Рустама Вахитова, партнера по международному налогообложению "Кроу Экспертиза", все эти страны не являются классическими офшорами (даже Кипра уже 10 лет нет в официальном списке ФНС), эксперт предлагает называть их "юрисдикции для налогового структурирования".

"Они не низконалоговые. В Люксембурге ставка налога на прибыль вообще 29,5%, это в полтора раза больше, чем в России. Но через Люксембург удобно заводить и выводить инвестиции", — говорит Вахитов. "Люксембург попадает в поле зрения, потому что с 2014 года упрощена система регистрации новых компаний, низкая ставка НДС, выгодный бизнесу налог на прибыль, ускоренная амортизация и прочие налоговые льготы и лучше защищена интеллектуальная собственность", — добавляет Владлена Варшавская, старший партнер, руководитель налоговой и административной практики юридической компании "Варшавский и партнеры".

Читайте также:

Бизнес

Власти Кипра лишат россиян "золотых паспортов"

Структурировать налоги через Кипр (налог на прибыль — 12,5%) тоже не так выгодно, как многие думают, но работать там удобно. "В России, если компания держит больше 50% долей в другой, плюс еще год владения, получаемые дивиденды освобождены от налогообложения. А если у человека стоит кипрский холдинг посредине, то он заплатит как минимум 5%. Но люди платят больше, чтобы иметь возможность распоряжаться средствами за пределами валютного законодательства. Если у вас деньги в российском холдинге, то есть ограничения на инвестиции в другие страны, в зависимости от вида сделки. А если это кипрская компания, нет таких ограничений", — рассказывает Рустам Вахитов.

"На Кипре удобные финансовые инструменты, у них удобные эффективные бизнес–структуры, используются трасты для сокрытия информации о конечном владельце. Естественно, все это приводило к тому, что там было безопасно хранить свои накопления", — говорит Владлена Варшавская.

Дмитрий Бабинер, партнер Ernst&Young, руководитель отдела корпоративного налогообложения в СНГ, считает, что все–таки в последние годы интерес к структурированию инвестиций с российским происхождением капитала через иностранные юрисдикции существенно упал. "Планомерная работа налоговых органов по борьбе с агрессивной минимизацией налогов, введение налогообложения контролируемых иностранных компаний, возможность без налогов ликвидировать иностранные компании в 2015–2018 годах и легализовать капиталы, очевидно, дали результат", — считает Бабинер.

Роль Кипра в городе

По данным ЦБ, на 1 января 2020 года на Кипр приходилось до 30% остатков прямых инвестиций в РФ ($179 млрд). Второе место у Нидерландов (8,8%), доля Люксембурга — 6,1%.

Для Петербурга это вообще особая история. Город портовый, большая доля экономики приходится на внешнеэкономическую деятельность, таким компаниям работать через Кипр удобнее, даже если в итоге платят они чуть больше. С другой стороны, именно у Петербурга велика и доля иностранных инвесторов, а они также зачастую предпочитают офшоры. "Санкт–Петербург со времен госпожи Матвиенко занял достаточно сильную позицию в части привлечения иностранных инвестиций. Приходя с инвестициями, они пытаются минимизировать свои налоги. Соответственно, эти компании, будь то турецкие или китайские, заходят сюда из офшорных юрисдикций или зон", — рассказывает Владлена Варшавская.

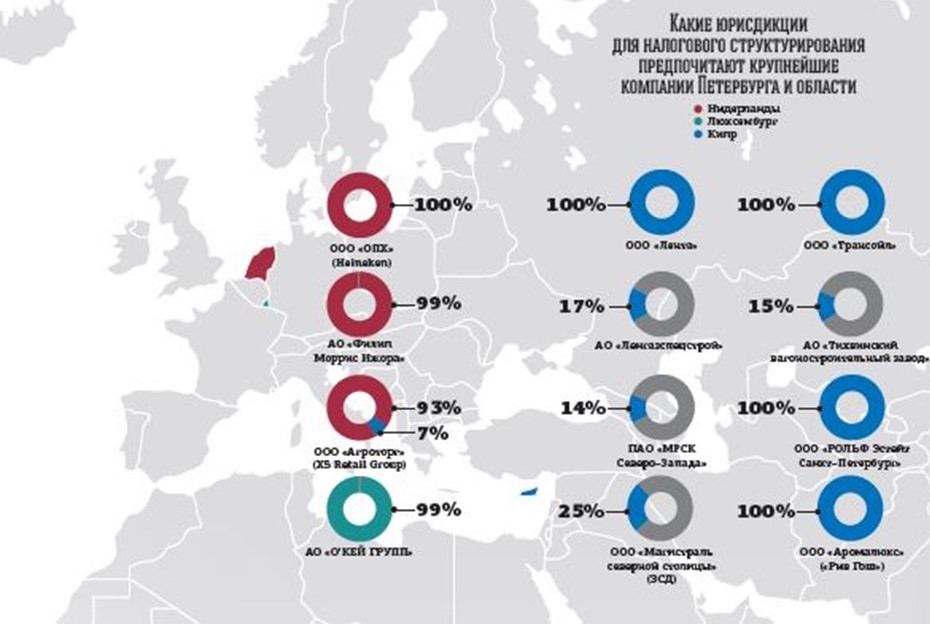

Рассчитать точную оценку доли этих юрисдикций в городской экономике сложно, однако бенефициары из Кипра и Люксембурга обнаруживаются среди топ–50 крупнейших компаний по выручке . По иностранным инвестициям в Петербург Кипр также всегда занимал первое место с долей в среднем порядка 30% от всех поступлений. Его активная роль видна и по динамике импорта услуг. По данным Петростата, за период 2016–2018 годов доля Кипра составила 30%, или $2,3 млрд (порядка 1,2% от городского ВРП). Кстати, второе место — у известной своими налоговыми возможностями Ирландии (8,2%, или $0,65 млрд).

"С одной стороны, эта статистика показательна, но нужно быть осторожнее, — предупреждает Анна Федюнина, директор Аналитического центра НИУ ВШЭ — Петербург. — Сейчас разные компании, например ИКТ–сектора, тоже располагаются на Кипре, но работают на российский рынок. Да, они туда тоже ушли из–за выгодных условий, но это совсем не то, что принято ассоциировать с уходом от налогов".

Что теперь будет

Как пояснил Минфин, "налог на дивиденды" начнет действовать с доходов за 2021 год, то есть время на маневр еще есть. Рустам Вахитов тоже не считает, что бизнес будет торопиться: "Многие были готовы платить сверху 5%, чтобы деньги у него были на Кипре, а не в России, но вот будут ли они готовы платить еще 15%, я не знаю. Объективно количество компаний не увеличится. Но будет ли отток массовым, тоже сложно сказать, потому что в ближайшие несколько лет все равно никто не будет ожидать дивиденды", — говорит он.

"Я думаю, большинство компаний пока еще будут искать лучшие налоговые юрисдикции, до последней возможной. Кто–то будет уходить либо в английские юрисдикции, либо в американские, а кто–то откажется от использования схем международного налогового структурирования. Находиться сейчас в юрисдикциях небольших или карликовых государств становится невыгодно", — считает Владлена Варшавская.

В Ernst&Young полагают, что остается возможность использовать так называемый "сквозной подход", планов по его отмене Минфин не заявлял. "При выплате дивидендов и процентов из РФ необходимо определить компанию или физическое лицо, которое является фактическим получателем дохода, исходя из экономического существа операции, а не ее юридического оформления. Соответственно, соглашение применяется не с той страной, компания которой получает платеж из РФ, а со страной местонахождения фактического получателя дохода. Например, российская компания выплачивает дивиденды своему акционеру в Нидерланды, но фактическим получателем дохода для налоговых целей является компания в США, в таком случае будет применено соглашение с США", — говорит Дмитрий Бабинер.

Президент ИГ "Московские партнеры" Евгений Коган вообще рассчитывает на то, что кипрская делегация скоро прилетит в Москву передоговариваться. Ведь такой большой и вкусный кусок пирога не хочется отдавать никому.