Производители упаковки не могут увеличить объёмы производства из–за недостатка сырья.

Ассоциация "Лига переработчиков макулатуры", объединяющая основных российских игроков на этом рынке, в марте обратилась с открытым письмом к председателю правительства Михаилу Мишустину. В нём она сообщила о резком росте цен на макулатуру марки МС–5Б, которая безальтернативно используется в качестве сырья для производства товарного картона. Он, в свою очередь, необходим для упаковки товаров.

По данным лиги на март 2021 года, тонна этой макулатуры стоит 22 тыс. рублей — втрое больше, чем год назад. В документе отмечается, что "задирают" цены на макулатуру ретейлеры — они же основные её поставщики. По оценкам переработчиков, уровень затрат на одну тонну макулатуры МС–5Б у крупнейших розничных сетей не превышает 2 тыс. рублей. Таким образом, рентабельность её продажи "исчисляется тысячами процентов".

"В то же время высокая конкуренция на внутреннем рынке лишает переработчиков макулатуры возможности в полной мере перенести прирост цен на макулатуру в цену готовой продукции. Это вынуждает их работать на грани нулевой рентабельности", — говорится в письме. Если цены на сырьё продолжат расти, это может стать причиной удорожания продуктов питания и других товаров первой необходимости, резюмируют переработчики.

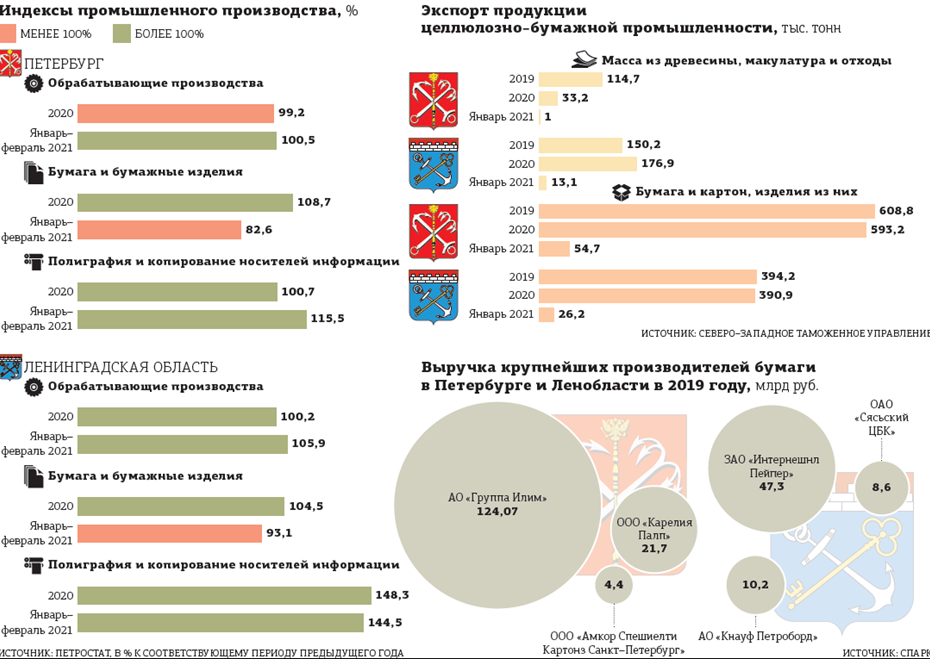

Крупнейшие производители бумаги и изделий из неё в Санкт–Петербурге — АО "Группа Илим" (её выручка в 2019 году превысила 124 млрд рублей), ООО "Карелия Палп" (21,7 млрд). В Ленинградской области это ЗАО "Интернешнл Пейпер" (47,3 млрд) и АО "Кнауф Петроборд" (10,2 млрд).

Производители упаковки Петербурга не обращались с такой проблемой в комитет по промышленной политике, инновациям и торговле, сообщили "ДП" в его пресс–службе. В X5 Retail Group и в "Ленте" не ответили на запрос "ДП".

На замену импорту

Большую роль в развитии производства упаковки сыграла политика импортозамещения, которую российские власти провозгласили в 2014 году. В 2020–м значительный толчок придала пандемия и спровоцированный ею рост рынка онлайн–продаж. E–commerce стала основным драйвером развития рынка упаковки, а санитарно–гигиенический сегмент — целлюлозно–бумажной промышленности в целом.

По оценкам Data Insight, только первые 3 месяца карантина привели в онлайн–покупки не менее 10 млн человек. По мнению экспертов компании, на период до 2024 года пандемия будет увеличивать онлайн–торговлю в России в среднем не менее чем на 6% в год. В денежном выражении прирост за счёт факторов пандемии за эти годы оценивается в 4,4 трлн рублей (из 23,3 трлн общего объёма рынка).

Всё это повысило роль гофротары, причём не только для потребителя, но и для производителей, для которых она стала способом коммуникации с покупателями, говорит топ–менеджер одной из производственных компаний. По этой причине спрос на неё резко вырос. Однако, по данным Лиги переработчиков макулатуры, объём производства отрасли в России вырос не так сильно, как мог бы: гофрированного картона за год — примерно на 6,2%, макулатурного тарного картона — на 16%.

Дефицит мешает росту

Производство макулатурного картона ориентировано на потребности внутреннего рынка, и дальнейшее развитие отрасли упирается в дефицит сырья МС–5Б, говорит другой собеседник "ДП". По его оценке, на внешних рынках российский макулатурный картон не особо пользуется спросом из–за высокой конкуренции и относительно невысокого качества. Острого дефицита сырья сейчас нет, однако нет и выбора, у кого эту макулатуру брать, а также нет перспектив расширять мощности производства, резюмирует он.

В правительстве Ленинградской области "ДП" сообщили, что несколько компаний — участников рынка просили экономический блок региональной администрации о помощи. Правда, это было год назад, весной 2020–го. Переработчики и производители отмечали, что из–за пандемии сбор макулатуры от населения и офисных компаний снизился в 4–5 раз, что вызвало дефицит этого сырья на рынке. Рост цен на него на тот момент достиг 40–50%. Одновременно значительно вырос объём поставок макулатуры на экспорт.

Летом 2020 года власти Ленобласти направили обращение в Минпромторг России. Они предложили рассмотреть возможность ввести запрет на экспорт макулатуры сроком до полугода, чтобы поддержать российских производителей. Однако в ответе Минпромторга было отмечено, что объём сбора макулатуры марки МС–5Б "достаточен для загрузки действующих мощностей предприятий, производящих тарный картон", а анализ экспорта макулатуры в первом полугодии 2020 года показывал сокращение вывоза сырья. "В связи с этим решение об ограничении экспорта не принималось", — говорят теперь в пресс–службе экономического блока правительства Ленобласти.

Перекос бумажных потребностей

По оценкам экспертов института "Центр развития" НИУ ВШЭ, тенденции развития целлюлозно–бумажной промышленности России в 2020 году были более разнонаправленными, чем это кажется на первый взгляд. В Центре развития признают, что действительно имел место ажиотажный спрос в сегментах санитарно–гигиенических изделий, упаковки для продовольствия, отдельных сегментов e–commerce и медицинских изделий.

В то же время отмечалось снижение спроса в индустриальном сегменте упаковки (например, на мешки для строительных материалов или на упаковку для автомобильной промышленности). Кроме того, критично упал спрос в сегменте бумаг для полиграфии и офисов. Таким образом, структура спроса изменилась, подчёркивают в ВШЭ. Поэтому, предполагают там, производители просто не успевают быстро перестраиваться вслед за меняющимся спросом.

Не так давно некоторые издательства сообщили о дефиците бумаги в феврале. Например, "Эксмо–АСТ" из–за этого перенесло выход нескольких книг. По мнению Минпромторга, это явление было временным и не должно сказаться на стоимости книг. Там отметили, что рост цен на офсетную бумагу в 2021 году не превысил уровня инфляции.

Как рассказал замглавы Минпромторга Виктор Евтухов, производство офсетной бумаги в России в 2020 году сократилось незначительно — на 3%. Он добавил, что сейчас типографии готовятся к печати летних тиражей учебников, поэтому бумаги им требуется больше, чем обычно. Кроме того, в офисы вернулись сотрудники, работавшие на удалёнке. Иными словами, спрос на офсетную бумагу вырос, но крупные производители не могут оперативно увеличить объёмы её производства.