На фоне серьёзных инфраструктурных амбиций Смольного, где без сторонних средств не обойтись, возникает вопрос, каков лимит заимствований. Эксперты говорят: занимать можно ещё много. Но придётся возвращать.

Самая горячо обсуждаемая тема последних лет — недостаточный темп возведения новых станций метрополитена, на фоне чего Смольный создал вместе с ВТБ нового подрядчика, ООО "Метрострой Северной столицы". Даже если компания удачно сольётся с нынешним строителем подземки, ОАО "Метрострой", средств в бюджете на увеличение объёмов стройки нет. Лишь 15–18 млрд рублей в год, а нужно, по планам городских властей, порядка 30 млрд. Казалось бы, сам ВТБ и мог бы прокредитовать работы, но, по данным "ДП", Смольному больше нравится кредит от Федерации.

Главная дорожная стройка, на которую бюджетных средств тоже не хватит, — Широтная магистраль скоростного движения (ШМСД) стоимостью порядка 180 млрд рублей, она соединит ЗСД, КАД и Мурманское шоссе. В её первый этап, Витебскую развязку (39 млрд рублей), вложатся ВТБ, Газпромбанк, Евразийский банк развития (ЕАБР), а также федеральный бюджет. Кроме того, ЕАБР, который ранее выдал "дочке" Смольного АО "Западный скоростной диаметр" кредитную линию на 6 млрд рублей для строительства развязок ЗСД, планирует увеличить её на 1,5 млрд рублей для возведения первого пускового комплекса развязки в районе Шкиперского протока на Васильевском острове.

Просите, и дано будет вам

Как ранее заявлял Смольный, деньги на строительство метро, ШМСД, магистрали М–32 в Приморском районе, второго этапа реконструкции Зеленогорского шоссе, на развитие улично–дорожной сети Кронштадта, обновление инфраструктуры ГУП "Горэлектротранс" Петербург попробует получить в качестве инфраструктурных кредитов (под 3% на 15 лет) от Федерации, для чего подал заявку в Минтранс. Как сообщили "ДП" в Комфине, её размер составил 208,4 млрд рублей. Важно отметить, что транш, если его предоставят, не будет учитываться федералами в оценке долговой нагрузки бюджета города: таковы условия финансирования на инфраструктуру.

Также власти говорили, что в течение 10 лет планируют закупить 950 вагонов у петербургских производителей, направив на эти цели 129 млрд рублей с привлечением средств Фонда национального благосостояния (ФНБ). Такое поручение после письма председателя совета директоров АО "Трансмашхолдинг" (ТМХ) Андрея Бокарева дал президент РФ. В этой комбинации может появиться лизинговая компания.

Интерес к общественному транспорту проявляет и ЕАБР.

"Обсуждаем проекты по электротранспорту в крупных городах, в частности модернизацию подвижного состава метро, которая планируется в Петербурге. Денег ФНБ будет недостаточно, потребуется дополнительное финансирование, мы готовы участвовать. Интересна и городская инфраструктура, связанная с водоснабжением и в целом с качеством жизни", — заявили "ДП" в банке.

Можем и больше

"В последние полтора десятка лет привлечение “длинных” кредитов банков в принципе не рассматривалось по ряду причин (зависимость от одного кредитора, неготовность предоставлять обеспечение, ограничения Минфина РФ по ставке кредитов в размере ключевая ставка + 1%)", — отметили в пресс–службе Комфина.

Пока на рынке есть устойчивый спрос на муниципальные облигации. "В силу своих высоких рейтингов и уровня листинга они очень востребованы со стороны институциональных инвесторов: страховых компаний, пенсионных фондов, банковских портфелей", — рассуждает Дмитрий Космодемьянский, управляющий активами УК "Открытие". У Петербурга на сегодня долг по облигациям составляет порядка 88 млрд.

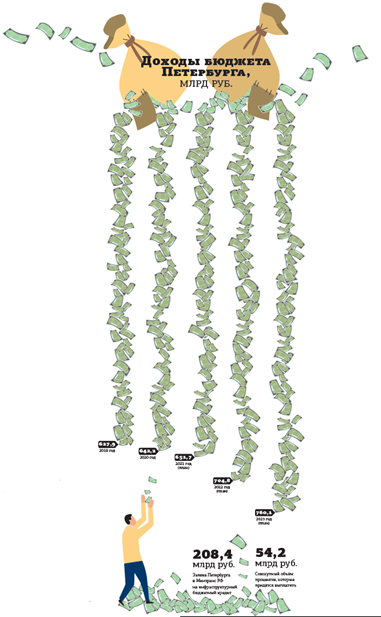

На текущий момент Комфин планирует предельный размер долга города в 155 млрд рублей, или 24% от доходной части бюджета (составляет 651 млрд рублей), собираясь снизить её к 2023 году до 9%, или 70 млрд.

Однако законодательные лимиты на заимствования гораздо выше, отмечает адвокат, старший юрист практики по инфраструктуре и ГЧП АБ "Качкин и партнёры" Лусине Арутюнян. "В частности, в соответствии с региональным законом о бюджетном процессе госдолг Петербурга не должен превышать 70% доходов бюджета без учёта безвозмездных поступлений", — отмечает она. Эта планка была поднята в конце прошлого года — раньше лимит составлял 50%.

"Финансовая устойчивость города оценивается как высокая, долговая нагрузка находится на уровне около 14% к налоговым и неналоговым доходам, — поясняет Гульназ Галиева, старший директор по корпоративным и суверенным рейтингам “Эксперт РА”. — Расходы по обслуживанию долга не оказывают давления на бюджет". У Петербурга высокий кредитный рейтинг (по версии АКРА, он установлен по шкале AAA (RU).

Можно и не в кредит

Арутюнян полагает, что кредиты не противопоставляются модели ГЧП, они даже могут совмещаться. Например, если для предоставления выплат по концессиям Петербург будет привлекать кредит.

Модель ГЧП, в которой предусматриваются платежи от города, не предполагает, что он будет одномоментно нести большой объём затрат. Лизинговая схема также позволяет распределить платежи на длительный срок.

Доля лизинга в госзакупках пока невелика: порядка 250 млрд рублей, или 0,8% от общего объёма размещённых контрактов и договоров в разрезе субъектов РФ за 2020 год. "Рост интереса госзаказчиков к лизингу есть, если посмотреть статистику по Петербургу и Ленобласти, то на начало минувшей недели объём превзошёл данные прошлого года, — говорит Максим Калинкин, генеральный директор группы “Газпромбанк Лизинг”. — Сумма договоров и контрактов за незавершённое полугодие составляет 46 млрд рублей, что в 1,5 раза больше всего 2020 года".

По словам эксперта, чаще всего город закупает медтехнику, спецтехнику, городской транспорт, коммунальную технику.

Можно и 146%

"Вопрос всех кредитов в том, что это всё равно кредиты. И выбирать проекты надо не по принципу “это давно надо было”, а по принципу окупаемости инвестиций. У нас же очень плохо умеют просчитывать последствия. Размер заимствований поменять легко: достаточно внести изменения в Бюджетный кодекс, все подзаконные акты, и размер заимствования можно хоть 146% установить. Если кому–то будет очень надо, его изменят", — прокомментировал "ДП" источник в Смольном.

Тем не менее при росте долговой нагрузки города платить за траты придётся его жителям. Взносы горожан налогами на доходы в бюджет показывают устойчивый рост, с 44% в 2019–м до 46% в 2021–м при снижении доли бизнеса в виде налога на прибыль с 29 до 24%.

На обслуживание нынешних 88 млрд госдолга в бюджете текущего года заложено 8,7 млрд рублей. Если город доведёт долг до 70% от доходной части, что в текущих цифрах составляет порядка 420 млрд, то ежегодные процентные расходы на его обслуживание при ключевой ставке 5,5% годовых могут составить 23 млрд рублей (без учёта денег на погашение самого долга).

“

В петербургские проекты с начала своей деятельности мы проинвестировали порядка $620 млн. Рассчитываем, что в ближайшие 2–3 года сможем помочь городу дополнительным финансированием в размере $240–250 млн. Петербург — лидер среди регионов по ГЧП, и это тот формат, который нам удобен для реализации крупных проектов. В нём мы и сейчас работаем, и дальше планируем. Так как он требует долгосрочного финансирования, нам интересна инфраструктура: транспортная, общественный транспорт. В проекте ШМСД готовы участвовать в роли младшего кредитора: мы финансируем младший долг, помогая проекту снять процентную нагрузку на инвестиционной стадии. Старшие коммерческие банки выходят на старший долг, выдают деньги и сразу же начинают получать доход. Наш формат долга заключается в отложенном получении дохода: на наши деньги строится магистраль, а когда проект входит в операционную стадию, мы начинаем получать свой доход. Коммерческие банки так не делают. Пытаемся договориться с городом: чем раньше они нас подключают к проектированию, структурированию сделки, тем больше у нас возможностей предоставить более широкий набор инструментов: грантовое финансирование предпроектной деятельности, субсидирование процентной ставки. Петербургу это позволит быстрее запускать подобные проекты. Нагрузка на бюджет откладывается вправо, и проект уже запущен. Хотели бы активнее работать с городом в этом направлении по будущим объектам.

Денис Ильин

заместитель председателя правления ЕАБР

“

Для реализации каждого конкретного проекта, исходя из его специфики, подбирается наиболее релевантный именно для него инструмент. В одном случае это могут быть лизинговые схемы, в другом — заёмные средства, в третьем — ГЧП. Но фактически для любого города наиболее желаемый вариант реализации проектов — за счёт привлечения внебюджетных инвестиций. Сделать это можно именно через механизм ГЧП, в рамках которого бизнес и общество, которое представляет власть, формируют некий "справедливый контракт" в интересах граждан для реализации проекта, который ни одна из сторон самостоятельно реализовать не может. Важно, чтобы это был проект государственно–частного партнёрства, а не ГГП — государственно–государственного партнёрства, когда, по сути, деньги из города перекачиваются, например, в государственный банк. Есть важный нюанс. Когда это ГЧП, то инвестор думает о снижении капитальных и операционных затрат в рамках жизни проекта, что снижает стоимость услуги для конечных пользователей, и таким образом бенефициарами проекта становятся регион и его граждане. В случае же с ГГП бенефициаром проекта является выбранный в условиях ограниченной конкуренции подрядчик, капитальные и операционные затраты проекта выше, а их стоимость впоследствии будут компенсировать пользователи создаваемой инфраструктуры или услуги.

Феликс Блинов

гендиректор инвестиционной группы "РВМ Капитал"