Менее чем через месяц, 1 августа, ЦБ РФ возвращается к доковидным требованиям к банкам по ипотечным кредитам. В результате может ускориться рост ставок и сократиться круг потенциальных заёмщиков, что приведёт к стагнации рынка.

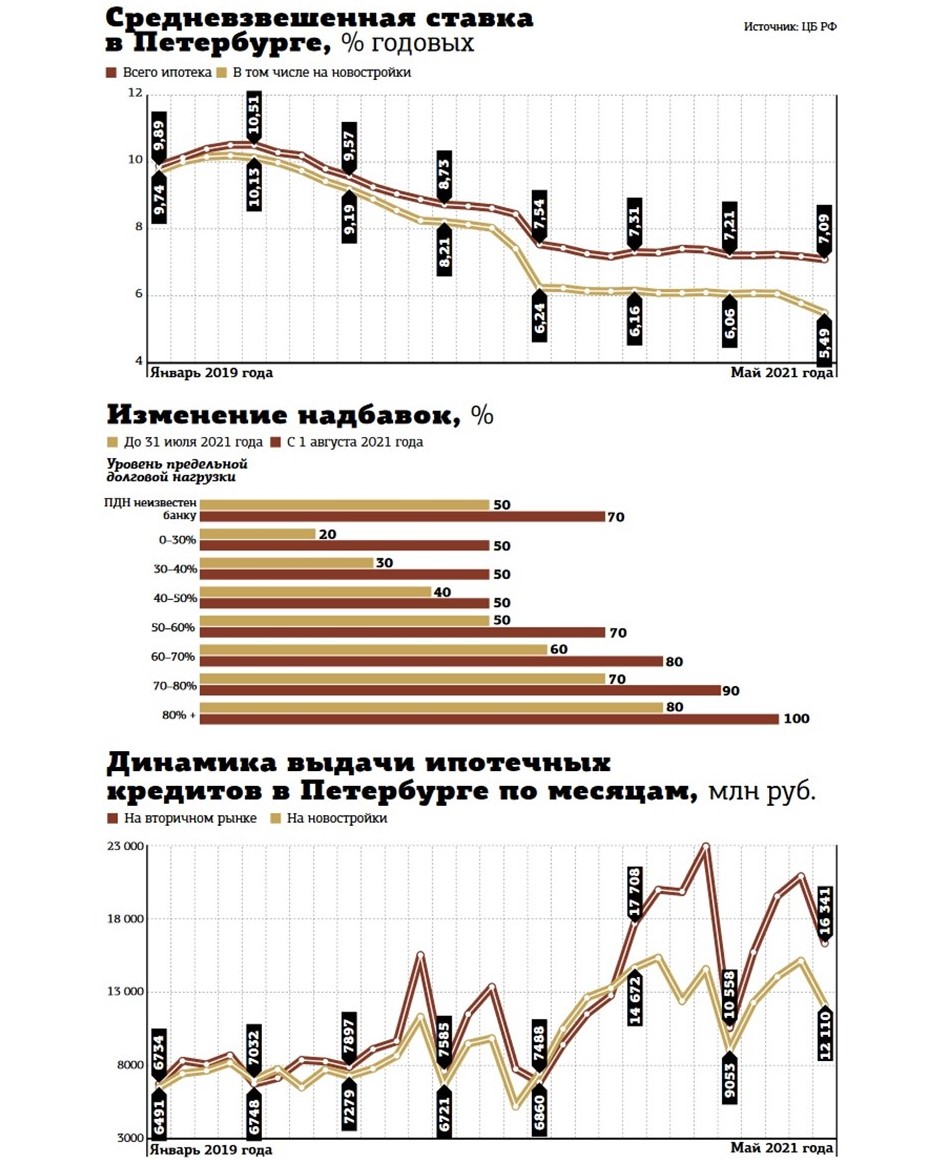

Возврат к доковидным требованиям к своим поднадзорным Банк России анонсировал ещё весной. С 1 августа повышаются надбавки к коэффициентам риска по ипотеке в зависимости от величины первоначального взноса и уровня платёжеспособности заёмщика. По розничным беззалоговым кредитам допандемийные условия вступили в силу уже с 1 июля. Участники рынка ожидают нового витка роста ставок по кредитам.

Сигнал на повышение

Институт надбавок появился в 2018 году. Их введение должно было снизить аппетит банков к рискам и темпы кратного прироста розничной задолженности. Регулятор ввёл матрицу, согласно которой рассчитывается надбавка к установленному размеру резервов банка: чем больше заёмщик из своего дохода тратит на обслуживание задолженности и чем ниже был первоначальный взнос, тем выше для кредитора устанавливается значение надбавки. После прихода пандемии регулятор снизил размер надбавок: по его мнению, этот шаг должен был уменьшить нагрузку на капитал банков и сохранить объёмы кредитования на прежних уровнях.

Мягкая денежно–кредитная политика и льготная ипотечная программа правительства разогрели ипотечный рынок, и ЦБ РФ ждёт его рост по итогам года более 20%, сказала председатель ЦБ РФ Эльвира Набиуллина, выступая на Международном финансовом конгрессе. "В банковском секторе регулятор особенно внимательно следит за розничным кредитованием и ипотекой, для поддержания высоких стандартов ипотечного кредитования с 1 августа повышаются надбавки по ипотечным кредитам с первоначальным взносом 15–20% до доковидного уровня", — отметила она.

При предельной долговой нагрузке (ПДН) заёмщика менее 30% и сумме первоначального взноса менее 20% новый размер надбавки с 1 августа составит 50% против действовавших на период пандемии 20%. По ипотечному портфелю без единой просроченной выплаты резерв установлен в 0,35% от суммы кредита. То есть до 1 августа кредитор с учётом данной надбавки резервирует 0,42% от суммы кредита, после будет 0,53%. При размере ссуды 3 млн рублей разница эквивалентна 3,2 тыс. рублей.

Для любого банка этот размер дополнительного резерва ничтожен. Однако, по оценке экспертов, заёмщиков со столь низкой долговой нагрузкой на рынке почти не осталось, фактически за ипотекой обращаются люди, которые тратят на выплаты по кредитам более 50% своего дохода. В этом случае надбавка для кредитора составит уже 70% (вместо текущих 50%), что при сопоставимых условиях приведёт к размеру отчислений почти 18 тыс. рублей вместо 15,75 тыс. сейчас.

Как отмечает Банк России, в I квартале 2021 года на кредиты заёмщикам с высоким уровнем ПДН (более 80%) пришлось 24% объёма выданных кредитов. С середины 2020 года, как указывает регулятор в обосновании изменений, значительно ускорился рост цен на жилую недвижимость, который существенно опережал увеличение доходов населения. В целом по стране в январе–марте на вторичном рынке цены выросли на 14% в годовом выражении, на первичном — на 18%.

"В условиях роста возросла значимость величины первоначального взноса, который отражает степень обеспеченности кредита и является одним из ключевых факторов риска в ипотечном кредитовании, — отмечается в сообщении ЦБ РФ. — Уровень обеспеченности кредита залогом ограничивает риски банков, связанные с возможной коррекцией цен на недвижимость. Кроме того, первоначальный взнос коррелирует с частотой дефолтов по кредитам и характеризует платёжеспособность заемщика".

Таким образом, регулятор пытается предвосхитить ипотечный кризис, предотвращая очередное надувание кредитного пузыря. Если цены на недвижимость начнут резко снижаться, ипотечные покупатели окажутся в неприятной ситуации. В любом кредитном договоре на ипотеку есть условие, согласно которому заёмщик обязан поддерживать соотношение стоимости залога к сумме долга выше 1. Если цена квартиры окажется ниже, чем размер ссудной задолженности, то придётся либо довносить другие залоги, либо выплачивать разницу.

Более того, ЦБ РФ дал вполне конкретный сигнал, что не планирует останавливать ужесточение.

Если ситуация с ростом объёмов кредитов с низким первоначальным взносом сохранится, а цены на недвижимость продолжат расти, регулятор анонсировал повышение надбавок и по займам с первоначальным взносом более 20%. Правда, сроки нововведений указаны расплывчато — во втором полугодии 2021 года.

Виновата госпомощь

Для заёмщика повышение размера надбавок сразу же отразится на стоимости ипотеки, так как банки начнут закладывать свои расходы в размер процентной ставки. По оценкам экспертов, разница в условиях между "закредитованным" заёмщиком и тем, у кого на выплаты по кредиту уходит менее 30% дохода, может достигать 1% годовых. ЦБ РФ подчёркивает, что речь идёт о кредитах, которые будут выдаваться после 1 августа.

С марта, сразу после начала цикла повышения ключевой ставки, стоимость ипотеки постепенно стала увеличиваться. По оценке "Дом.рф", на конец мая средневзвешенная ставка (сумма условий по всем выданным кредитам с учётом действующих льготных программ) на вторичном рынке жилья составила 8,38% годовых в рублях против 8,16% в марте. По ипотеке на новостройки средняя ставка находится на уровне 5,49% годовых, но на её значение влияет льготная программа, получившая название "Господдержка–2020".

Изменение условий льготной ипотеки с 1 июля также неизбежно окажет давление на формирование рыночных ставок. По новым требованиям, государство будет субсидировать кредиты на покупку будущего жилья в новостройках при рыночных ставках выше 7% годовых в рублях, а не 6,5%, как прежде. Повышение ставок по программе господдержки для государства стало вынужденной мерой: придумав её как способ помощи для банков и застройщиков в пандемию, чиновники обнаружили, что льготная ипотека разгоняет цены на недвижимость. При этом расходы из бюджета на неё минимальны.

По данным "Дом.рф" на конец мая текущего года, за весь период действия льготной ипотеки на новостройки с апреля прошлого года банкам выплачено субсидий на 458 млн рублей по 43,3 тыс. кредитов (их совокупный объём — 168,6 млрд рублей). Цифры сопоставимы с данными ЦБ РФ: в отчётности регулятора фигурируют 43 тыс. ипотек на новостройки на 168,8 млрд рублей, выданных с апреля 2020 года по май 2021–го.

Как ранее писал "ДП" (см. № 151 от 23.10.2020), полгода назад разница между данными Банка России, которые учитывают все выдачи ипотеки на покупку строящегося жилья, и АО "Дом.рф", назначенного оператором программы субсидирования, составляла 25%, в большую сторону у последнего.

Разница может быть связана с условиями программы: банк, выдавший кредит, для получения выплат из бюджета должен ежемесячно подавать сведения о текущей задолженности по субсидированным кредитам. Оператор, в свою очередь, производит расчёт и перечисляет компенсацию в виде разницы между установленной на тот момент ставкой 6,5% годовых и так называемой рыночной. По формуле правительства РФ, это сумма ключевой ставки на первое число каждого месяца и 3%. Часть банков не подают заявки на получение субсидий: всего в городе по ней выплаты получает 31 кредитная организация. Кроме того, статистика ЦБ РФ запаздывает на 1–1,5 месяца.

И именно господдержка косвенно оказалась виновницей повышения надбавок: она предполагает выдачу ипотеки с первоначальным взносом 15–20% от стоимости покупки. Вероятно, действия регулятора как раз и связаны с тем, что необходимо искусственно ограничить и действия банков, и желание заёмщиков воспользоваться низкими ставками. Под предлогом сокращения доходов населения и снижения рисков будущих дефолтов ЦБ РФ на самом деле сокращает будущие расходы бюджета на выплату субсидий. Так, из–за низкой ключевой ставки летом 2020 года размер субсидии банка был равен 0,75 процентного пункта (разница между 6,5% и рыночной 7,25%), а сегодня, по старым условиям, уже 2 п. п.

Впрочем, банки готовы кредитовать по низким ставкам и без учёта госпрограммы. Незадолго до старта новых условий льготной ипотеки Сбербанк анонсировал сохранение ставок по своим кредитам ниже установленных правительством РФ, но при выполнении заёмщиками определённых условий.

Так, при проведении электронной регистрации ипотеки (стоимость операции начинается от 7,9 тыс. рублей) кредитор обещает снизить базовую ставку на 0,3 п. п. Затраты на годовом горизонте будут компенсированы при условии размера кредита свыше 2,6 млн рублей.

Заёмщиков учат плавать

На фоне растущих ставок по ипотеке регулятор и банкиры вновь заговорили о необходимости законодательного закрепления условий кредитов с так называемой плавающей ставкой. Поручение президента правительству о внесении поправок в нормативную базу истекает 15 июля.

До кризиса 2014 года подобные кредиты на рынке выдавали единичные банки: кто–то формировал ставку в привязке к LIBOR, кто–то — к mosprime.

После кризиса на рынке валютной ипотеки, а также резкого роста составляющих показателей этих кредитов банки и заёмщики резко охладели к плавающим ставкам. Но спрос на них вновь появился во время цикла снижения ключевой ставки: если стоимость заёмных средств для банков сокращается, то почему бы им не понижать и стоимость по действующим ипотечным кредитам?

Ковидные последствия, очевидно, отложили появление плавающих ставок на массовом рынке.

По оценке ЦБ РФ, на 1 января в стране обслуживалось кредитов с переменными условиями менее чем на 9 млрд рублей (при общем ипотечном портфеле 9 трлн рублей). В марте ЦБ вынес на обсуждение банкиров доклад, как он видит развитие рынка.

Основная мысль — разрешить плавающую ставку только для квалифицированных заёмщиков.

На минувшей неделе на Международном финансовом конгрессе глава ЦБ РФ дополнила свою мысль новыми условиями. "Кредитование по плавающей ставке должно быть доступно с ограничением диапазона изменения ставки и срока по кредиту. Допустим, не больше трети ставки и не больше четверти срока кредита", — пояснила Эльвира Набиуллина.

При росте цен на недвижимость, увеличении сроков кредитования и падении платёжеспособности населения появление кредитов с плавающими условиями неизбежно.

И регулятор спешит успеть зафиксировать правила игры.

“

С первоначальным взносом 20% и менее в последние месяцы выдаётся порядка 12–14% всех ипотечных кредитов в стране. Максимальные значения данного показателя отмечались в период бурного роста ипотечного кредитования, который происходил в 2018–2019 годах. На тот момент с минимальным соотношением собственных средств к заёмным выдавалось 25–28% ипотечных кредитов. Минимальное значение показателя зафиксировано в июне 2020 года, оно составило всего 8%. В тот момент большинство игроков рынка существенно ужесточили требования ко всем видам розничного кредитования, включая и ипотечное. Если смотреть на параметр предельной долговой нагрузки (соотношение дохода к расходам на обслуживание кредитов), то сейчас в ипотечном кредитовании в среднем нагрузка находится на уровне 53–55%, а в отдельных случаях может достигать 70%. И это уже может рассматриваться как предельная величина.

Олег Лагуткин

генеральный директор БКИ "Эквифакс"

“

Повышение надбавок к коэффициентам риска по ипотечным кредитам — ожидаемое рынком событие, анонсированное ещё весной. Как правило, банки заблаговременно реагируют на такие требования. Мы ожидаем некоторое сокращение объёма выдачи на рынке, но это будет связано с рядом факторов, не относящихся к требованиям ЦБ. Во–первых, на объёмы выдачи в настоящее время влияет сезонность. Начался летний период отпусков, из–за которого спрос традиционно всегда снижается. Во–вторых, на прошлой неделе завершилось действие госпрограммы–2020 в том виде, к которому все привыкли, с максимальной суммой кредита 12 млн рублей. По новым условиям, с 1 июля максимальная сумма займа установлена в 3 млн рублей, что ограничивает спрос. Кроме того, теперь базовая ставка по субсидируемой ипотеке на строящееся жилье составит 7% годовых вместо действовавшей 6,5%. И населению понадобится какое–то время, чтобы привыкнуть к новым условиям. Банки будут стремиться работать по программам с субсидированными ставками и разрабатывать новые продукты.

Дмитрий Девлеткильдеев

руководитель по развитию ипотечного кредитования петербургского филиала Промсвязьбанка

“

Возможно, ужесточение ЦБ РФ по первоначальному взносу будет касаться только стандартных программ банков. В настоящее время кредитные организации предлагают ипотеку с минимальным первоначальным взносом от 10%, но при этом по таким кредитам применяют надбавку к процентной ставке от 0,2 до 1%. Для многих заёмщиков это выход при покупке жилья. В прошлом году, по нашей оценке, на петербургском рынке доля кредитов с первоначальным взносом менее 20% в новостройках составила 45%. Внесение изменений в программу господдержки в августе 2020 года и снижение размера минимального первоначального взноса до 15% значительно увеличило выдачи. Сейчас субсидирование продлено ещё на год, и изменений по первоначальному взносу пока не анонсировано. На рынке сохраняется программа семейной ипотеки с минимальным первоначальным взносом 15%, а другие социальные программы и вовсе имеют уровень 10%, что позволяет расширить диапазон потенциальных заёмщиков, имеющих право воспользоваться льготными кредитами. Поэтому не думаю, что в июле, до введения с 1 августа новых требований ЦБ РФ, будет ажиотаж на ипотеку, связанный с первоначальным взносом. Возможность внести минимальный взнос остаётся.

Татьяна Хоботова

территориальный менеджер по работе с партнёрами по ипотеке Северо–Западного филиала банка "Открытие"