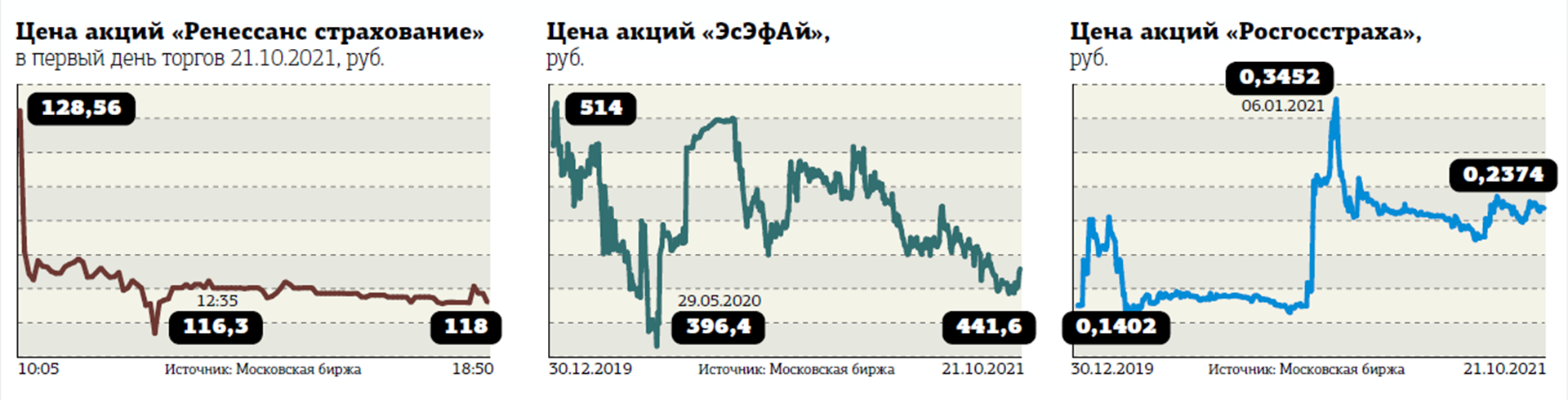

Группа "Ренессанс страхование" разместила акции на бирже не так удачно, как планировала. Зато у них есть некоторый потенциал для роста, считают аналитики.

Группа "Ренессанс страхование" в ходе на прошлой неделе разместила 147,3 млн новых акций по 120 рублей за штуку, что соответствует нижней границе установленного накануне сделки ценового диапазона 120–135 рублей.

Изначально "Ренессанс" планировал предложить инвесторам акций на сумму до 25,2 млрд рублей, из которых 7,2 млрд приходились бы на долю продающих действующих акционеров. Однако спрос, очевидно, не оправдал ожиданий, так что даже по самой низкой из приемлемых цен удалось продать только новые бумаги.

До IPO уставный капитал "Ренессанса" состоял из 409,7 млн обыкновенных акций, накануне размещения компания зарегистрировала в ЦБ дополнительный выпуск из 180 млн акций. По итогам IPO free float (доля акций в свободном обращении) составил 26,4%. Но ещё 14,7 млн существующих акций могут быть проданы в рамках опциона доразмещения, тогда free float увеличится до 28,3%.

Читайте также:

Финансы

Страховые акции идут на биржу

Анонсируя IPO, компания заявляла, что будет стремиться выплачивать в виде дивидендов не менее 50% от консолидированной чистой прибыли. Прибыль "Ренессанса" и его "дочек" по МСФО в 2020 году составляла 4,7 млрд рублей.

Привлечённые на фондовом рынке средства "Ренессанс" обещал использовать "для ускорения развития группы за счёт финансирования органического роста, инвестиций в дальнейшую цифровизацию и потенциальные приобретения, увеличивающие стоимость компании".