Ковид украл Рождество. Сможет ли он украсть новый, 2022 год?

Первый ковидный год — 2020–й — был очень странным и противоречивым. Это был год мирового кризиса, ВВП упал практически во всех странах мира (кроме Китая, где было резкое замедление его роста). Но в то же время это был год бума фондового рынка и огромного аппетита к риску на фоне колоссальной волатильности.

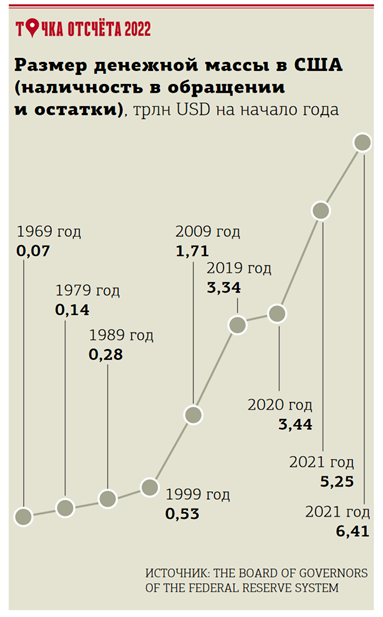

Экономический спад был не циклическим, не вызванным внутриэкономическими причинами, а полностью рукотворным, следующим за локдаунами. Поэтому правительства ведущих западных стран подошли к делу ответственно (перед своими избирателями) и создали многочисленные и очень масштабные программы помощи людям и малому бизнесу, а центробанки просто залили экономику деньгами. Эти деньги, попав в банки, не пошли дальше по экономике и практически не дошли до людей. Вместо этого они остались в секторе банковских операций и спровоцировали настоящий бум фондового рынка.

Спад S&P 500 (США) весной 2020–го составлял на минимуме почти треть, но уже в июле он восстановился и конец года праздновал с +16%. Ещё сильнее рванули рисковые активы — рост в высокотехнологическом секторе был просто сумасшедший. Скажем, акции Tesla взлетели в 9 раз.

Но важнее было другое. Избыток денег спровоцировал рост товарных фьючерсов. Биржевые цены на все товары (нефть, продукты, металлы и т. д.) начали неостановимо расти. И в конце концов в 2021 году вызвал рост инфляции уже у потребителя.

Это было парадоксом. Кажется, что избыток денег должен запускать инфляцию спроса. Но тут всё оказалось иначе — он вызвал инфляцию издержек (тот самый рост товарных фьючерсов). Это было — если подумать — логично, но всё же очень неожиданно. Центробанки полагали иметь дело только с перегревом фондового рынка, который они научились так или иначе, лучше или хуже, но контролировать.

Первой реакцией мировых центробанков было отрицание. Инфляция была объявлена временным явлением, вызванным разовыми факторами, и ожидалось, что она сама снизится уже в 2021 году. Но не тут–то было.

Другой надеждой была победа над пандемией в результате массовой вакцинации. Казалось, что вирус очень скоро останется в прошлом. Однако эта надежда потерпела крах.

2021–й: год несбывшихся надежд

В прошлом году ковидная пандемия разбушевалась куда сильнее, чем в 2020–м. Сначала думали, что проблема в отстающей вакцинации, и бросили все силы на то, чтобы поднять её уровень. Но это почему–то не очень помогало. Потом решили, что проблема с перемещениями между странами, и стали время от времени вводить ограничения. Идея импорта пандемии тоже не полностью объясняла происходящее. И всё чаще в голову стала приходить мысль о том, что вакцинация не помогает, — хотя данные о заболевших вакцинированных скрывались или просто не афишировались, наверное, во всех странах мира. Подняла голову идея о частой ревакцинации — сначала раз в 2 года, потом ежегодно, сейчас — чуть ли не ежеквартально.

Мировой бизнес из–за этих непоняток начал заметно напрягаться. Хотя излишек денег и давил на карманы, а возможности высокого заработка всё ещё казались слишком соблазнительными. Выгода побеждала страх.

Новый штамм — омикрон — поначалу сильно испугал мировые рынки, они в ноябре резко просели. На пике — на 17% к октябрьским максимумам. Казалось, Рождество безвозвратно украдено.

Но потом пошли сообщения о том, что омикрон хоть и заразный, но болеют им легко. Инвестбанк JPMorgan в своём анализе написал, что омикрон — это вырождение вируса ковида, и из–за своей заразности он вытеснит все остальные штаммы и станет последним. Предложив пропустить сразу весь греческий алфавит и назвать омикрон "омегой" — последней его буквой.

Снова замаячила на горизонте победа над ковидом. JPMorgan добавил, что сейчас — лучшее время выкупать подешевевшие акции и товарные фьючерсы, потому что с преодолением пандемии они заметно вырастут.

Несмотря на гораздо больший масштаб пандемии в 2021 году по сравнению с 2020–м, правительства ведущих стран больше не пошли на массовый локдаун, как было весной 2020–го. Это лекарство показалось им чуть ли не страшнее самой болезни из–за финансовых потерь людей и бизнеса. Теперь старались держаться в рамках менее жёстких ограничений — на массовые мероприятия, работу торговых центров и развлечений и т. п. А если локдауны — то жёстко ограниченные по времени.

Конечно, многие отрасли вновь оказались "под боем", но не вся экономика. 2021–й прошёл под знаком восстановления к допандемийному уровню (в Китае — прежних сверхвысоких темпов роста).

2022–й: чего ждать?

Мировая экономика продолжит расти ввиду отсутствия или ограниченности действия локдаунов и желания людей и бизнесов зарабатывать, "зализывать раны".

Но ключевой вопрос встал жёстко: что будет с инфляцией? Под давлением роста цен биржевых товаров она поднялась до многолетних максимумов уже даже на потребительском рынке.

И риторика центробанков с лета 2021–го начала меняться. Инфляционное давление признавалось более продолжительным и сильным, чем оценивалось ранее, и центробанки начали ускорять сокращение программ денежной эмиссии и приближать момент повышения ставок. Это сильно напрягло рынок: ноябрьский (2021) его спад был только отчасти спровоцирован новым штаммом, а в основном стал попыткой зафиксировать прибыли 2021 года в преддверии "тяжёлых времён".

Что будет в 2022–м — прогнозы разнятся. От сумасшедше оптимистичных JPMorgan и Goldman Sachs (роста S&P 500 в будущем году на 10%) до пессимистичных BofA и Morgan Stanley (стагнации или даже небольшой просадки индекса).

BofA предложил инвесторам готовиться к миру, в котором ничего расти не будет.

Bloomberg напоминает о ключевых рисках помимо ужесточения политики мировых ЦБ — инфляция, декарбонизация, пандемия и новости из Китая. Впрочем, агентство оговаривается, что влияние этих факторов может быть в любую сторону.

В общем, мы подошли к 2022 году в полном раздрае — никто не знает, чего ждать и в какую сторону повлияют сегодняшние и будущие новости. Все мы очень хотим верить в лучшее, но по–прежнему слишком мало знаем о вирусе, а экономика не устаёт преподносить неприятные сюрпризы.