Санкции создают угрозу дефицита контейнеров для внутренних перевозок, но дают российским морским линиям шанс занять рынок.

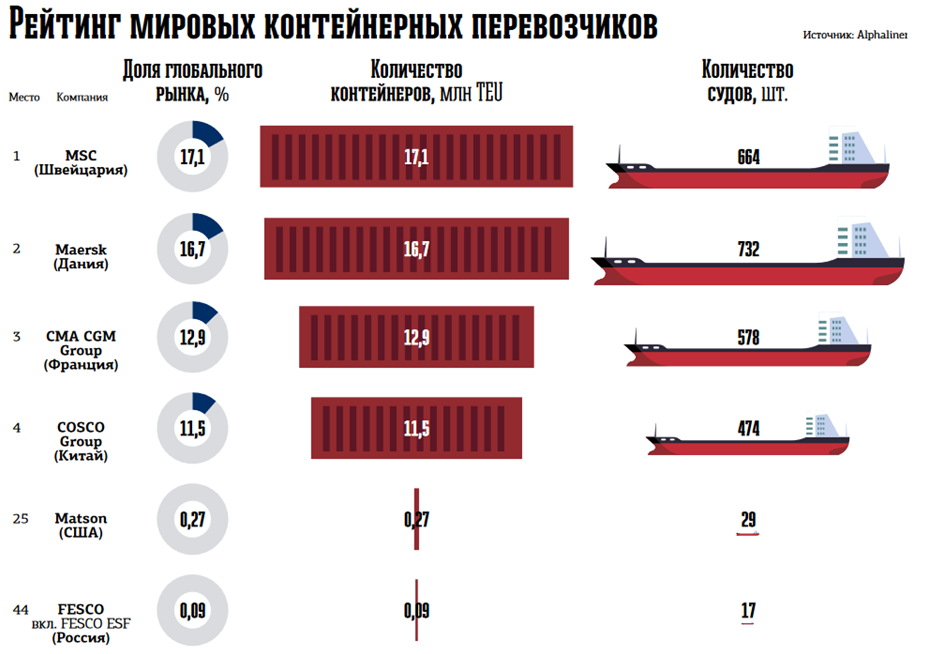

Международные санкции существенно ударили по морским грузоперевозкам. Суда под российским флагом теперь не имеют права заходить в порты Евросоюза, а в крупнейших хабах трансшипмента ЕС скопились уже тысячи контейнеров, которые не могут отправиться в Россию. Кроме того, ведущие океанские перевозчики, на которых приходится до 70% мирового грузооборота, отказываются от российских направлений, попутно вывозя из страны свои контейнеры.

Российские власти усилили риторику о необходимости максимального импортозамещения во всех отраслях. Сфера портов и международных грузоперевозок в принципе не может существовать без импорта. Но и в ней находятся звенья, которые могут быть замещены отечественными компаниями.

Контейнеров много не бывает

Россия встретила санкции в момент, когда ещё не до конца нормализовалась ситуация с дефицитом контейнеров, возникшая из–за разрыва в логистических цепочках из–за пандемии. С уходом международных перевозчиков нехватка контейнеров, скорее всего, будет ощущаться более остро.

Только Maersk планирует забрать из России 50 тыс. своих контейнеров к концу апреля. Часть перевозчиков старается не допускать попадания собственных "ящиков" в Россию, опасаясь проблем с их возможным вывозом. Глава ПАО "ТрансКонтейнер" Александр Исурин в ходе конференции TransRussia сообщил, что, по оценкам компании, российский рынок должен заместить порядка 300 тыс. TEU. Естественным образом в данных условиях растёт спрос на тару отечественных производителей.

Генеральный директор ООО "Торговый дом РМ Рейл" Александр Куликов рассказал "ДП", что в компании фиксируют возросший спрос на поставку контейнеров.

"С начала года “РМ Рейл Абаканвагонмаш”, ведущий российский производитель контейнеров, работает со 100%–ной загрузкой производства. Планы по выпуску в текущем году составляют 8 тыс. контейнеров с последующим увеличением до 20 тыс. единиц в год", — говорит Александр Куликов. Он отмечает, что инвестиционная программа компании направлена на наращивание производства. По его словам, при стабильном спросе предприятие готово заместить импорт и закрыть потребности рынка.

Также обеспечить наличие инфраструктуры для внутренних перевозок должны помочь изменения в законодательстве, направленные на поддержку отрасли, о которых недавно писал "ДП".

В числе прочих мер теперь также разрешается многократное использование иностранных контейнеров в стране в пределах срока их ввоза. По мнению некоторых участников рынка, эти меры позитивно скажутся на положении дел. Однако часть специалистов всё равно предполагает, что нехватка возможна.

"Считаю вероятным дефицит контейнеров для внутренних перевозок. В настоящее время качество российской тары ещё не очень высокое", — отмечает руководитель департамента логистики и управления цепями поставок НИУ ВШЭ — Санкт–Петербург Валерий Лукинский.

Запас прочности

Российские порты Балтийского бассейна, грузопоток которых во многом был завязан на маршрутах из Европы, наиболее сильно ощущают падение импорта. Это подтверждают стивидоры.

"На Северо–Западе в марте контейнерный сегмент показал существенное снижение. На Дальнем Востоке также зафиксировано сокращение грузооборота, хотя и не такое значительное", — сообщили "ДП" в компании Global Ports.

Грузооборот контейнеров в портах Балтики по итогам марта уже обвалился на 50%. По мнению доцента кафедры логистики и управления цепями поставок СПбГЭУ Александра Дмитриева, в обозримой перспективе порты столкнутся с падением грузопотока как минимум на 30–40, а то и на 70%.

"Обычно импортные товары народного потребления приходят в контейнерах, причём трансшипмент происходит именно в европейских портах. Также нельзя забывать и про экспорт, основную долю которого у нас составляют сырьевые товары — металлы, удобрения и т. д. Частично экспорт попадает под ограничения, поэтому его снижения тоже можно ждать", — объясняет Александр Дмитриев.

Он добавляет, что при сохранении напряжённой обстановки в течение полугода такой недозагрузки портовые операторы уже могут столкнуться с недостатком средств на поддержание инфраструктуры и выплату зарплаты. Валерий Лукинский обращает внимание, что большинство портов принадлежит холдинговым структурам и это даёт им определённую устойчивость за счёт диверсификации.

"Снижение грузооборота компания будет стремиться компенсировать эффективным управлением издержками. В прошлые годы нам это удавалось", — говорят в Global Ports.

На фоне смещения многих направлений логистики в сторону транспортировки по железной дороге за последний месяц "сухой порт" Янино переориентировался с затарочного комплекса в полномасштабный терминал для обработки грузов. Однако в Global Ports отмечают, что маржинальность тыловых терминалов всегда ниже, чем морских, поэтому увеличение их востребованности не сможет финансово компенсировать снижение морского грузооборота.

Курс на дальние берега

Высказываются надежды, что на замену американским и европейским перевозчикам на освободившиеся российские направления вскоре встанут азиатские линии. Однако это достаточно небыстрый процесс. Вдобавок китайские компании ещё должны будут чётко определить риски собственного попадания под вторичные санкции.

Рассматриваются варианты перевалки российских грузов в портах Турции или Северной Африки вместо европейских хабов. 13 апреля первый вице–премьер РФ Андрей Белоусов уже анонсировал запуск линии Стамбул — Новороссийск в ходе правительственного часа в Совете Федерации.

Такое кризисное перестроение логистических схем даст возможность отечественным перевозчикам, ранее относительно мало представленным на европейских маршрутах, полностью занять "обходные" направления.

"Буквально до последнего времени основную долю перевозок выполняли иностранные линейные компании — Maersk, CMA CGM и ряд других. Доля наших игроков была невелика, и сейчас они могут рассматривать возможности по перехвату потенциала этих потоков на себя. Например, компания FESCO, одна из наших лидирующих, может начать выполнять эти рейсы", — предполагает Александр Дмитриев.

По информации отраслевого СМИ "ПортНьюс", власти уже прорабатывают использование терминалов в Марокко для перевалки российских грузов. При этом указывается, что выставлять на данное направление FESCO — единственного отечественного контейнерного оператора, рискованно из–за угрозы попадания компании под санкции. Поэтому на данную роль рассматриваются, например, "Совфрахт" или "Оборонлогистика", уже давно оказавшиеся в списках.