Петербургский рынок ДМС в первом полугодии 2022 года растёт в премиях, но сокращается в количестве договоров.

Добровольное медицинское страхование (ДМС) продолжает показывать положительную динамику, несмотря на сокращение числа клиентов и оптимизацию программ.

В первом полугодии 2022 года общий объём премий в сегменте по России вырос на 8–9%, до 138 млрд рублей, оценивает старший директор по страховым рейтингам агентства "Эксперт РА" Ольга Любарская. Количество договоров за этот период сократилось на 2–3%, добавляет она. Такая динамика стала следствием медицинской инфляции, а также некоторого снижения спроса в условиях экономической нестабильности, считает эксперт.

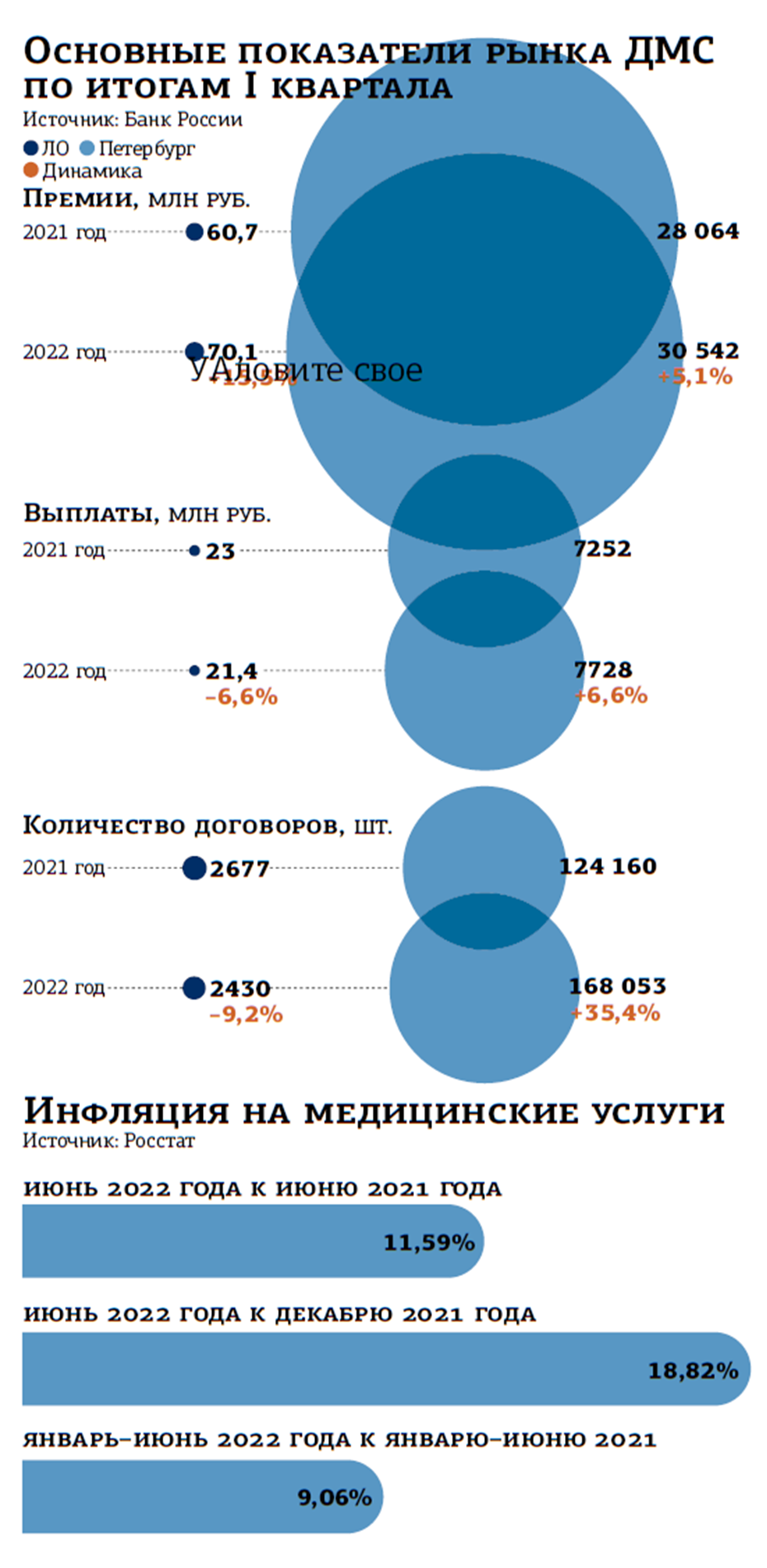

Официальной статистики ЦБ РФ по итогам полугодия ещё не опубликовано, а по итогам I квартала 2022 года в Петербурге сборы по ДМС выросли на 5,1%, до 30,5 млрд рублей. Количество договоров увеличилось на 35,4%, до 168 тыс. Однако последний показатель плохо характеризует рынок, так как в статистику попадает страхование туристов и мигрантов, а на договоры ДМС с предприятиями, которые обеспечивают основной объём поступлений (74,6%), приходится только 1,8%, объясняет Татьяна Никифорович, вице–президент по развитию Северо–Западного дивизиона "Ренессанс Страхования".

Наибольший рост рынку дала пролонгация договоров в начале года — работодатели стремились зафиксировать цены и сохранить соцпакеты для сотрудников, отмечает Владимир Пыстин, директор петербургского филиала Страхового дома ВСК. В марте наблюдался пик обращений со стороны физических лиц на покупку полисов для родственников, особенно по стоматологии, добавляет он.

Что касается итогов полугодия, то, по оценкам Татьяны Никифорович, сборы по ДМС в Петербурге показали рост, а количество клиентов существенно не изменилось — ушедшие с рынка иностранные компании заменил в портфеле новый бизнес. "Массового пересмотра программ не происходит. Отрасли, где изменения незначительные, сохраняют ДМС и даже расширяют программы. Есть и новые клиенты", — говорит Никифорович.

Инфляция и санкции

Причиной роста сборов, несмотря на уменьшение количества застрахованных, становится рост цен на медуслуги, считает генеральный директор СК "Капитал–полис" Алексей Кузнецов. Вслед за клиниками страховщикам также приходится повышать стоимость полисов. По итогам года рост цен на ДМС будет в пределах 20%, прогнозирует он. Со стороны корпоративных клиентов, по его словам, спрос остался прежним. Количество застрахованных уменьшилось из–за оттока IT–компаний за границу, но зато полисы стали чаще покупать компании малого бизнеса.

По оценкам "Ингосстраха", ожидаемый уровень медицинской инфляции в 2022 году составляет не ниже 10%. Цены на медуслуги уже выросли на 12% против 7% в прошлом году, говорит Татьяна Никифорович. По её словам, пока для большинства программ ДМС увеличение стоимости не превышает 10%, по стоматологии выше — в пределах 15% (в 2021 году рост стоимости ДМС составил около 4%, а темпы медицинской инфляции — 7%). По словам Владимира Пыстина, полисы со стоматологией подорожали на 20–30%.

"Очевидно, что предприятия сейчас не будут наращивать бюджеты на ДМС, но эти настроения мы видим из года в год. Компании, где ДМС является важным элементом соцпакета, а также крупные корпорации, госпредприятия не сокращают бюджетов. Компании, где ДМС было дополнительным бонусом, а также отрасли, испытывающие экономические сложности, вынуждены его сокращать частично или полностью", — отмечает заместитель директора филиала "Росгосстраха" в Петербурге и Ленобласти по ДМС Виктор Посохов. К сожалению, наблюдается тенденция ухода с рынка и ряда иностранных компаний, у которых ДМС было важной составляющей корпоративной культуры, констатирует он.

Зарубежные компании первыми отреагировали на санкционную повестку — отток в первые месяцы в основном пришёлся на них, добавляют в пресс–службе "Совкомбанк Страхование". Начиная с мая спрос восстанавливается, в июне–июле вернулась традиционная для периода отпусков бизнес–активность.

"Уход западных компаний на данный момент не отразился на рынке так масштабно, как ожидалось. Но этот процесс будет носить пролонгированный и неравномерный характер, поскольку коснётся смежного российского бизнеса. Многие зарубежные компании сохранили бизнес, продав его российским владельцам. Обычно такие сделки предусматривают сохранение действующего соцпакета на определённый срок", — говорят в "Совкомбанк Страховании".

У большинства лидеров рынка ДМС доля иностранных компаний в портфеле не превышала 15%, поэтому их частичный уход не будет критичным для рынка, считает Татьяна Никифорович. "Массового пересмотра программ не происходит. ДМС интересно работодателям не только как инструмент мотивации, но и как средство борьбы с пропусками по болезни, поэтому сокращение программ никогда не было тотальным. А рынок труда пока относительно стабилен", — говорит она.

Виктор Посохов ожидает снижения динамики рынка во втором полугодии. "В ходе многих переговоров обсуждается тема сокращения бюджета на ДМС. Поэтому мы стараемся предоставить корпоративным клиентам возможность выбора вариантов оптимизации. Предлагаем двигаться в сторону высокотехнологичного лечения сложных заболеваний, выбирать более бюджетные медучреждения, прорабатываем варианты упрощения программ, предлагаем франшизу", — говорит он.

Франшизы и коробки

По словам Ольги Любарской, именно полисы с франшизами, а также продвижение страховщиками дистанционных медицинских сервисов оказывают сегодня поддержку рынку. Доля продаж программ с франшизой в этом году увеличилась на 15%, подтверждает Дмитрий Суровцев, руководитель направления развития страховых продуктов СК "Согласие". Такие программы предусматривают частичную самостоятельную оплату медуслуг застрахованными — от 10 до 50% от чека.

"Многие выбирают антикризисные программы, которые включают только самый необходимый объём медицинской помощи. Цена на такие полисы в 1,5–2 раза меньше", — добавляет Суровцев.

"Росгосстрах" также фиксирует рост продаж полисов с франшизой и недорогих коробочных ДМС–продуктов для физических лиц. По словам Татьяны Никифорович, франшизу чаще приобретают компании пострадавших отраслей. Клиенты также упрощают программы для части персонала и убирают стоматологию.

Кроме того, появился такой интересный тренд, как ДМС для релоцированных подразделений (в том числе в Армении, Казахстане и Турции). Релокация стала также одной из причин роста интереса к телемедицинским услугам, добавляет она.

По словам Алексея Кузнецова, основная тенденция остаётся за телемедициной и мобильными приложениями. Для большинства компаний важно наличие прямой записи к врачу. Многие просят включить в полис ДМС консультации психолога.

По оценкам "Согласия", рынок по итогам года покажет динамику роста до 7%, пул клиентов составят все те, кто страховался в прошлом году, а основным драйвером будет медицинская инфляционная составляющая. "Вероятно, падение сборов в целом по рынку Петербурга не превысит 10%. По нашей компании мы ожидаем рост около 15%", — говорит Татьяна Никифорович. В целом по стране объём собранных страховщиками премий по ДМС до конца 2022 года достигнет 210 млрд рублей, прогнозирует "Эксперт РА".

“

Отток клиентов есть, но насколько эта тенденция будет развиваться, поймём в конце года. Нам удаётся сохранять портфель на уровне 2021 года за счёт замещения услуг. Большинство работодателей стараются сохранить бенефиты для своих сотрудников на текущих условиях. Ввиду повышения прайса от многих ЛПУ страховщики предлагают оптимизировать программы. По самым приблизительным прогнозам, рынок ДМС может сократиться на 5–7%.

Виктория Серебрякова

Руководитель дирекции личного страхования "Абсолют Страхование"

“

Конец 2021 года и первое полугодие нынешнего для "РЕСО–Гарантия" были вполне успешными: сборы по ДМС юрлиц выросли более чем на треть год к году, а в страховании физлиц практически не изменились. Мы пересмотрели тарифы для новых клиентов впервые за несколько лет, в целом увеличение составило около 10%. Компании стараются удержать расходы на ДМС сотрудников в объёмах прошлогодних договоров. Что касается запросов на введение франшизы, то они возросли примерно на 20%.

Юлия Лаврова

Руководитель отдела ДМС филиала "РЕСО–Гарантия" в Санкт–Петербурге