Петербургские застройщики не готовы отказываться от "льготной ипотеки" по ставкам, которые доходят до 0,01%, несмотря на протесты ЦБ и рост цен. Банк России предупреждает: заёмщики в этом случае несут дополнительные риски.

Схемы с субсидированной застройщиками ипотекой под 0,01% стартовали в июле этого года, после того как власти снизили ставку по кредитам с господдержкой до 7%. Они получили большую популярность, так как позволяли существенно снизить ежемесячные платежи. Сейчас, по оценкам экспертов, больше половины застройщиков предлагают подобные программы. Но на прошлой неделе Банк России в своем докладе заявил, что подобные "околонулевые" схемы ведут к повышенным рискам.

ЦБ против

Как пишет Центральный банк, экстремально низкие ставки по программам "льготной ипотеки от застройщика" достигаются за счёт завышения стоимости квартиры для покупателя (заёмщика). По данным ЦБ, заёмщику квартира продаётся по цене на 20–30% выше, чем если бы он покупал её за наличные, а также используя классическую или льготную ипотеку от государства. Эта разница передаётся застройщиком в виде комиссии банку, чтобы компенсировать ему недополученные доходы по процентам. Комиссия застройщика может быть выше, если он даст реальную субсидию от себя, но большая часть комиссии оплачивается самим покупателем. Иными словами, основная нагрузка всё равно ложится на клиента, просто не в форме процентов, а в виде переплаты за квартиру, которая отражается в увеличении размера кредита.

Кроме того, банк зарабатывает на том, что полученная от застройщика комиссия в размере 20–30% от стоимости квартиры может быть реинвестирована — например, направлена на выдачу новых кредитов. Плюс к этому банк получает субсидию от государства. В итоге совокупная доходность данного продукта для банка может быть сопоставима с классической ипотекой при равном ожидаемом сроке погашения.

Впрочем, как говорят участники рынка, комиссия может быть и больше. Так, у одной из строительных компаний стоимость студии по субсидированной ипотеке составляет 4,8 млн рублей (без неё 4 млн). А весь первый взнос в размере 720 тыс. рублей уходит банку в виде комиссии. Правда, ежемесячный платёж составляет менее 12 тыс. рублей.

Повышенные риски

По мнению Центрального банка, несмотря на кажущуюся на первый взгляд выгоду в виде снижения ежемесячных платежей, заёмщик берёт на себя высокие риски из–за завышения цены приобретаемой недвижимости. "Основной риск заёмщика связан с невозможностью продать недвижимость на вторичном рынке без потерь, то есть по той же цене, по которой она была приобретена, если только цены на недвижимость за время владения не выросли на 30%. Это существенно ограничит людей в возможностях улучшать жилищные условия в последующем или при изменении жизненных обстоятельств (например, при переезде в другой город и так далее)", — считают специалисты ЦБ.

Хуже всего будет, если заёмщик, например из–за потери работы или болезни, не сможет обслуживать кредит в первые годы после покупки жилья. Если банк будет принудительно взыскивать задолженность путём продажи жилья на торгах, заёмщик потеряет первоначальный взнос, а вырученных от продажи средств может не хватить на погашение всей задолженности.

По мнению ЦБ РФ, застройщики являются основными бенефициарами данной схемы, так как расходы по компенсации банку недополученного дохода от снижения ставки в значительной степени включаются в цену недвижимости, завышая её, что в целом позволяет сохранить маржинальность на прежнем уровне.

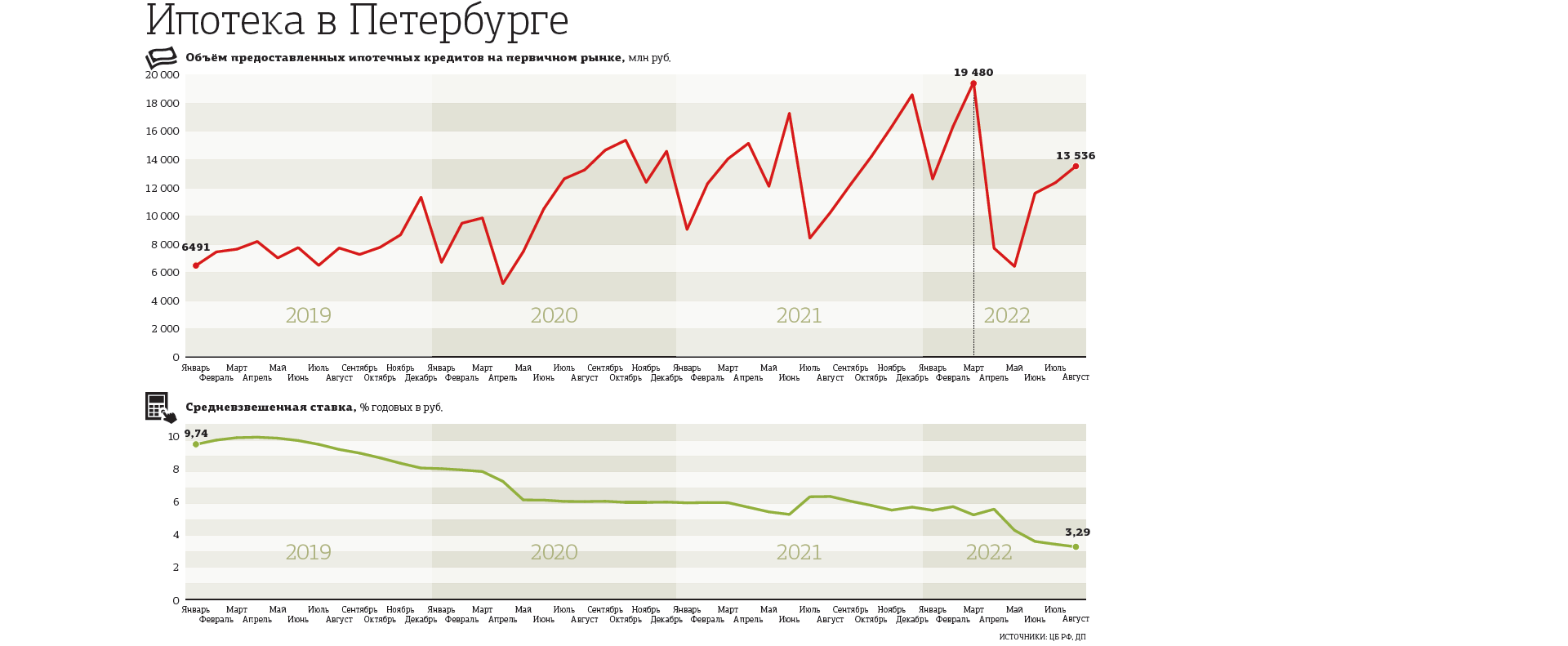

Кроме того, широкое распространение программ "льготной ипотеки от застройщика" искажает показатели состояния и динамики рынка (средние цены, объёмы кредитования и сделок на рынке первичного жилья, ставки кредитования). "Некоторая коррекция цен на жильё после существенного роста в последние годы позволила бы повысить доступность жилья для граждан. Однако в результате действия программ цены на первичном рынке оказались завышены, фактически имеется маскировка снижения цен на недвижимость", — резюмируют эксперты ЦБ РФ.

Пока не запретили — можно

Несмотря на позицию ЦБ, большинство из опрошенных "Деловым Петербургом" застройщиков пока не намерены отказываться от программ. Например, Группа ЦДС анонсировала окончание акции "Ипотека от 0,01% на весь срок" 15 октября. Но после этого дня акция продолжилась.

"Популярность субсидированных программ подтверждает тот факт, что половина ипотечных сделок в “Приморском квартале” проводится именно по ним, поэтому отказываться от субсидированной ставки мы бы не хотели. Тем более что, как застройщик, мы не видим в таком предложении особых рисков", — говорит Алексей Плюта, директор по экономике и финансам "Мегалит — Охта Групп".

"На данный момент это главный двигатель сделок на первичном рынке и единственный способ уменьшения ежемесячных платежей для покупателя. Если банки сохранят программы по субсидированию, то застройщики продолжат ими пользоваться. Крайне маловероятно, что в ближайшее время субсидирование отменят совсем, но очевидно, что условия будут меняться, поэтому затягивать с ипотекой точно не следует", — уверена Ксения Садкова, директор по продажам LEGENDA

Как говорит руководитель консалтингового центра "Петербургская недвижимость" (Setl Group) Ольга Трошева, ежемесячный платёж давно уже стал решающим фактором для многих покупателей при выборе жилья: заёмщики хотят, чтобы он, к примеру, был ниже или сопоставим с платежом за съёмное жилье.

Банки не хотят терять

Банкиры не готовы публично комментировать идеи регулятора. То, что ипотека по совместным программам с застройщиками стала доминирующей в выдачах, — очевидно. "Люди научились считать, смотрят на размер ежемесячного платежа и итоговую переплату, но чашу весов всегда перевешивает именно совместная, а не субсидируемая или базовая программа", — говорит собеседник "ДП", руководитель ипотечного направления московского банка.

Он намекнул, что в данном случае меньший размер ежемесячного платежа расширяет круг потенциальных заёмщиков, так как для одобрения ипотеки важен размер дохода. И по негласным требованиям на платежи должно уходить не более его половины. "Мы же тоже под макропруденциальным гнётом предельной долговой нагрузки ЦБ РФ, следим за соотношением выплаты и дохода заёмщика, поэтому в первую очередь заинтересованы в снижении ежемесячных цифр в графике обслуживания кредита", — резюмирует он.