Санкции, уход зарубежных игроков и отъезд IT–специалистов сильно повлияли на российский FinTech, но не остановили появление новых проектов. Тем более что потребности целевой аудитории заметно изменились.

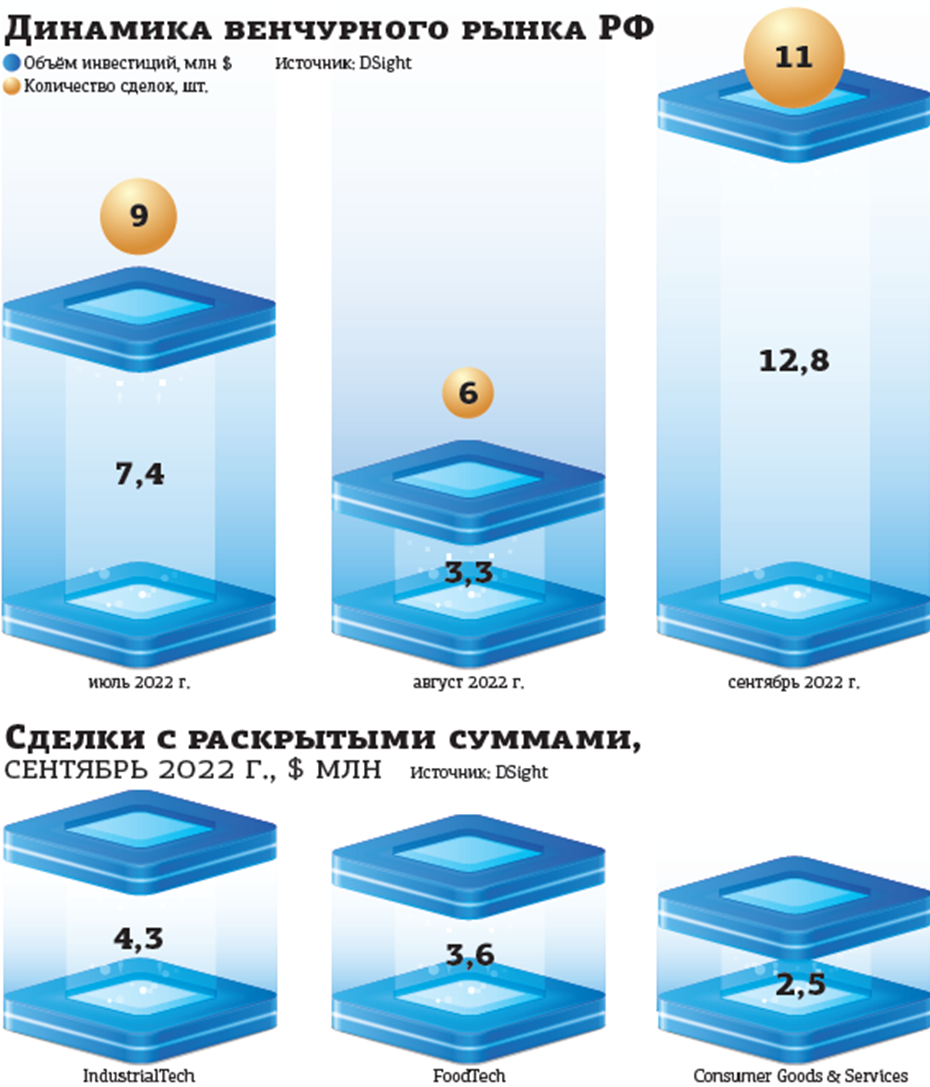

С точки зрения российского венчурного рынка результат сентября оказался довольно оптимистичным: показатели и по сделкам, и по привлечённым инвестициям в стартапы явно лучше, чем в предыдущие 2 месяца. Dsight зафиксировал 11 сделок, сумма общих привлечённых инвестиций превысила $12,8 млн.

Если смотреть шире, то одной из крупных сделок ($1,9 млн) за эти полгода стали инвестиции в петербургскую компанию "Финансист" — сервис управленческого учёта и аналитики для финансовых директоров. Раунд состоялся в мае. По данным Dsight, в первые 6 месяцев 2022 года инновационные решения в сфере FinTech интересовали российские корпорации больше остальных. Это логично, ведь FinTech–решения востребованы, а запросы пользователей постоянно меняются.

Согласно информации McKinsey, стартапы из этой сферы в мире растут быстрее других. Да и большинство российских стартапов в сферах FinTech, как следует из опроса консалтинговой компании GoTech Innovation, несмотря на все трудности, ожидают роста выручки по итогам 2022 года.

Быстро и удобно

Пожалуй, самый свежий российский стартап в отрасли — платёжный сервис для онлайн–бизнеса Payselection — вышел на рынок буквально неделю назад. Его создал бывший топ–менеджер Cloudpayments. Компания предлагает интернет–эквайринг для сайтов и приложений и помогает бизнесу начать работу в e–commerce. Разработка началась в марте этого года, ноу–хау в целом нет: компания планирует занять своё место на рынке за счёт качества услуг и удобного сервиса. Это многое говорит о рынке FinTech: люди всегда ищут более удобные платёжные системы, программы лояльности и предложения для кешбэка.

"Что касается платёжных решений, бизнесу нужен такой метод, который сможет покрывать всю вариативность сценариев. Финансовая система в организации — как трубопровод: должна работать бесперебойно и покрывать все варианты развития. Как только появляется новый клиентский путь продаж, нужно поставить туда платёжный сценарий, — говорит Дмитрий Гнилица, директор по b2b–продуктам ЮMoney. — Глобальные вызовы связаны с несколькими направлениями: это мобильные способы оплаты; трансграничные платежи; альтернативы ушедшим “пеям” и возможности платежей QR–кодами".

На мировом рынке остаётся тренд на сегментацию аудитории: каждой нужны свои решения для контроля финансов. Поэтому эксперты отмечают рост количества сервисов для управления семейным бюджетом и подростковый банкинг. В этом году, например, инвестиции привлёк сервис Whiz из Индонезии, цель которого — повышение финансовой грамотности среди подростков. В Россию этот тренд пока не пришёл: игроки заняты адаптацией к новым реалиям и восполнением ушедших сервисов и технологий.

Вынужденная трансформация

"Сейчас рынок финтех–услуг и сервисов постепенно приспосабливается к новой реальности. Происходит последовательное замещение покинувших рынок технологий, адаптация к уходу международных платёжных систем. В основном новые проекты отвечают двум глобальным запросам: это импортозамещение ушедших сервисов и оптимизация платежей для бизнеса и населения (рассрочки, блокчейн–проекты, скоринг). Тем не менее начинают появляться и проекты, связанные с Web 3.0 направлением: NFT, метавселенными в игровых индустриях. В этих направлениях, например, работает “Сбер”. Растёт число разработок в сфере информационной безопасности", — говорит Александр Агаков, коммерческий директор группы QIWI.

Банки, финансовая система в целом и стартапы достаточно быстро адаптируются к новым условиям. Так что FinTech, несмотря на нелёгкое время, активно развивается.

Наиболее популярно phygital (Physical+Digital) — направление на стыке цифрового и физического пространств: банки всё больше присматриваются к стартапам, которые позволяют оказывать весь перечень необходимых услуг удалённо как для розничных клиентов, так и для МСБ и крупного бизнеса.

"Также активно развивается BNPL (buy now, pay later), направление, которое позволяет оплачивать товары частями без комиссии", — говорит Арсений Третьяков, председатель Ассоциации по содействию развития инновационных финансово–технологических проектов Fintech Start. В июле 2022 года Альфа–Банк запустил корпоративный стартап "Подели", который позволяет производить оплату товара по частям.

Эксперты GenerationS подтверждают: один из самых заметных трендов в финтехе — на улучшение пользовательского опыта, его упрощение и минимизацию контактов клиента с физическими банками.

"Сегодня мы видим глобальное изменение FinTech–отрасли в сторону цифровой трансформации моделей ведения банковского бизнеса: на российском рынке появляются решения в сфере BaaS (bank as a service). В ближайшей перспективе также стоит ждать интересных проектов в области внутренних и международных корпоративных расчётов. Например, будут возникать решения по сопровождению трансграничных платежей между юридическими лицами", — говорит Артём Москалёв, сооснователь FinTech–стартапа Ivitech.

Появляются финтех–платформы с собственными API–интерфейсами (API — от английского Application Programming Interface — программный интерфейс приложений, специальный интерфейс, который могут использовать разработчики. Главная цель использования API — внедрение в собственный продукт функций стороннего приложения. — Ред.). С помощью их можно выпускать мобильные кошельки, подключать эквайринг, оплату по QR–коду и другие функции, объясняют в пресс–службе финансового маркетплейса "Сравни". Зарубежным примером здесь может послужить сервис Valari.

Востребованы стартапы, связанные с импортозамещением зарубежных технологий. "Это бесконтактные платежи, платформы для оплаты зарубежных сервисов, иные технологии, разрабатываемые в рамках достижения технологического суверенитета", — говорит Александр Агаков.

Сергей Костюк, советник заместителя председателя правления Московского кредитного банка, отмечает, что "в тренде российского рынка первой половины 2022 года — искусственный интеллект и различные его проявления, технологии автоматического обновления данных о клиентах и, безусловно, проекты в области кибербезопасности".

Взгляд в будущее

"Сейчас образуется некий вакуум в отрасли: у предпринимателей, в том числе уехавших за рубеж, нет однозначного понимания, как выстраивать бизнес–процессы в текущих реалиях. Однако все эти события могут стать драйвером развития новых проектов, которые быстро смогут адаптироваться к новым условиям, — такие игроки со временем создадут благоприятную почву для дальнейшего становления отечественного FinTech–рынка", — считает Артём Москалёв.

Дмитрий Гнилица, например, уверен, что в ближайшем будущем усилится популярность оплаты по QR–коду и продолжится цифровизация идентификации клиентов: и физических лиц, и бизнеса.

"Сейчас можно сказать точно, на какие решения будет спрос, и, конечно, в свете востребованности такие проекты могут выйти на рынок уже очень скоро, — размышляет Александр Агаков. — Среди них криптосервисы, решения для цифровых валют CBDC (Central Bank Digital Currency — цифровая валюта Центрального банка, в том числе в СНГ–пространстве), нишевые сервисы автоматизации в интернет–торговле и цифровых сервисах для мерчантов, решения для разработки юзер–френдли платёжного функционала в соцсетях и переориентации в маркетплейсы. Актуальными будут проекты по автоматизации выплатных решений для бизнесов, взаимодействующих с самозанятыми, а также нишевые “бутиковые” банки с превосходящим качеством сервиса".

"Среда, в которой рождаются инновационные решения, очень важна. Думаю, в случае острых проблем и высокой внутренней конкуренции компании будут активно генерировать новые идеи, но скорость реализации просядет. Несмотря на ухудшение инвестиционного климата, у российского рынка изначально сильные позиции, поэтому падения качества FinTech–решений я не предвижу", — резюмирует Дмитрий Гнилица.

“

Новые проекты FinTech–рынка — это всё те же платёжные сервисы, но современное предложение уходит от простых b2c–решений, приобретает платформенную основу, в основании которой лежат данные и контролируемая пользователем идентификация. Финансы становятся более децентрализованными даже в сегменте b2b. Теперь все банковские технологии, системы и приложения ориентированы на управление благосостоянием — удобство конечного пользователя и обеспечивают ему самое главное — доступность финансовых решений. В ближайшем будущем на этом будут основаны все принципы FinTech. Одно из новых направлений на рынке — технология токенизации цифровых финансовых активов. Их задача — сделать актив наиболее конвертируемым и доступным для рынка инвесторов. Токенизация дебиторской задолженности должна расширить границы доступного фондирования в первую очередь для рынка компаний — поставщиков в адрес крупных предприятий и демократизировать рынок непубличных активов. Рынок может стать более прозрачным, откроются новые возможности и инструменты для управления капиталом.

Евгений Родионов

Генеральный директор Rowi.Tech

“

Объявленные санкции большей части финансовой системы России привели к единовременному обрушению рынка международных платежей как для компаний, так и для физических лиц. Несомненно, это даёт много возможностей разработать и реализовать проекты в области международных b2b, c2b, b2c и p2p–платежей и переводов. Мнение регулятора и правительства, которые не давали развиваться криптовалютной отрасли, заметно смягчилось, и это также может открыть возможности для нового импульса развития криптофинансовых технологий и связанных с этим проектов. В 2023 году Банк России приступит к тестированию платформы цифрового рубля в рамках b2c–расчётов. Это даёт новые возможности для появления финтех–компаний в рамках экосистемы цифрового рубля.

Андрей Михайлишин

Ceo Joys резидента Starthub.Moscow