Премии в страховании жизни в РФ по итогам 2022 года сократились на 3%. В этом году эксперты ждут роста.

Но рост будут сдерживать законодательные ограничения продаж сложных продуктов. Зато введение гарантий могло бы стать поддержкой.

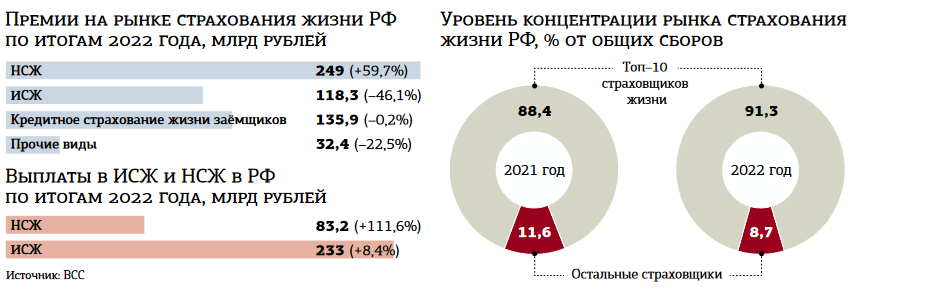

Накопительное страхование жизни (НСЖ) показало рост сборов на 60% по итогам прошлого года, инвестиционное (ИСЖ) снизилось на 46%, сообщил Всероссийский союз страховщиков (ВСС). Суммарные премии страховщиков жизни в РФ сократились на 3,2% и составили 535,7 млрд рублей, а суммарные выплаты выросли на 23,7%, до 351,5 млрд рублей. Учитывая непростой период для российской экономики, за год страховщикам жизни удалось практически полностью восстановить сборы, прокомментировал президент ВСС Евгений Уфимцев.

"2021 год был исторически рекордным по сборам для российского рынка, поэтому небольшое, на 3%, сокращение с учётом сложившихся обстоятельств — это скорее достижение, чем откат назад", — соглашается директор по стратегическому анализу СК "Росгосстрах Жизнь" Иван Чубарь. Он указывает, что на динамику премий наибольшее влияние оказало ИСЖ. В результате санкций был закрыт доступ на западные рынки, а большинство продуктов ИСЖ были сконструированы на основе деривативов западных партнёров.

В условиях ограничений

Уход иностранных компаний, уменьшение покупательной способности граждан, невозможность работать с иностранными эмитентами внесли свой вклад, однако не стали стоп–факторами для развития отрасли, говорят в "Совкомбанк Страхование Жизни". В таких условиях преимущества НСЖ стали более очевидными, тем более на фоне появления новых продуктов с гарантированной доходностью на уровне или выше ставок по депозитам.

Оксана Тиханова, управляющий продуктом личного страхования "РЕСО–Гарантия", отмечает, что на снижение премий также повлияло резкое повышение ключевой ставки в конце февраля 2022 года. Вслед за этим банки стали предлагать депозиты с высокими процентами, что снизило привлекательность программ страхования жизни. На привлекательности ИСЖ отразилась и низкая доходность по завершившимся договорам, в том числе и по причине невыплаты части инвестиционного дохода из–за блокировки платежей по иностранным активам.

"Большую часть сборов по НСЖ обеспечили договоры с единовременными взносами и фиксированной доходностью, а также с нехарактерными для классического страхования жизни сроками (от нескольких месяцев). Окончание срока полугодовых депозитов, открытых в марте 2022 года под большой процент, и невозможность пролонгировать их на прежних условиях также направили внимание инвесторов в сторону таких программ", — говорит Оксана Тиханова.

Ещё одним пострадавшим сегментом стало кредитное страхование жизни. В результате резкого роста банковских ставок и падения объёмов кредитования в первом полугодии 2022 года сегмент демонстрировал отрицательную динамику, говорит старший директор по рейтингам страховых и инвестиционных компаний "Эксперт РА" Ольга Любарская. В целом по итогам года премии по кредитному страхованию жизни заёмщиков снизились на 0,2%, до 135,9 млрд рублей, сообщил ВСС.

Во втором полугодии 2022 года ключевая ставка снизилась, что поддержало рынок. Компании адаптировались к ограничениям и начали предлагать альтернативные стратегии по полисам ИСЖ, в том числе ориентированные на восточные рынки и валюты. По мнению Ольги Любарской, эти же факторы продолжат оказывать влияние в 2023 году, однако будут частично нивелированы стабилизацией ключевой ставки и более сдержанным потребительским поведением граждан.

Продукты меняются

Директор по рейтингам страховых компаний НКР Евгений Шарапов обращает внимание на существенные изменения самих страховых продуктов. Значительно вырос объём страховых премий в НСЖ и ИСЖ по договорам сроком до 1 года. Если в 2021 году такие премии составляли около 2%, то в январе–сентябре 2022–го их доля возросла до 16%, указывает эксперт. "С точки зрения классического страхования договоры сроком до 1 года можно отнести к накопительному или инвестиционному страхованию только по форме, но не по содержанию. Увеличение доли подобных полисов приводит к сокращению маржинальности продуктов в сегменте страхования жизни", — говорит Евгений Шарапов.

Как отмечает гендиректор "Ренессанс Жизнь" Олег Киселёв, появилось много новых продуктов, привязанных к российским ценным бумагам и защищённых от инфраструктурных рисков, а также продукты, ориентированные на инструменты в валютах дружественных стран, в основном в юанях.

"Сейчас средства в основном инвестируются в российские ценные бумаги. Это позволяет получить доход, особенно в условиях текущей ситуации на фондовом рынке (снижение стоимости акций большинства крупных российских компаний)", — добавляет гендиректор компании "Согласие–Вита" Татьяна Ланда.

Новой вехой в развитии ИСЖ потенциально может стать долевое страхование, российский аналог unit–linked, считает Киселёв. Приобретая такой полис долгосрочного страхования жизни, инвестор самостоятельно конструирует портфель из различных инвестиционных фондов и берёт на себя ответственность за результат инвестирования (потенциальная доходность выше, как и риски). Но пока закон о долевом страховании жизни не принят, оценивать перспективы здесь сложно.

В июне 2022 года "СберСтрахование Жизни" запустило программу страхования с инвестиционным доходом, механика которой отражает принципы долевого страхования, рассказал финансовый директор компании Александр Жуков. Сборы уже превысили 8 млрд рублей. С учётом возможного принятия соответствующего закона и модернизации продуктов unit–linked рост сегмента страхования жизни в 2023 году может составить 15%, прогнозирует он.

Точки роста

В 2023 году НКР ожидает околонулевую динамику с переходом к умеренному росту во второй половине года и общим объёмом премий 520 млрд рублей. По словам Шарапова, рост рынка в 2023 году будут сдерживать законодательные ограничения продаж сложных продуктов неквалифицированным инвесторам и изменения требований Банка России к продуктам страхования жизни. При этом возможное введение системы гарантий по аналогии с системой страхования вкладов станет дополнительным аргументом в пользу долгосрочных накопительных страховых продуктов. По прогнозам НКР, продолжится снижение доли ИСЖ, тогда как долгосрочное НСЖ будет расти.

"Эксперт РА" считает, что после активного роста в 2022 году НСЖ в 2023 году вернётся к характерной для него умеренной динамике (темпы прироста премий 15%), сокращение ИСЖ остановится (динамика будет околонулевой), а кредитное страхование продолжит восстановительный рост (10–15%). В целом страхование жизни станет одним из драйверов российского страхового рынка с темпами прироста 9–11%.

По мнению Владимира Черникова, генерального директора "Ингосстрах–Жизнь", локомотивом отрасли и драйвером рынка останется НСЖ. Будут востребованы классические накопительные программы, позволяющие планировать и накапливать средства на определённые цели. Клиенты ИСЖ продолжат мигрировать в НСЖ, и динамика роста последнего в текущем году может достигать отметки 30%, считает Владимир Черников.

До введения санкций рынок НСЖ развивался очень бурными темпами, например в 2021 году премии увеличились на 46%, напоминает Владимир Чернов, аналитик Freedom Finance Global. В текущем году он, напротив, ожидает спада, возможно, на уровне 10%.