Премии по страхованию жизни заёмщиков в первом полугодии выросли в 2,4 раза. Но динамика может замедлиться в связи с удорожанием кредитов.

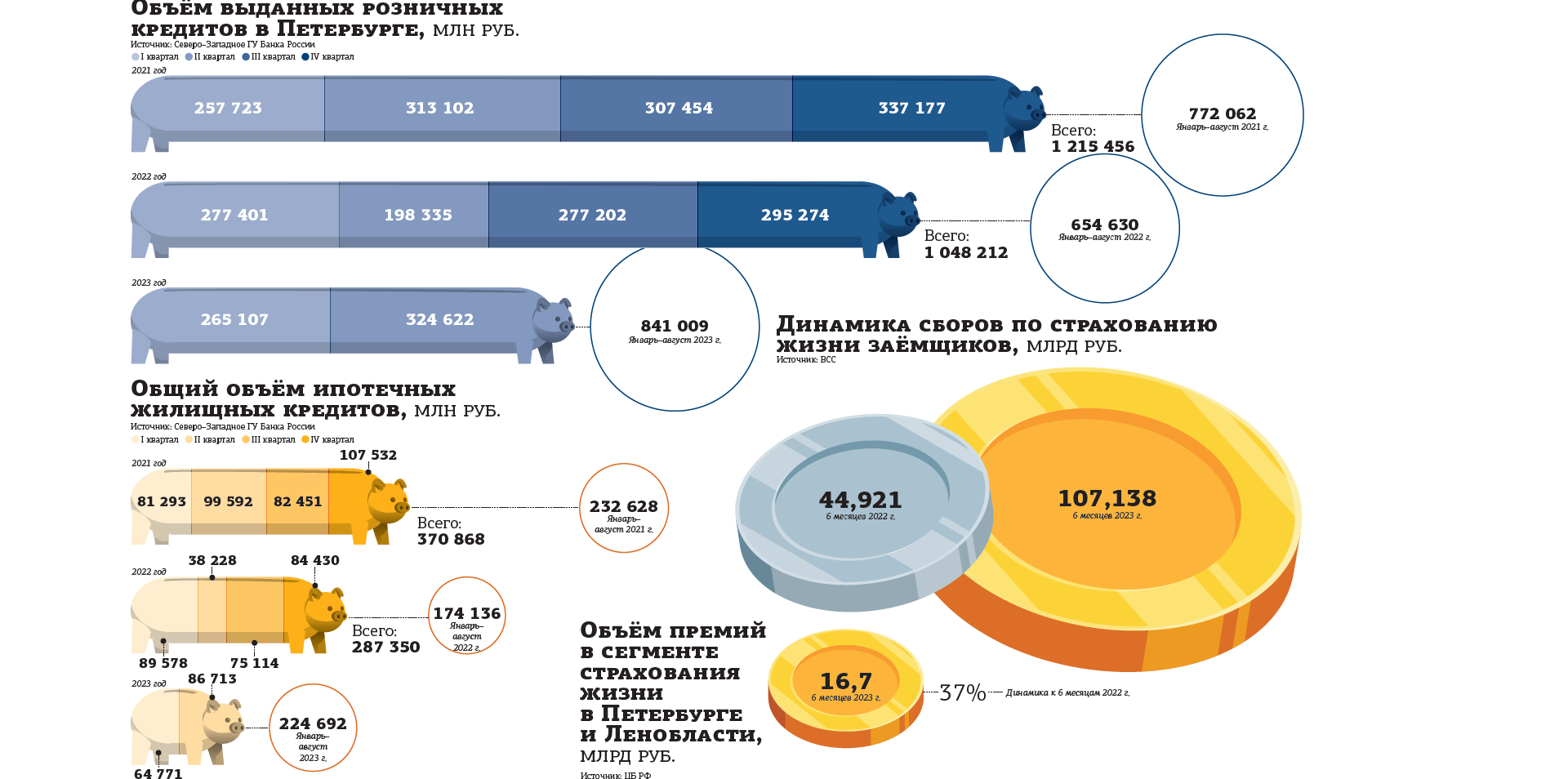

Всероссийский союз страховщиков (ВСС) зафиксировал существенный рост сборов по кредитному страхованию — с 45 млрд рублей в январе–июне 2022 года до 107,4 млрд в первом полугодии нынешнего.

Рост связан с восстановлением розничного кредитования, считает старший директор по рейтингам страховых и инвестиционных компаний агентства "Эксперт РА" Ольга Басова. В первой половине прошлого года кредитование фактически остановилось из–за резкого увеличения ключевой ставки и удорожания займов. Соответственно, и кредитное страхование также сократилось. Так что сработал ещё и эффект низкой базы, объясняет эксперт.

Как отмечает финансовый аналитик и директор КБ "Готовые Решения" Кристина Лоткова, высокая динамика роста премий объясняется также ростом финансовой грамотности — всё больше людей осознают важность страхования, особенно в период нестабильности. Во–вторых, банки всё чаще требуют страхования для снижения рисков. Растущая конкуренция на рынке страхования также играет свою роль в увеличении премий, добавляет спикер. Наибольший вклад в премиальные сборы, по её словам, вносит ипотека.

Высокая динамика — в основном результат рекордной выдачи ипотеки и увеличения потребительского кредитования в период действия низкой ставки Центробанка, в том числе из–за отложенного спроса 2022 года, соглашается вице–президент по развитию бизнеса компании "Ренессанс страхование" Татьяна Никифорович. Общий объём предоставленных банками населению ссуд составил в первом полугодии 11,4 трлн рублей, что на 51% больше, чем за аналогичный период 2022–го. "Рост портфеля ипотечного страхования в нашей компании в первом полугодии составил 97%", — добавляет она.

Цифры 2023 и 2022 годов можно сравнивать лишь условно, поскольку с января ЦБ несколько изменил правила составления отчётности и теперь сумма, указанная в статистических формах, может не совпадать с той, что отражена в отчёте о прибылях и убытках компании, обращает внимание директор по рейтингам страховых компаний агентства "НКР" Евгений Шарапов. Поэтому иногда может возникнуть "задвоение" и в 2023 год могут попасть объёмы 2022–го.

По его словам, выросла доля полисов с единовременной оплатой страховой премии — до 94 с 81%. При этом около 80% полисов имеют срок более 3 лет. Что касается общего количества договоров страхования, то оно выросло значительно скромнее (в 1,1 раза) по сравнению со страховой премией (в 2,4 раза), также подчёркивает Евгений Шарапов. А число застрахованных и вовсе сократилось с 8,7 млн до 4,7 млн на фоне роста страховой суммы в 8,8 раза (с 2,6 трлн рублей до 23,3 трлн), добавляет эксперт.

В том же тренде

Петербургский рынок развивается аналогично общероссийскому и показывает похожую динамику. Хотя в целом по итогам первого полугодия динамика премий в сегменте страхования жизни в Петербурге и Ленинградской области была ниже общероссийской, отмечает замруководителя управления аналитики и исследований страхового дома "ВСК" Максим Глушко. Премии по страхованию жизни в двух регионах выросли на 37%, до 16,7 млрд рублей, тогда как в целом по России — на 52%, до 354,6 млрд рублей.

В Северной столице особенно заметно влияние двух факторов. Это оживление кредитного страхования, которое во II квартале прошлого года ощутимо сбавило темпы, и изменение методики расчёта, внедрённое регулятором, в связи с чем заметно увеличился размер сборов по страхованию от несчастных случаев и болезней, говорит Татьяна Никифорович.

В Петербурге есть интересная особенность в виде высокой доли ипотечного страхования через посредников, добавляет она. Партнёрская сеть очень сильно развита — как страховых брокеров, так и нестраховых посредников (застройщики, агентства недвижимости). Например, до 90% портфеля "Ренессанса" формируется именно через этот канал продаж, от банков напрямую приходит незначительная доля клиентов. Клиентов привлекает принцип одного окна при сделке с недвижимостью, возможность дистанционного оформления документов, вплоть до подписания самого кредитного договора.

Высокие чеки — высокие сборы

Кредитное страхование в основном требуется, когда в результате выдачи кредита банк получает в залог какое–то имущество. Именно его заёмщик и должен застраховать. Как правило, это кредиты на большие суммы — на покупку квартиры, машины, крупной бытовой техники, объясняет аналитик ФГ "Финам" Игорь Додонов. Это дополнительная финансовая услуга, она не является обязательной. Но при покупке полиса можно заметно улучшить условия по кредиту (например, снизить ставку), а в отдельных случаях без него банк может просто отказать в займе, говорит аналитик.

В этом году на фоне стабилизации ситуации в экономике и процентных ставок, а также заметной либерализации кредитной политики банков рынок розничного кредитования быстро восстанавливается, растёт спрос на финансовые услуги, в том числе на различные виды страхования, добавляет Игорь Додонов.

По мнению Андрея Афанасьева, руководителя группы потребительского кредитования банка "Санкт–Петербург", основной вклад в динамику кредитного страхования жизни вносила даже не ипотека, а беззалоговые кредиты, так как именно этот сегмент активно восстанавливается в текущем году. "К тому же чеки были довольно высокими, что и привело к росту страховых сборов. Также прослеживается тенденция, когда банки продают не страхование в чистом виде, а услугу по снижению ставки по кредиту, и в рамках её страхование дарится клиентам. В части ставок влияние было не таким большим. Скорее повлиял рост чеков по ипотеке", — комментирует банкир.

К тенденциям на рынке страхового кредитования можно отнести расширение покрытия по страхованию жизни, включение риска второй группы инвалидности, говорит Ирина Илясова, начальник управления "Росбанк Дом" в Северо–Западном федеральном округе. Ранее этот риск просили включать в покрытие не все банки. Согласно же нововведениям регулятора, страхование этого риска стало обязательным, что также влияет на ценообразование со стороны страховых компаний.

После экстренного повышения ключевой ставки на 3,5 процентного пункта в августе и на 1 п. п. в сентябре, до 13% годовых, выросли и ставки по кредитам. Как признаёт сам ЦБ, увеличение процентных ставок пока слабо отразилось на объёмах кредитования в связи с подстройкой к новым реалиям и желанием заёмщиков успеть взять кредит на уже согласованных условиях.

Но хотя рынок всё ещё поддерживают льготные программы, до конца года активность розничного кредитования будет постепенно замедляться, считает Татьяна Никифорович.

ЦБ явно декларирует, что намерен охладить кредитный пыл, — повысил требования к первоначальному взносу по ипотеке и вводит макропруденциальные надбавки, которые заставляют банки постепенно повышать требования к заёмщикам, говорит генеральный директор "ПИА–недвижимость" Максим Ельцов.

Однако пока ужесточение требований и растущие ставки только подогревают рынок. "Население получает сигнал, что всё будет только хуже, и это поддерживает ипотечный ажиотаж. Банки дали достаточно большую отсрочку по одобренным кредитам на вторичке, и здесь пока действуют низкие ставки. Так что в августе и сентябре рынок покажет хорошие цифры по продажам. На первичке ажиотаж продлится чуть дольше, поскольку в ожидании роста цен граждане активно скупают жильё", — комментирует Максим Ельцов.

В декабре 2022 года российские банки выдали 176,2 тыс. жилищных займов на 696,9 млрд рублей. Но этот рекорд был побит в августе 2023–го — 849 млрд рублей. По сравнению с июлем сумма увеличилась сразу на 30%, замечает директор по развитию "FAST.Ипотека" Анна Морозова.

Рост ставки по ипотечным программам с сентября и новые требования к льготной ипотеке стали сильным катализатором спроса на жилищные займы. В Петербурге в сентябре банки сообщали об утроившемся спросе, отмечает она.

Рекордные показатели с апреля 2023 года демонстрирует и рынок автокредитования. Как сообщило Национальное бюро кредитных историй, в январе–августе в РФ объём выданных автокредитов вырос по сравнению с аналогичным периодом 2022 года на 76,2%, до 762,6 млрд рублей. По сравнению с 8 месяцами 2021–го их объём в текущем году повысился на 5,7% (в январе–августе 2021 года было 721,5 млрд рублей). Таким образом, сейчас фиксируется рекордный показатель объёмов выдачи автокредитов в первые 8 месяцев года за всю историю наблюдений, фиксируют аналитики бюро.