Частные и государственные МФО конкурируют за бизнес–заёмщиков. Для повышения привлекательности своих продуктов государственная Корпорация МСП запустила маркетплейс.

Государственная корпорация МСП одной из последних вышла в онлайн с микрозаймами. Подраздел на цифровой платформе (сайте) Корпорации МСП получил название "Подбор и получение микрофинансирования". О запуске новой услуги объявлено в начале октября, промежуточных итогов пока нет. Проект мог бы стать альтернативой различным маркетплейсам по банковским продуктам и услугам. Если бы не одно существенное обстоятельство: получить финансирование на сайте предприниматель может только в одной государственной МФО, действующей на территории его региона.

Дистанционный заём

Идея объединить на одной платформе множество финансовых услуг не нова: Банк России ещё в 2017–м анонсировал собственную работу над мегамаркетплейсом. Однако на сегодня регулятору удалось создать только реестр так называемых операторов финансовых платформ. Документ появился в 2020 году, сейчас в нём девять действующих компаний, ещё две были исключены. Большинство площадок — наиболее заметные из них "Финуслуги", "Сравни.ру" или "Банки.ру" — предлагают продукты и услуги исключительно для физических лиц (и за редким исключением для самозанятых).

Корпорация МСП уже декларировала создание сервиса подбора банковского кредитования (из партнёров перечислены только четыре кредитные организации: МСП банк, "Дом.РФ", Совкомбанк и ФК "Открытие"). Предоставление своей площадки сразу всем государственным МФО, вероятно, поможет облегчить доступ субъектов МСП к финансированию. И в большей степени ставка сделана, скорее всего, на индивидуальных предпринимателей и самозанятых.

Читайте также:

Финансы

Рынок микрозаймов дождался периода стабильности

На сегодня на платформе МСП оцифровано более 300 региональных продуктов и услуг, которые оказываются в 84 регионах страны (за исключением Москвы и новых регионов). В этот массив теперь входят и микрозаймы.

Все региональные фонды выдают займы в статусе микрокредитных компаний (МКК). В Петербурге работает Фонд микрофинансирования субъектов малого и среднего предпринимательства (ФМСМСП, летом текущего года ему перешли полномочия от Фонда содействия кредитованию малого и среднего бизнеса Санкт–Петербурга, ФСКМСБ). В Ленобласти, соответственно, свой и фонд, и МКК — поддержки предпринимательства и промышленности.

Государственные микрокредитные компании готовы предоставлять займы до 5 млн рублей сроком до 5 лет по ставке до 5% годовых. Для оформления достаточно авторизации через "Госуслуги" и предоставления стандартного пакета документов. Несмотря на низкий размер ставок и высокие лимиты, с государственными МКК активно начали конкурировать коммерческие МФО (всего в реестре МФО на сегодня 1034 организации). И появление на сайте Корпорации МСП условного маркетплейса, вероятно, и связано как раз с тем, что региональные государственные фонды стали терять собственную долю рынка.

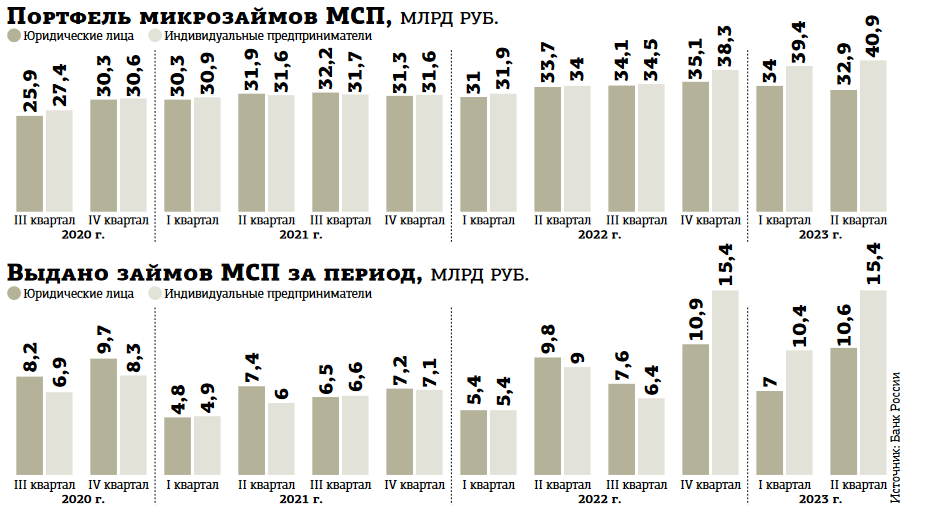

Так, Банк России по итогам первого полугодия 2023 года заявил о 1,5–кратном росте спроса на займы со стороны малого и среднего бизнеса. За 6 месяцев 2023–го в РФ выдано 43,7 млрд рублей, на 48% больше, чем в первом полугодии 2022–го (29,6 млрд рублей). Для сравнения: банками сегменту МСП выдано за те же периоды 6,5 трлн и 4,9 трлн соответственно.

Совокупный портфель займов МФО достиг 74,5 млрд рублей, увеличившись на 10% за год (в банках — +33%, до 11,5 трлн). И если в январе–июне 2022 года на государственные МФО приходилось порядка 88% выдач, то в текущем периоде — уже 61%. Сократилась и их доля в совокупной задолженности — с 93 до 88%.

Регулятор не видит драмы в усилении конкуренции со стороны коммерческих микрофинансистов. Он отмечает, что ожидать их массового выхода на рынок не стоит: по оценке ЦБ РФ, для удовлетворения спроса достаточно единичных игроков. При этом небольшие игроки и некоторые компании, специализирующиеся на кредитовании физических лиц, могут входить в сегмент МСП в зависимости от наличия спроса на рынке или, если он снижается, уходить с него.

Схожей риторики придерживаются и представители коммерческих МФО. Для себя они давно сегментировали клиентов на две группы: если предпринимателю необходим инвестиционный заём (как правило, долгосрочный), а специфика деятельности интересна государству, то пробовать получать финансирование стоит именно в региональных фондах поддержки.

Все остальные потребители, которые готовы платить за скорость (когда средства нужны на короткое время и на экстренные нужды, например срочное закрытие кассового разрыва, финансирование разовой поставки партии товара и т. д.), могут обращаться в коммерческие МФО.

Для этого никаких специальных маркетплейсов не требуется. По аналогу с микрофинансированием физлиц в частном сегменте бизнес–займов доля онлайн уже сегодня достаточно высока.

"Рост доли коммерческих МФО происходит за счёт нескольких крупных компаний, специализирующихся на дистанционной выдаче займов субъектам МСП, — говорится в обзоре ЦБ РФ. — У них на онлайн приходится 84% от объёма выдач". Таким образом, негосударственные игроки давно оценили преимущества дистанционного рынка. Пока же в займах, выданных и государственными, и частными МФО, доля онлайн составляет около 33%.

При этом Корпорация МСП поставила перед собой цель: к 29 февраля 2024 года государственными МФО должно будет предоставляться не менее 40% объёма услуг с использованием платформы. К концу первого полугодия 2024 года этот показатель планируют увеличить до 60%.

Консультация вместо денег

Для региональных фондов появление раздела на сайте Корпорации МСП стало дополнительным каналом продвижения своих услуг. За весь период деятельности петербургского фонда (внесён в реестр МФО в 2012 году) им было заключено 3 тыс. договоров займа на 7,9 млрд рублей.

"За истекший период 2023 года заключено порядка 550 договоров объёмом свыше 1,5 млрд рублей, — сообщила исполнительный директор ФСКМСБ Александра Питкянен. — По программе предоставления поручительств выдано чуть более 500 поручительств на 8 млрд рублей, объём обеспеченного финансирования составил 18 млрд рублей".

И наиболее востребованная для МСБ услуга — поручительства — в периметр цифровизации на сайте Корпорации МСП пока не вошла.

Как пояснила Александра Питкянен, принцип трёхсторонней процедуры взаимодействия при оказании поддержки (банк, заёмщик и фонд) на данный момент не позволяет полностью перенести её на цифровую платформу. Однако планируется запустить консультационную поддержку заёмщиков, включая анализ заявок сотрудниками.

“

МСП — это тот клиентский сегмент, в котором спрос по–прежнему в разы превышает предложение. У коммерческих и некоммерческих МФО практически нет пересечения в клиентах, разные аппетиты к риску и бизнес–модели. Также у вторых в силу их правового статуса иное регулирование, а основной объём их портфелей приходится на повторных заёмщиков.Коммерческие МФО гораздо охотнее работают с новыми клиентами, а также с "молодыми" предприятиями (существующими менее 2–3 лет).

Елена Малышева

Коммерческий Директор Summit Group

“

Государственные МФО ориентированы на финансирование субъектов МСБ в конкретном регионе и тех, кто занят в приоритетных экономических сферах, а они варьируются от региона к региону. Нововведение положительное, мы не видим серьёзного поля для конкуренции. Это инструмент, который упростит доступ к заёмному финансированию части МСП в рамках своего региона под конкретные задачи. Спрос же со стороны МСБ на займы в коммерческих МФО растёт, по большей части за счёт торговли — вслед за ростом числа участников в продажах на маркетплейсах. По нашим оценкам, по итогам года объём выдач коммерческими МФО сегменту МСБ будет на 30–40% больше, чем в 2022–м. В абсолютном выражении он может достичь 18–20 млрд рублей.

Анна Панкратова

Директор По Продуктам Moneyman (Входит В Финтех–Группу Idf Eurasia)