В понедельник, 3 июня, наступил первый день "недели тишины" для ЦБ РФ в преддверии заседания совета директоров по ключевой ставке. Оно пройдёт 7 июня. Но рынки уже сейчас ведут себя так, будто точно знают: ставку повысят.

Никакой интриги по намеченному на пятницу заседанию совета директоров Банка России по ключевой ставке, кажется, нет: рынки ждут повышения с текущих 16% годовых. Вопрос лишь в том, до какого уровня.

Ждать ли от Банка России неожиданных решений

Когда–то ЦБ РФ всё же умел удивлять и действовал вопреки предположениям: не менял ключевую, когда все ждали повышения, или понижал, когда рассчитывали на сохранение. Однако предстоящее заседание уникально тем, что ему предшествует усиленное информационное давление. Представители и регулятора, и финансово–экономического блока правительства буквально открыто говорят, что сейчас впервые за последние полгода ключевая будет повышена.

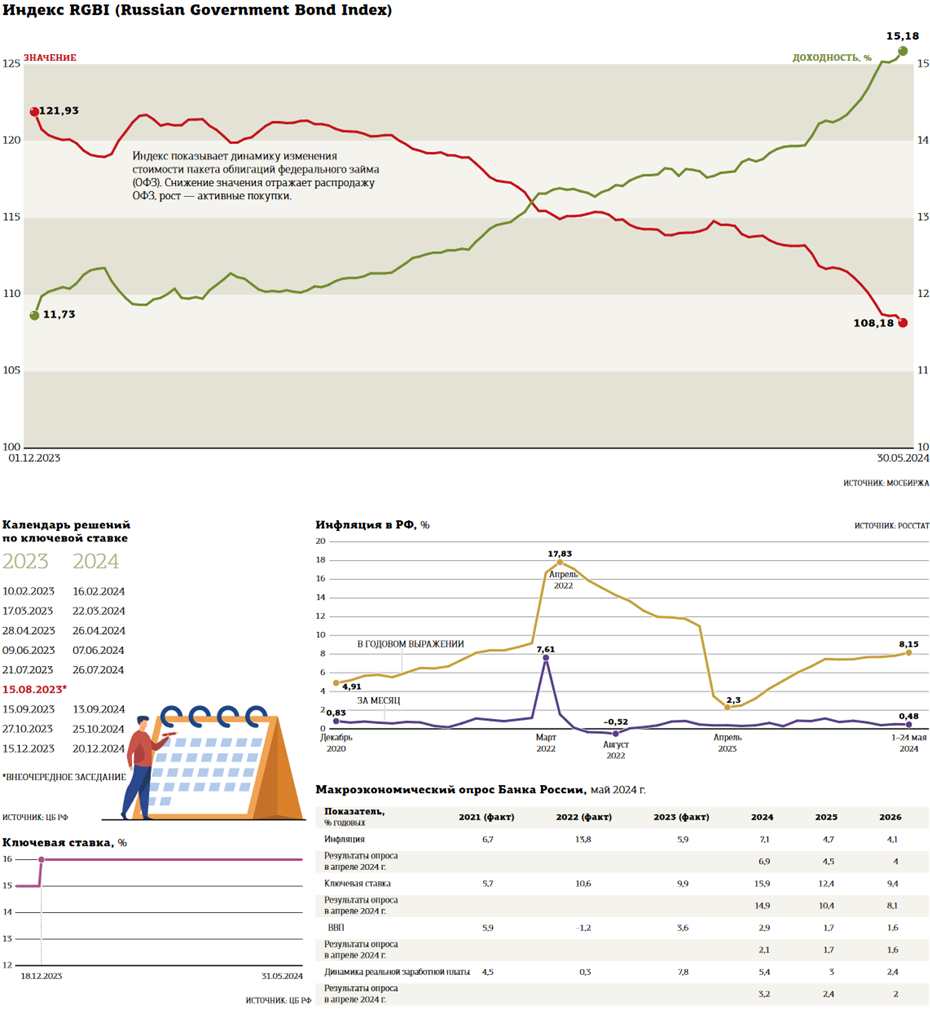

Так, заместитель председателя ЦБ Алексей Заботкин в кулуарах одного из форумов 21 мая дословно заявил: "Я думаю, что альтернативный сценарий (повышение ставки. — Ред.) будет предметно рассматриваться и на июньском заседании. Насколько значимо изменится суждение о вероятности его реализации, будет понятно по итогам обсуждения". Его слова фондовый рынок воспринял буквально: индекс RGBI Мосбиржи (отражает спрос инвесторов на облигации федерального займа, ОФЗ) за неделю упал на 2,8 процентных пункта, до 108 пунктов.

Вскоре, за 2 недели до заседания, ЦБ РФ опубликовал данные по инфляции, констатировав продолжающийся рост потребительских цен. Негативные выводы (цены продолжили рост в 48 из 89 регионов страны) словно должны оправдать предстоящее повышение. В минувший понедельник своими замерами инфляции поделился и Росстат: в годовом выражении на 27 мая она ускорилась до 8,15 с 8,12% неделей ранее (на конец апреля — 7,84%). Это существенно выше точки прогноза ЦБ РФ, которую он установил на прошлом заседании в апреле (по итогам 2024 года — 4,3–4,8% в годовом исчислении).

И уже традиционно накануне "недели тишины", предшествующей заседанию совета директоров, Банк России опубликовал результаты опроса более чем 30 ведущих экономистов. Их оценки на середину мая по сравнению с апрелем ухудшились. Эксперты ожидают по итогам 2024 года среднюю ключевую ставку на уровне 15,9% годовых (+1 п. п. к прежним прогнозам). Повысились и ожидания по инфляции — до 5,5% годовых (было 5,2%).

Масла в огонь подлил и Минфин своим решением от 29 мая. Из–за волатильности на рынках он отказался проводить размещение ОФЗ. В последний раз от первичных аукционов по аналогичной причине он отказывался давно — 16 августа прошлого года (днём ранее, 15 августа, на внеочередном заседании ЦБ РФ экстренно повысил ключевую ставку сразу на 3,5 п. п.).

По совокупности всех этих сигналов можно ожидать, что ключевая всё же будет повышена. Вопрос лишь в том, на сколько.

ПМЭФ как политический фактор

Эксперты, опрошенные "ДП", полагают, что у ЦБ есть лишь один мотив не прибегать к увеличению ставки. И связан он скорее с политикой, чем с макроэкономикой.

Дело в том, что в тот же день, 7 июня после обеда, должно состояться пленарное заседание Петербургского международного экономического форума (ПМЭФ) с участием президента Владимира Путина. О новой ключевой ставке станет известно чуть раньше (обычно это происходит в 13:30). А значит, бизнес–элита страны ко встрече с главой государства уже будет знать решение совета директоров ЦБ и, не исключено, при случае задаст президенту неудобные для Банка России вопросы. Это, пожалуй, единственная причина, по которой ставка может устоять на нынешнем уровне.

В прошлом году форум проходил после заседания совета директоров Банка России, и к руководству ЦБ РФ у инвесторов вопросов было мало. На тот момент разговоров о повышении не велось, оно произошло лишь через месяц после ПМЭФ, в июле.

На момент подготовки материала регулятор не поменял собственное расписание: будет ли глава ЦБ Эльвира Набиуллина присутствовать на ПМЭФ или всё же предпочтёт председательство на совете директоров в столице — пока неизвестно.

Банки уже "отыграли" непринятое решение ЦБ

Интерес к ключевой ставке теперь проявляют и простые граждане, а не только профессиональные участники рынка ценных бумаг, кредиторы и бизнес. И если предприниматели (со слов представителей регулятора) адаптировались к жёсткой денежно–кредитной политике, то на тревожности населения теперь активно начали играть и банки.

Сразу несколько кредитных организаций из топ–10 на минувшей неделе объявили о повышении ставок по накопительным счетам и вкладам (прозвучала даже цифра 18% годовых). Одновременно, но менее публично выросли ставки по кредитам, в основном по ипотеке (на 1 п. п., до 17,5–18% годовых).

Оценивать такие действия можно двояко. Казалось бы, финансисты любезно предлагают возможность получить высокий доход. Но их стремление успеть зафиксировать условия до событий 7 июня намекает, что они–то точно могут знать что–то большее и ждут более существенного шага повышения ключевой, чем на 1 п. п.

Стоит отметить, что щедрость банков затрагивает всё же избранных, а не массовых вкладчиков. Прежде всего большинство кредитных организаций готовы платить такой повышенный процент только за так называемые "новые деньги", которые потенциальный вкладчик переведёт к ним по системе быстрых платежей из другого банка (с 1 мая бесплатный лимит по таким переводам повышен до 30 млн рублей). Есть ограничения по суммам и срокам.

В целом же по рынку депозитные ставки прекратили увеличиваться ещё в начале мая. По данным платформы "Финуслуги", за последнюю декаду мая по депозитам на 3 и 6 месяцев в банках из топ–10 они снизились на 0,07 п. п., до 14,81 и 14,46% годовых соответственно, по годовым вкладам — на 0,19%, до 12,89%. Высшее банковское сообщество за полгода действия ключевой ставки 16% годовых так и не смогло приблизить к её значению свои депозитные условия.

Анонсированная корректировка налогового законодательства также должна повлиять на решение регулятора по ключевой ставке, о чём уже заявила председатель Банка России Эльвира Набиуллина.

Но, по всей видимости, это должно произойти не на предстоящем заседании. Логика регулятора проста: новые налоговые ставки позволят со следующего года "стерилизовать" часть денег бизнеса и населения, снизив инфляционную нагрузку.

“

Успешным опытом оперативного купирования инфляционных ожиданий можно считать 2022 год, когда ключевая с 9,5% была резко повышена до 20%. Да, это было шоковое решение, но оно сработало. Летом ставка вернулась к 8%. В нынешнем же цикле действия ЦБ являются гораздо более осторожными и прогнозируемыми. И здесь уместно провести аналогию с известным рецептом, как варить лягушку. Если её бросить в кипяток, она, вероятно, выпрыгнет от температурного шока, но если поместить в холодную воду и нагревать медленно — она адаптируется, не заметит повышения температуры и постепенно сварится. Экономика последовательно адаптируется к регулярному, предсказуемому, всё более медленному повышению ставки. Эффективность данного инструмента таргетирования инфляции неуклонно снижается. Но каждый шаг — сигнал, адресованный потребительскому сегменту "умерить аппетит", временно перейти на сберегательную модель. Мол, это выгоднее, чем расходовать деньги здесь и сейчас. Ну а к покупкам можно вернуться позже, когда цены прекратят расти такими высокими темпами. В последний месяц к усилиям ЦБ по сдерживанию потребительской активности подключились крупнейшие банки, в том числе государственные. Они предлагают ставки по депозитам выше ключевой, не испытывая при этом дефицита ликвидности, и также сигнализируют своими ставками о целесообразности отложить идею ажиотажных покупок прямо сейчас и вернуться к ним в конце года.

Дмитрий Десятниченко

руководитель образовательной программы "Экономика" Президентской академии в Санкт–Петербурге

“

К сожалению, есть все основания полагать, что предпринимателям страны придётся свыкнуться с высокой ключевой ставкой на достаточно продолжительную перспективу. Безусловно, такие значения ключевой продиктованы желанием ЦБ снизить перспективные темпы инфляции за счёт сокращения объёмов кредитования, перевода части средств на депозиты и в облигации, тем самым уменьшая объём денежной массы в обращении. В то же время государство в полной мере осознаёт необходимость достижения национальной цели по увеличению к 2030 году объёма инвестиций в основной капитал не менее чем на 60% по сравнению с уровнем 2020 года. Именно поэтому на федеральном уровне утверждён ряд программ и механизмов льготного кредитования проектов в приоритетных направлениях, в том числе преференции участникам новых таксономий технологического суверенитета и малым производственно–технологическим предприятиям. Более того, лимиты по этим программам периодически актуализируются в сторону увеличения в ответ на возрастающий спрос со стороны делового сообщества. Принимая во внимание масштабные государственные задачи в сфере развития предпринимательства и достижении Россией технологического суверенитета, можно полагать, что отечественный бизнес сможет найти достойные альтернативы привлечения заёмного финансирования для своих проектов в условиях сохранения высокой ключевой ставки.

Дмитрий Панов

председатель петербургского отделения "Деловой России"

“

Несмотря на высокую ключевую ставку, компания использует инструмент кредитования. Но финансовая нагрузка очень высокая. Поэтому пристально следим за изменением ключевой и ждём снижения до прежних значений. Такое развитие событий отразилось бы наиболее благоприятным образом и позволило бы сократить незапланированные издержки. На фоне изменения курса рубля, снижения рентабельности и удорожания логистики фармпроизводители и представители промышленности вынуждены и без того работать в суровых условиях.

Георгий Побелянский

генеральный директор фармацевтической компании "Вертекс"

“

Повышение ключевой автоматически влечёт за собой повышение ставок на рынке межбанковского финансирования, в частности ставки RUONIA. Именно от его состояния в первую очередь зависит спрос на рынке облигаций, а также уровень доходности ОФЗ. Соответственно, рост ставки ЦБ РФ на 1 п. п., если он произойдёт, повысит ставку RUONIA и доходность ОФЗ примерно на эту же величину. Рынок в большинстве случаев заранее учитывает возможное повышение в ценах. Так произошло и на этот раз. С 21 мая, с момента заявления зампреда Банка России Алексея Заботкина о возможности рассмотрения повышения ставки на заседании ЦБ в июне, индекс RGBI Y, отражающий доходность ОФЗ, прибавил 0,83 пункта.

Владимир Корнев

аналитик "Цифра брокер"