Банки будут ограничены в выдаче гражданам и микробизнесу кредитов под плавающую процентную ставку. Участники рынка говорят: таких у них и не было.

Закон об ограничении применения плавающих ставок вступает в силу с 1 сентября. Он коснётся розничных и корпоративных кредитов в сегменте "микро", а также бизнес–займов в МФО.

Регулятор ограничил удорожание кредитов

Законопроект находился в Госдуме с лета 2021 года. В июне 2024–го рассмотрен сразу во втором и третьем чтениях, прошёл Совет Федерации и уже подписан президентом. Скорость, с которой он всё же был принят, вероятно, вызвана тем, что ЦБ РФ не намерен смягчать денежно–кредитную политику и снижать ключевую ставку в обозримой перспективе.

Плавающая ставка активно применяется в корпоративном сегменте и до текущего момента никакими нормативными актами или законами не ограничивалась. Как правило, переменная ставка формируется из суммы двух составляющих — фиксированного процента с неким компонентом. Это может быть как ключевая ставка (сегодня она равна 16% годовых), так и множество прочих комбинаций — от ставки межбанковского рынка RUONIA до показателей инфляции или финансового положения заёмщика.

ЦБ РФ позитивно воспринял принятие закона, прокомментировав нововведение тем, что меры направлены "на ограничение риска заёмщиков". По сути с осени у кредиторов появляются ограничения на выдачу кредитов по плавающей ставке в рознице и в сегменте микробизнеса. Но только на новые кредиты, оформляемые после 1 сентября.

Интересным нововведением стала норма, по которой заёмщики наделяются правом продлевать себе срок возврата ссуды, если ставка по кредиту по каким–то причинам повысилась. Им достаточно будет подать заявление кредитору, который обязан принять по нему положительное решение. Продление срока кредита может удержать платёж по графику на сопоставимом уровне, но при этом, безусловно, вырастет итоговая переплата. Однако с целью защиты интересов кредитора такое право даётся однократно.

Также вводится понятие предельного размера повышения ставки — на треть от существующей, но не более чем на 4 процентных пункта (п. п.). На сегодня существуют только индивидуальные ограничения, прописанные в договоре. Они зависят от воли самого кредитора и могут находиться в диапазоне от нуля до бесконечности.

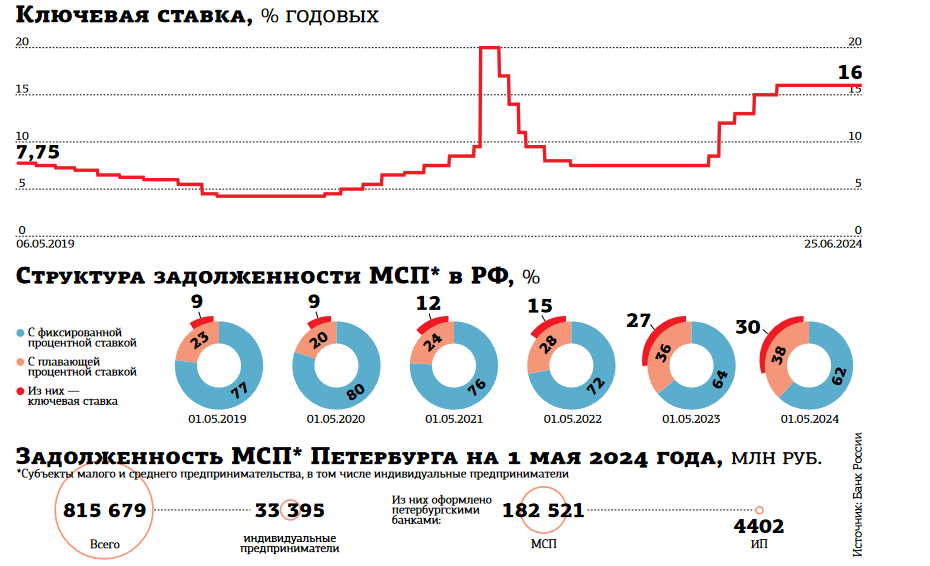

С удорожанием кредитов, ставки по которым привязаны к значению ключевой, заёмщики впервые за последние годы столкнулись в 2021–м. Тогда за год она выросла с 4,25 до 8,5%, то есть в 2 раза. Например, если заёмщик оформил кредит в январе на условиях "ключевая + 3 п. п." и его итоговая ставка была равна 7,25%, то к декабрю он платил уже из расчёта 11,5% годовых.

Затем, в 2022–м, ключевая поднималась до своих пиковых 20% (её среднегодовое значение в итоге составило 10,6%). Череда повышений и понижений в 2023–м привела среднее значение к уровню 9,9% (при минимальном значении 7,5% и максимальном 16%).

Среднесрочный прогноз Банка России, опубликованный в апреле 2024 года, подразумевает, что в текущем году среднегодовая ключевая ожидается на уровне 15–16%. Впрочем, рынок хоть и ждёт повышения ставки в июле, но явно не на 4 п. п., о которых идёт речь в законе.

Кого коснётся ограничение ставок

Пока закон распространяется на микробизнес. По закону к нему относятся индивидуальные предприниматели и предприятия с численностью сотрудников не более 15 человек и с годовой выручкой не более 120 млн рублей.

Неизвестно, сколько из них имеют задолженность по кредитам с плавающими ставками: Банк России начал публиковать статистику лишь совокупно по субъектам малого и среднего предпринимательства (МСП) только с августа 2023 года. Раскрытие информации совпало с первым резким повышением ключевой ставки в августе с 8,5 до 12% годовых.

В целом у корпоративного бизнеса на начало мая 2024 года 51% задолженности составляли кредиты с плавающей ставкой. Для сравнения: год назад это было 46%, в январе 2020–го — 33%. Исходя из опубликованных данных для МСП, доля кредитов с переменными ставками в его общем портфеле составляет 38% против 33% осенью минувшего года. Как видно, банки стараются выдавать кредиты именно по плавающим ставкам, убеждая заёмщиков, что ключевая со временем будет снижаться.

Наибольший спрос на заёмные средства, по статистике регулятора, в МСП приходится на торговлю (31% от общей задолженности), строительство (20%), профессиональную, научную и техническую деятельность (16%). По разным оценкам, правом на продление сроков кредита с осени могут воспользоваться 20–25% заёмщиков.

Стоит отметить, что нововведения по ставке и пролонгации сроков касаются и предпринимательских займов, оформляемых микрофинансовыми организациями.

По оценке ЦБ РФ, на сегодня кредитный портфель МСП в Петербурге достиг 850 млрд рублей, ИП — 33 млрд. Совокупно на сегмент приходится 15% общей корпоративной задолженности (5,66 трлн).

При этом собеседники "ДП" отмечают, что непосредственно "плавающие" условия применяются в основном по кредитам на срок более 3 лет. А на такие сроки микробизнес в основном не кредитуется. Вероятно, закон и был принят, чтобы не допустить появления практики переменных ставок по кредитам в малом бизнесе.

Переменные ставки в рознице уже забыты

Что касается кредитования физических лиц, то опрошенные "ДП" представители банков и МФО затруднились вспомнить, когда в последний раз выдавали займы с плавающими ставками. В ипотеке, например, они были популярны лет 10–15 назад.

Банк России не афиширует структуру розничных кредитов, выданных по плавающим ставкам. Тем не менее, согласно тексту закона, использовать переменные процентные ставки банки смогут с существенными ограничениями.

Во–первых, если их будут применять в ипотеке, то срок такого кредита не может превышать 20 лет, а сумма должна быть не менее 200 и не более 1 тыс. среднемесячных зарплат за предшествующий год. Это распространяется не только на покупку недвижимости, но и на потребительские кредиты, оформленные под залог жилья.

Для Петербурга, по данным Росстата на апрель этого года, данное ограничение эквивалентно 20,8–104 млн рублей.

В классическом потребительском кредитовании плавающая ставка также может быть применима, но при условии, что размер кредита превысит 200–кратную среднемесячную зарплату (всё те же 20,8 млн рублей).

“

Кредиты с плавающей ставкой в моменте дешевле, чем с фиксированной, так как банки закладывают в переменную ставку свои процентные риски. Обычно в случае её повышения рост стоимости кредита для заёмщика нелинеен. Средневзвешенная процентная ставка по краткосрочным кредитам субъектам МСП в рублях (на срок до 1 года) в апреле 2024 года составила 16,63% годовых, при этом текущие ставки на рынке — 22–26% годовых. Поэтому ограничение максимального размера роста ставки на уровне 4 п. п. позволит сохранить для заёмщиков ставки на уровне фиксированных.

Ангелина Крашенинникова

руководитель кредитного направления банка для предпринимателей "Точка"

“

Мы отлично помним ситуации, когда ключевая ставка или курс валюты внезапно существенно менялись и это приводило к значительному ухудшению положения заёмщиков, хотя по договорам всё было корректно. Но здравый смысл должен быть, и в данном случае новая норма и является его проявлением. Регулирование применения переменных процентных ставок направлено на снижение долговой нагрузки заёмщиков. Для кредитора при прочих равных это не несёт экономических рисков. Исключением может стать, пожалуй, случай, если для него продукты с переменными ставками являются преобладающими в портфеле.

Амира Васильева

директор по устойчивому развитию Summit Group