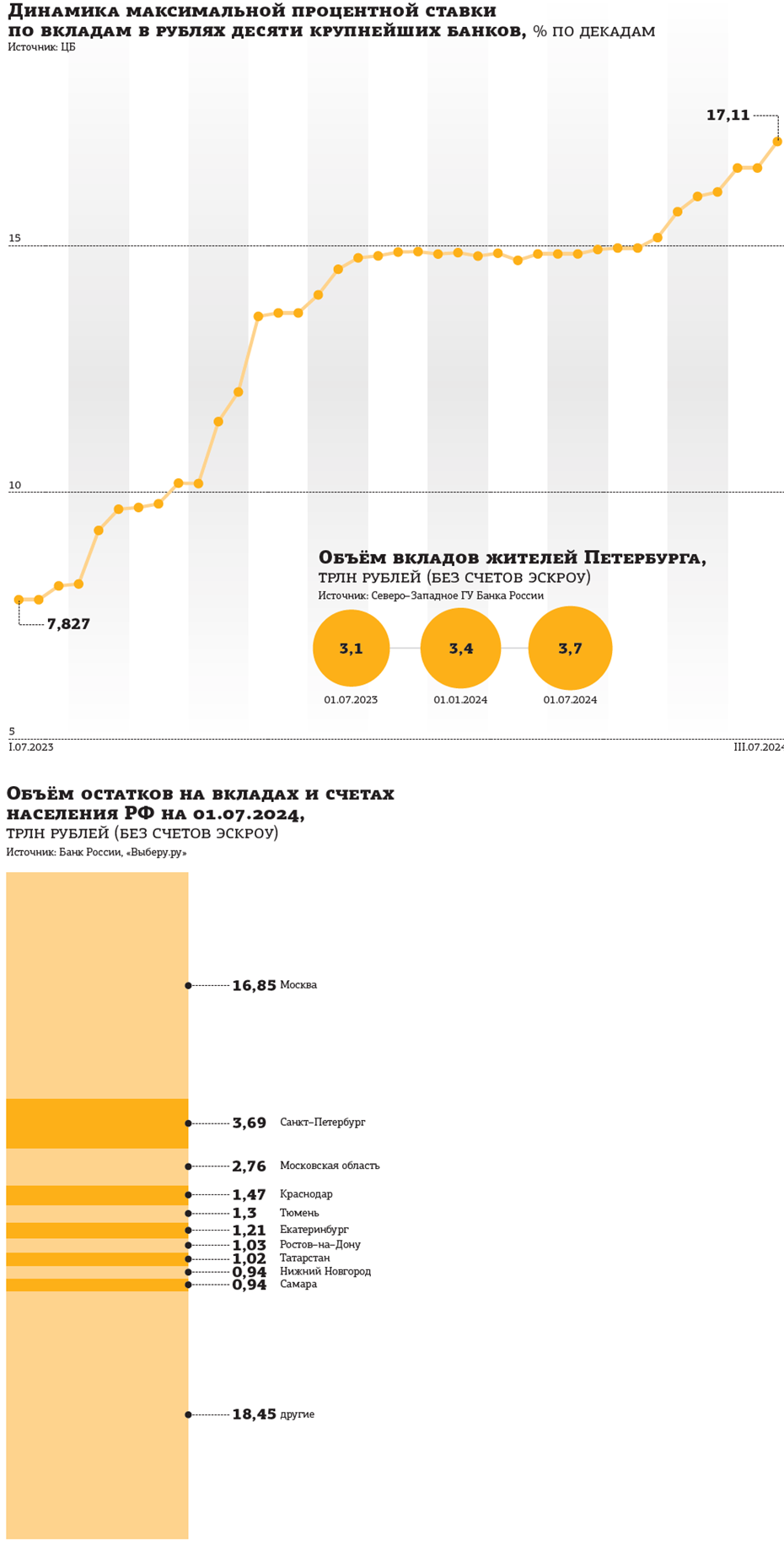

С начала года вложения жителей Петербурга и Ленинградской области на банковских вкладах и счетах выросли на 10%, а за год — на 20%.

По данным Северо–Западного ГУ Банка России, объём средств жителей Петербурга и Ленобласти на банковских вкладах и счетах на начало июля 2024 года составил 4,01 трлн рублей против 3,66 трлн рублей на 1 января 2024 года. За год (с июля 2023 года) объём вырос более чем на 20%. В городе годовой темп прироста сбережений составил 21%, в области — 27%, сообщает ГУ ЦБ.

Прирост депозитов населения в целом по стране оказался ещё выше: за год они выросли на 26% и на 1 июля составили 49,8 трлн рублей. Главным драйвером притока денег в банки стали высокие депозитные ставки, значительно подросшие за год вместе с ключевой ставкой. Кроме того, свою роль сыграла капитализация процентов по вкладам, а также общий рост реальных располагаемых доходов граждан, перечисляет аналитик ФГ "Финам" Игорь Додонов. На этом фоне можно отметить опережающий рост объёма средств населения на срочных вкладах по сравнению со средствами на текущих счетах, говорит аналитик.

За 6 месяцев 2024 года приток средств населения на банковские вклады в РФ составил 4,8 трлн рублей, из которых порядка 1,5 трлн рублей — за счёт капитализации процентов, добавляет главный аналитик Совкомбанка Анна Землянова. Столь активный рост в большей степени может быть связан с ростом доходов населения, а не со склонностью людей больше сберегать, считает она.

Реальные располагаемые денежные доходы россиян (доходы за вычетом обязательных платежей, скорректированные на индекс потребительских цен) в первом полугодии 2024 года выросли на 8,1% по сравнению с аналогичным периодом прошлого года, следует из данных Росстата. Примечательно и то, что среднемесячные номинальные зарплаты в январе–мае выросли год к году на 18,7% в годовом выражении, а реальные — на 10,1% г / г.

Проценты стимулируют сберегать

Директор по контенту и аналитике финансового маркетплейса "Выберу.ру" Ирина Андриевская обращает внимание, что с июля 2022–го по июль 2023–го портфель розничных депозитов в целом по стране также рос серьёзными темпами, на 19,5%. То есть растущие в последние 12 месяцев проценты рублёвых депозитов остаются стимулом для вкладчиков. Они используют благоприятную конъюнктуру, чтобы "припарковать" деньги на вкладах и заработать максимально возможную за последние 2 года доходность, делает вывод собеседница.

"Главная причина опережающего роста вкладов связана с удвоением ключевой ставки. Прошлогодний июль страна начала со ставкой 7,5%, к декабрю она поднялась до 16%, а спустя полгода — до 18%. Следом за регулятором ставки поднимают и банки", — говорит Ирина Андриевская.

Максимальные ставки по рублёвым вкладам 10 банков, привлекающих наибольший объём депозитов физлиц, в конце июля в целом по стране составляли 17,1% годовых. Для сравнения: в конце июля прошлого года — 8,1%, в конце января этого года — 14,9%. За год доходность по вкладам ощутимо возросла: в целом по России по краткосрочным операциям средняя ставка в рублях увеличилась на 11 процентных пунктов (п. п.), до 16,3%, по долгосрочным — на 6,1 п. п., до 13,4%, прокомментировали в пресс–службе ГУ ЦБ РФ. Наиболее выгодные ставки в среднем по рынку, по данным за июнь 2024–го, у депозитов со сроком от полугода до года (19,2% годовых в целом по России), ближе всего к ним по доходности вклады до востребования (18,5% годовых), ниже всего уровень ставок по вкладам на срок до 90 дней (16,3% годовых).

Как отмечает Вадим Шамин, заместитель директора департамента развития розничного бизнеса АО "Свой Банк" (Группа IDF Eurasia), наибольшим спросом пользуются краткосрочные и среднесрочные вклады до года, поскольку они предлагают наибольшую доходность, вплоть до 20%. Далеко не все вкладчики готовы расстаться со своими накоплениями на несколько лет вперёд, подчёркивает он. По данным ЦБ, во II квартале на долю вкладов со сроком размещения более года приходилось порядка 3%, а на вклады более 3 лет — 0,5%.

"В периоды с высокой ключевой ставкой такие депозиты предлагают ставки ниже “коротких”, что обосновано ожиданием смягчения денежно–кредитной политики (ДКП). В перспективе можно ждать некоторого роста доходности, что объясняется жёстким прогнозом ЦБ, по которому в 2025–2026 годах ключевая ставка будет оставаться на двузначном уровне. Вследствие такого сдвига сроков снижения “ключа” можно ожидать изменений по “длинным” вкладам на 0,5–1,5 п. п.", — рассуждает Вадим Шамин.

Заместитель председателя ЦБ Алексей Заботкин на днях объявил, что высока вероятность повышения ключевой ставки до 20%, "если у нас останутся сомнения в том, что инфляция замедляется". "Если ставка будет повышаться, как указал Заботкин, велика вероятность, что и проценты по вкладам будут расти. Население продаёт квартиры и размещает денежные средства на вкладах. Это выгодно и безопасно. Да, многие закрывают невыгодные вклады и переводят деньги в банки, где проценты выше. Тем более что после принятия закона о переводе средств между банками без комиссий до 30 млн рублей делать это стало намного легче и без потерь", — говорит Юлия Кузнецова, инвестиционный советник, основатель Университета инвестиций.

Поле для манёвра

Возможность бесплатно переводить между своими счетами в разных банках до 30 млн рублей в месяц, которая появилась у граждан в мае 2024 года, действительно стала одной из причин роста популярности депозитов. "Поле для манёвра у вкладчиков расширилось: теперь люди могут выбрать подходящий счёт или срочный депозит и вложить свои накопления, не выходя из дома, это стимулирует конкурентную борьбу банков", — считает Андриевская.

"Даже у лидеров сектора, которые в принципе не замечены в щедрости, — Сбербанка, ВТБ, Альфа–Банка — максимальные проценты по “локомотивным” вкладам и накопительным счетам чуть выше ключевой (+0,5–1 п. п.). Мы видим полную корреляцию роста количества запросов с размером ставок", — отмечает Андриевская. Так было и во II квартале 2022 года, когда ставки по вкладам достигали рекордных 25% на фоне ключевой на уровне 20%, добавляет она.

По мнению ведущего аналитика Freedom Finance Global Натальи Мильчаковой, повышение лимитов переводов самому себе скорее привело к перетоку средств между банками, и в наибольшей степени от нововведения выиграли крупнейшие госигроки, Сбербанк и ВТБ, которые в первом полугодии обновили рекорды привлечения вкладов.

В пресс–службе Северо–Западного банка Сбербанка сообщили, что в июне жители Петербурга открыли вкладов на 47% больше, чем в мае, а всего за 6 месяцев 2024 года петербуржцы положили на депозитные счета на 56% средств больше, чем за аналогичный период 2023 года.

Портфель классических розничных сбережений ВТБ в Петербурге и Ленинградской области за 6 месяцев увеличился на 20%, до 763 млрд рублей. Для сравнения: за первое полугодие 2023 года прирост составил 7%. "Вкладчики проявляют интерес к “коротким” и среднесрочным продуктам, на них приходится более 92% от всех открытых в этом году вкладов. Думаю, что решение регулятора повысить ключевую ставку на 2 п. п. откроет новый этап борьбы банков за вкладчиков — не только ценовой, но и продуктовый", — прокомментировал заместитель председателя правления ВТБ Георгий Горшков.

Объём размещённых депозитов в территориальном офисе Росбанка в Петербурге в июне почти на 5% превысил майский показатель, на 36% превышает данные на конец 2023 года и в 2,3 раза — показатель за 6 месяцев прошлого года. "В июле также отмечаем положительную динамику. Можно ожидать сохранения интереса к депозитам в ближайшем будущем на фоне повышения ключевой ставки до 18% и улучшения предложений банков по сберегательным продуктам", — сообщили в пресс–службе банка.

"Нельзя сказать, что повышение порога перевода через СБП до 30 млн рублей существенно повлияло на переток средств из одного банка в другой. Это могло подтолкнуть клиентов к более быстрым сменам банков, но поскольку большинство сейчас старается поймать наиболее выгодный процент, вклады в основном открываются неуправляемые, то есть в моменте нет возможности быстро переложить деньги без потери процентов", — говорит Яна Граф, заместитель управляющего петербургским филиалом Росдорбанка. Управляемые вклады, по её словам, также остаются востребованными, но здесь тоже нет лишних движений, так как разница 0,5% от максимального предложения на рынке не особенно влияет на решение по выбору банка. В Россельхозбанке среди трендов отмечают рост интереса к инструментам, которые дают высокую ликвидность и быстрый доступ к своим сбережениям, — накопительным счетам и гибким депозитам с возможностью снятия в любой момент. В среднем клиенты чаще размещаются на 6 месяцев или год, а наиболее высокие ставки банк сейчас предлагает на 9 месяцев. Это ставки по депозитам, которые не имеют опции пополнения или снятия.

Что касается валютных вкладов, то интерес к ним сейчас минимальный. По данным Северо–Западного ГУ Банка России, в рублях жители Петербурга и Ленобласти хранят порядка 92% накоплений против 90% на начало года и 89% на 1 июля 2023 года. Всего объём вкладов петербуржцев достиг на 1 июля 3,7 трлн рублей, из них 3,4 трлн рублей — рублёвые накопления (+26% год к году), жителей Ленобласти — 319,6 млрд, из них в рублях 312,2 млрд (+29%). В Петербурге сбережения в иностранной валюте и драгметаллах сократились за год на 17%, или на 60,9 млрд рублей, до 307,1 млрд рублей в рублёвом эквиваленте.

Разумный выбор

Эксперты согласны, что в нынешних условиях банковские депозиты наиболее интересны как инструмент сбережений, так как ставки по ним заметно превышают официальную инфляцию. "Альтернативных инструментов для сбережения средств по соотношению риск/доходность сейчас не много. В принципе схожие с депозитами параметры могут предложить ОФЗ и облигации ведущих российских эмитентов. Определённую защиту от инфляции, как считается, дают вложения в акции, причём некоторые из них, например бумаги сырьевых экспортёров, могут также в некоторой степени защитить от девальвации рубля. Однако и риски здесь высокие", — рассуждает Игорь Додонов.

Другие варианты — золото или недвижимость. Но это, как правило, низколиквидные и долгосрочные вложения, к тому же во втором случае ещё и сумма должна быть весьма высокой, отмечает Додонов. Он полагает, что во втором полугодии активный приток денег граждан в банки продолжится и по итогам всего 2024 года объём средств физлиц в банках вырастет на 24–25%.

По словам директора группы рейтингов финансовых институтов АКРА Михаила Полухина, сейчас помимо самого уровня ставок по сберегательным продуктам на динамику влияет и ряд иных факторов. Перечень надёжных и доходных опций инвестирования сократился: вложения в недвижимость, особенно без льготных ипотечных программ, не так интересны, ситуация на рынке ценных бумаг также не способствует высокой заинтересованности со стороны граждан. Кроме того, повышенные ставки в банках действуют уже достаточно долго и сами по себе выплаты процентов по депозитам вносят весомый вклад в наращивание остатков средств населения, подчёркивает эксперт.

Хранение средств на вкладах остаётся разумным выбором благодаря высоким ставкам, согласен доцент Финансового университета при правительстве РФ Пётр Щербаченко. Он считает, что во втором полугодии объём средств на вкладах продолжит расти, но темпы могут замедлиться из–за возможного снижения ключевой ставки ЦБ РФ в конце 2024 года. "На мой взгляд, сейчас стоит открывать несколько вкладов: один с максимальной ставкой, например на 6 месяцев или год, для получения наибольшего дохода, второй — с возможностью пополнения на случай, если ключевая ставка снизится либо закроется первый вклад", — советует Щербаченко.

Впрочем, ЦБ РФ не исключает дальнейшего повышения ставки в случае продолжения роста инфляции. До конца 2024 года регулятор может увеличить её до 20%, что приведёт и к росту ставок по банковским вкладам, говорит начальник отдела доверительного управления "КСП Капитал Управление активами" Дмитрий Хомяков. "Сейчас практически невозможно найти такой вид бизнеса, который давал бы такую же высокую доходность, как банковские депозиты", — подчёркивает он.

Приток средств населения России в банки во второй половине года будет оставаться высоким и может составить 13–15 трлн рублей, прогнозирует Анна Землянова. Она считает, что наиболее успешной стратегией на текущий период может быть периодическое использование коротких вкладов, поскольку пик по ставке ЦБ, скорее всего, ещё не пройден и регулятор может продолжить ужесточение политики. Для более опытных инвесторов можно также рассмотреть облигации с плавающим купоном. Это позволит зарабатывать 18–20% годовых в рублях.

“

Рынок уже много лет не рос такими высокими темпами. Вклады сейчас опережают инфляцию и являются самым привлекательным из консервативных инструментов на рынке. Ключевая тенденция — это появление двузначных ставок и практически постоянный их рост начиная с лета 2023 года. Возможность бесплатных переводов между своими счетами резко повысила мобильность средств, что сказалось на конкуренции. Крупные банки с большими портфелями были вынуждены предлагать ставки на уровне рынка или даже выше. Также выросла конкуренция по накопительным счетам. Доля валютных вкладов снижается и за год сократилась с 10,6% от общего объёма рынка до 7,5%. Новые вклады в основном сейчас открываются в юанях, но спрос на них также значительно уступает спросу на рублёвые.

Юрий Эйдинов

директор департамента розничного кредитования Цифра банка

“

В отличие от легко переводимой по СБП зарплаты, мобильность депозитных счетов до 1 мая оставалась пониженной. Многие банки создавали барьеры в виде лимитов на операции, комиссий за исходящие межбанковские платежи, предварительного заказа крупных наличных сумм и т. д. Соответственно, для многих проще и удобнее было пролонгировать имеющийся депозит, даже по не самой выгодной ставке. С повышением лимитов в СБП ситуация ушла в прошлое, а конкуренция за розничные пассивы заметно возросла. Высокие процентные ставки стимулируют не только увеличивать норму сбережения, но и сохранять капитализированные проценты на банковских счетах. Чёткий сигнал об окончании цикла повышения ключевой ставки будет способствовать перетоку средств граждан с накопительных счетов и краткосрочных вкладов в более длинные банковские вклады (на полгода–год).

Иван Уклеин

старший директор по банковским рейтингам агентства "Эксперт РА"