Год продуктового эмбарго больно ударил по мелкой и средней продовольственной рознице. Зато крупные сетевые ретейлеры и российские производители продуктов питания лишь укрепили свои позиции, несмотря на падение доходов населения.

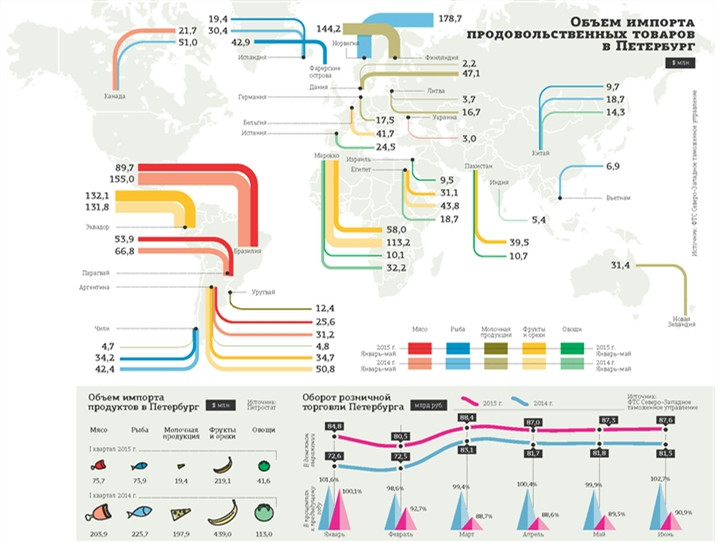

Ровно год назад Россия ввела запрет на ввоз мяса и мясной продукции, молока и молочной продукции, рыбы и рыбной продукции, овощей и фруктов из США, Канады, стран ЕС, Австралии и Норвегии. В конце июня этого года Владимир Путин продлил запрет до 5 августа 2016 года, а правительство утвердило новый перечень запрещенных товаров. Теперь в него включена вся молочная продукция, в том числе безлактозная. Ввоз последней разрешен только для лечебного и профилактического питания. В то же время снят запрет на поставки мальков форели, молоди устриц и мидий.

Кроме того, на прошлой неделе были утверждены правила уничтожения санкционных продуктов, ввезенных в Россию. И уже вчера была уничтожена первая их партия, которая предположительно произведена в Европе, но ввозилась в Россию по бразильским сертификатам, сообщило РИА "Новости" со ссылкой на Россельхознадзор.

"ДП" проанализировал, как пережил этот год петербургский бизнес.

Незаменимых нет

По оценкам экспертов, совокупный объем санкционного импорта составлял около 3% годового оборота российской розницы. Эти данные совпадают с данными розничных сетей. Так, доля импортных товаров в ассортименте сети "Лента" до введения эмбарго по итогам 2014 года составляла 4,2%. ГК "Дикси" заместила 115 наименований из 3,5 тыс. позиций в ассортиментной матрице, то есть 3,2%.

Наибольший объем замещения ретейлеры обеспечили благодаря отечественным заводам, а также производителям из Белоруссии, стран Азии и Латинской Америки.

Так, если в 2013 году на долю локальных производителей приходилось 17,3% всех товаров в "Ленте", а в категории свежих продуктов (овощи, фрукты, охлажденное мясо) — 36,5%, то в 2014–м уже 22,5% всех закупок приходилось на долю местных производителей, а в сегменте свежих продуктов этот показатель достигал 50,1%. В категории твердых сыров доля российских брендов в супермаркетах "Перекресток" выросла в 3 раза, до 45%, в гипермаркетах "Карусель" практически удвоилась, превысив 60%, в "Пятерочке" выросла в 1,5 раза, до 71%, приводит данные пресс–служба Х5. В сети "Дикси" доля российских товаров в категории молочных продуктов за год увеличилась на 10% и теперь превышает 90%.

Спрос на рыбу

Сети и рестораны стали активнее сотрудничать с сельхозпроизводителями, что подтолкнуло развитие пищевой промышленности.

"Розничные сети, которые раньше работали только с крупными поставщиками, сами стали обращаться к нам с предложениями о сотрудничестве", — рассказывают в СХП "Лосево". Сейчас производитель ведет переговоры практически со всеми крупными ретейлерами, его продукты уже представлены на полках "Перекрестка", "Лэнда", "Азбуки вкуса".

Благодаря наличию полного цикла производства "Лосево" смогло в условиях резкого роста спроса повысить объемы выпуска. Так, продажи молока жирностью 2,5%, по данным компании, выросли на 31%, жирностью 1 и 3,5% — на 107 и 106% соответственно, продажи других продуктов — на 10–15%.

Со взрывным ростом спроса столкнулись и производители рыбы — спрос сегодня превышает предложение. Однако ажиотажа у рыбных прилавков нет: из–за ограниченной конкуренции рыба сильно подорожала, в то время как покупательная способность горожан снизилась.

По словам совладельца компании "Рыболов" Андрея Пыстина (поставляет охлажденную рыбу), до ввода эмбарго горожане покупали в основном норвежскую семгу, мурманскую треску, карельскую форель. Теперь норвежскую семгу заместили на фарерскую, однако она выросла в цене, и спрос сместился в пользу более дешевых трески и форели. Есть категории, которые не смогли заместить поставщики других стран, например, черная треска (угольная рыба) или тюрбо, — их заменяют похожими видами рыбы.

Инвесторы интересовались разведением рыбы и до введения эмбарго, однако после запрета стали еще активнее. "Сегодня спрос на садковую и прудовую рыбу в России превышает предложение, и вся рыба, которая выращивается в садковых хозяйствах, распродается", — говорит Андрей Пыстин.

Эффект масштаба

Несмотря на рост цен, падение покупательского спроса и проблемы с поиском замены запрещенному импорту большинство федеральных ретейлеров нарастили оборот в первом полугодии 2015 года по сравнению с первым полугодием 2014–го. Так, общая выручка ГК "Дикси" за этот период выросла на 23,1%, до 131,6 млрд рублей. Выручка Х5 Retail Group увеличилась на 27,3% и составила 380,68 млрд рублей. Максимальный рост выручки показала сеть "Лента" — на 33,8%, до 114,9 млрд рублей. Самая низкая динамика из публичных сетей за тот же период у сети "О'Кей": чистая торговая выручка выросла только на 4,4%, до 74,9 млрд рублей.

Федеральные сети в кризис продолжают открывать новые магазины, и, по словам брокеров, в первом полугодии 2015 года ретейлеры оставались наиболее активной группой клиентов по подбору новых помещений. Одновременно более слабые игроки в этот период вынуждены были закрывать магазины — кризис не прощает ошибок. Например, сеть XL (оборот в 2014 году — 9 млрд рублей, по данным Infoline) за прошлый год закрыла 13 магазинов, в январе–июне 2015 года — еще 21 объект. На 1 июля под управлением компании семь супермаркетов и 13 магазинов у дома в Петербурге и Ленобласти.

"Вместо оптимизации и повышения эффективности бизнеса в условиях усиления конкуренции со стороны крупнейших сетей компания расходовала финансы на экономически неэффективную экспансию в отдаленные регионы, — говорит Михаил Бурмистров, гендиректор "Инфолайн–Аналитики", — в результате ее финансовое положение ухудшилось, а переток покупателей привел к убыточности ряда магазинов, которые сеть вынуждена была закрыть".

Трудности в условиях падения покупательского спроса испытывают и узконишевые игроки, не имеющие связи с местными производителями.

По словам владельца

ООО "Монолит"

(сеть фруктово–овощных магазинов) Ашота Эфендиева, продавцам фруктов было очень тяжело заместить товары в первые полгода, полки стояли полупустые. "Среди моих поставщиков в первые полгода закрылось около 25% компаний. Если сравнить продажи этим летом и прошлым, то падение в натуральном выражении (килограммы) составило примерно 10%, однако сегодня на 90–95% товар замещен, хотя по некоторым категориям пострадало его качество", — говорит Ашот Эфендиев.

Зато настоящий расцвет переживают магазины по продаже фермерской продукции.

“

Если раньше Россия импортировала примерно 50% сыров, то сегодня — около 20%. Российские производители, включая нашу компанию, благодаря эмбарго увеличили объемы производства примерно на 20%. А по такой категории, как сыр фета, наше производство выросло еще больше — в 3–4 раза. Но, хотя мы используем российское сырье, валютные колебания все равно негативно отражаются на себестоимости, так как упаковку мы импортируем. На нашей финской площадке мы продолжаем производить масло "Тысяча озер", но реализуем его в Финляндии, Эстонии и других странах ЕС.

Альберт Суфияров

владелец ХК "Невские сыры" (ТМ "Тысяча озер")

“

Запрет на европейские продукты в сочетании с ростом курса валют привели к повышению конкурентоспособности отечественных молочных продуктов. Конечно, сильнее всего был положительный эффект для российских производителей сыра и сливочного масла, но нам тоже удалось увеличить объемы производства на 7% и успешно заместить продукцию прибалтов, финнов. Мы отмечаем, что лояльность к отечественным продуктам возросла. К сожалению, нам не удалось избежать роста цен, но в целом ситуация стабилизировалась.

Георгий Житмарев

коммерческий директор петербургского молочного завода "Пискаревский"