Бизнесмены, которых власти Ленобласти и Центробанк год назад позвали оздоравливать Рускобанк, теперь вынуждены спасать вложенные туда 1,5 млрд рублей. Первым в борьбу за свои активы вступил Никита Мельников, основной владелец Синявинской птицефабрики.

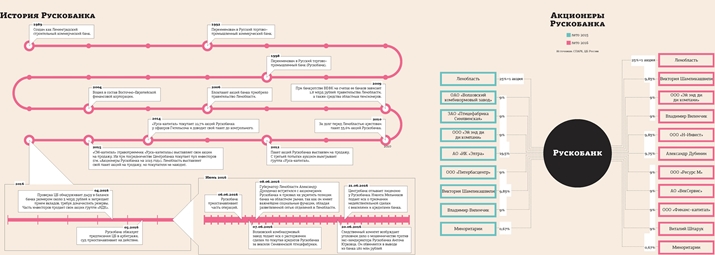

Никита Мельников, основной владелец Синявинской птицефабрики и Волховского комбикормового завода, начал борьбу за векселя предприятия, вложенные в Рускобанк для его оздоровления весной 2016 года. "Синявинская" вошла в капитал банка в середине прошлого года в составе пула инвесторов (в их числе управляющий петербургским филиалом Связь–Банка Владимир Виленчик, московский ростовщик Максим Новиков, бывшая супруга грузинского олигарха Шоты Ботерашвили Виктория Шамликашвили и др.), которые за год внесли в банк активы и деньги на общую сумму более 1,5 млрд рублей.

В апреле некоторые инвесторы продали свои акции московской группе «Национальная девелоперская компания» Александра Дубинина, а на позапрошлой неделе у Рускобанка была отозвана лицензия. Теперь, если бывшим акционерам не удастся отсудить свои средства обратно, они пойдут на выплаты вкладчикам.

Самовольный сын

На прошлой неделе в Арбитражный суд Петербурга и Ленобласти поступил иск Никиты Мельникова к ОАО "Волховский комбикормовый завод" (ВКЗ) и Рускобанку о признании недействительной сделки. Чуть ранее суд принял также иск ВКЗ о расторжении договора с банком. Как сообщил Никита Мельников, речь идет о договоре, подписанном его сыном, Олегом Мельниковым, директором ВКЗ: завод в апреле 2016 года выкупил проблемные кредиты Рускобанка на сумму 160 млн рублей, оплатив сделку векселями Синявинской птицефабрики на 174,5 млн рублей. Олег Мельников является одновременно членом совета директоров Рускобанка, что формально позволяет рассматривать договор как сделку с заинтересованностью, которая по закону должна одобряться акционерами ВКЗ.

По версии Никиты Мельникова, он в момент сделки находился за рубежом и не одобрял ее. Никита Мельников купил 18 % акций Рускобанка в августе 2015 года: 9 % получил ВКЗ, а другие 9 % — ОАО "Птицефабрика Синявинская". Вместе с ним в капитал кредитной организации вошли гражданин США Владимир Соловей, владелец ООО "Питербасцентр", официального дилера группы "ГАЗ" (9 % акций банка), московский дистрибьютор бытовой техники A&DD Company, принадлежащий Виктории Шамликашвили (9 % акций банка), управляющий петербургским филиалом Связь–Банка Владимир Виленчик (9 %), московское ООО "Региональные микрозаймы" Максима Новикова (9,75 %), ООО "СБО капитал" Валерии Тимашевой (9,75 %).

Наследство Гительсона

Рускобанк (АО "Русский торгово–промышленный банк", активы на 1 июня 2016 года — 7,7 млрд рублей) существовал с 1991 года. С начала нулевых он входил в Восточно–Европейскую финансовую корпорацию (ВЕФК) Александра Гительсона. В кризис 2008–2009 годов от этой бизнес–империи практически ничего не осталось, Рускобанк — единственный ее финансовый актив, оставшийся на плаву. В 2012 году пакет акций банка (32,6%), принадлежавший ВЕФК и арестованный за долги перед правительством Ленобласти, купила с торгов за 228 млн рублей группа "СМ–капитал" Хачатура Мурадова.

Впоследствии новый акционер выкупил еще 22,7% акций у офшоров, связанных с Александром Гительсоном, доведя свой пакет до контрольного. Однако весной 2015 года "СМ–капитал" сам оказался на грани банкротства и объявил о намерении продать акции Рускобанка. Летом 2015 года ЦБ подыскал банку новых акционеров, которым на столы легли уже подписанные "СМ–капиталом" и завизированные регулятором договоры купли–продажи акций.

Группа инвесторов

"Год назад, когда мы вместе с другими бизнесменами из Ленобласти входили в этот банк, который является частью областной финансовой инфраструктуры, мы намеревались использовать его как механизм для развития своего бизнеса, — рассказывает Никита Мельников. — Так как среди нас не было профессиональных банкиров, накануне заключения сделки мы провели совещание в отделении Центробанка, где нам оценили объем проблем Рускобанка на уровне 1–1,2 млрд рублей. Вместе мы решили, что готовы взять на себя такие обязательства, и подписали соответствующие документы".

За 9 месяцев новые акционеры внесли 1,5 млрд рублей в счет погашения «плохих» долгов кредитной организации, говорит Никита Мельников. Но в марте–апреле 2016 года в банк пришла проверка ЦБ, по результатам которой проблемные активы Рускобанка выросли еще на 3,3 млрд рублей. Сразу после этой проверки в апреле часть из пула инвесторов вышла из банка, продав свои акции группе "НДК". А уже в мае ЦБ выдал банку два предписания о доначислении резервов соответственно на 1,4 млрд и 1,5 млрд рублей и наложил ограничение на прием вкладов у населения.

По словам Никиты Мельникова, несмотря на неожиданный поворот событий, бизнесмены нашли китайского инвестора (по словам участников рынка, им была компания «Хуа Бао»), готового закрыть и эту финансовую дыру. Но тут появилась информация о возбуждении уголовного дела о хищении 180 млн рублей в отношении экс–топ–менеджера Рускобанка Антона Юрковца, а через день, 21 июня, ЦБ отозвал у банка лицензию. «Меня с некоторых пор не покидает ощущение какого–то лохотрона, — возмущается Никита Мельников. — Вместо того чтобы сразу, еще год назад, обанкротить банк, собрали деньги с бизнеса, закрыли ими какие–то дыры, а затем все–таки обанкротили. И кто проверит, не подтасованы ли данные?»

Пока в одиночестве

Другие участники неудавшегося оздоровления Рускобанка осторожно комментируют ситуацию. В группе «НДК» заверили, что не собираются судиться, а свои интересы будут отстаивать в деле о банкротстве кредитной организации. Виктория Шамликашвили в комментарии о своих планах касательно банка ограничилась обтекаемой формулировкой: «Будем использовать все законные меры, чтобы свести потери к минимуму».

Управляющий СПб филиалом Связь–Банка Владимир Виленчик, также владевший 9% акций Рускобанка до апреля, а затем продавший их НДК, вообще отказался от комментариев, заявив, что сам он ничего в этой кредитной организации не потерял, а остальные сами взрослые люди. «Банк России не комментирует рассматриваемые в судебных инстанциях вопросы и свои надзорные действия», — ответили на запрос «ДП» по поводу иска Никиты Мельникова в пресс–службе регулятора.

“

Сумму инвестиций называть не буду, но хотелось бы подчеркнуть, что все новые акционеры, которые были вовлечены в деятельность банка начиная с середины прошлого года, сделали все возможное для исправления ситуации в банке. Каждый закрыл тот объем проблем, который был ему по силам, вне зависимости от размера его пакета акций. Сегодня мы используем все доступные инструменты в рамках действующего законодательства для того, чтобы ущерб, который понесли кредиторы и акционеры в результате отзыва лицензии у Рускобанка, оказался минимальным.

Виктория Шамликашвили

член совета директоров Рускобанка

“

Вообще–то это нормальная практика в банковском бизнесе, когда сегодня регулятор оценивает проблемы банка в миллиард, а через полгода — в три и рекомендует доначислить резервы. И если акционеры хотят продолжать заниматься банковским бизнесом и имеют необходимый объем средств, они исполняют эти рекомендации. Если нет — следует отзыв лицензии. Банковские активы динамичны. Да и сами покупатели акций не должны перекладывать ответственность за свои риски на регулятора. Никто не мешал им провести перед сделкой свой дью–дилидженс и принять более взвешенное решение.

Егор Андрианов

управляющий партнер ИК "Содружество"

“

Такой иск об оспаривании сделки абсолютно бесперспективен. Мы понимаем, что директор без согласования с акционером ну никак не мог совершить такую сделку. Тем более если он родной сын акционера. Он что, все 4 месяца находился за границей и только сейчас узнал о сделке? Или все–таки он приехал и видел отчетность, но в суд пошел только после отзыва лицензии? Это просто детский сад какой–то. Попытка возврата в 2000 год. Судебная практика с тех пор стала гораздо ближе к здравому смыслу, и я лично очень сомневаюсь, что найдется такой судья, который подойдет к делу настолько формально, чтобы удовлетворить такой иск.

Денис Химиляйне

управляющий партнер "Прайм Эдвайс"