Недельные опционы на индекс РТС, едва появившись, обрели популярность у спекулянтов. Всего через 6 недель после запуска этого инструмента на него приходится более 10% оборота подобных контрактов.

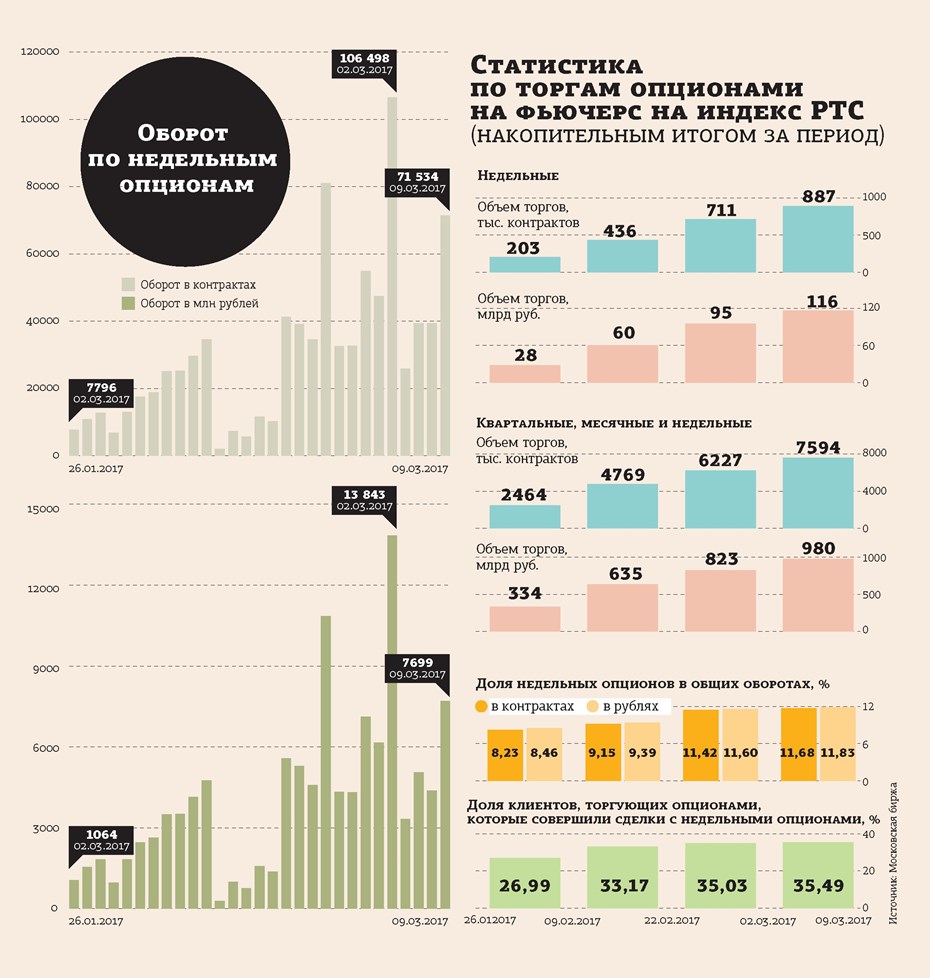

Как сообщили "ДП" в пресс–службе Московской биржи, за период с 26 января 2017 года, даты старта торгов недельными опционами, до 9 марта совокупный оборот по таким контрактам достиг 116 млрд рублей, или 11,83% от общего оборота по опционам на фьючерс на индекс РТС. При этом каждый третий из торговцев опционами уже опробовал новый инструмент.

Сам фьючерс на индекс РТС является вторым по ликвидности срочным контрактом на Московской бирже, уступая по объемам торгов только фьючерсу на доллар США. Соответственно, и опционы, базовыми активами для которых служат эти два вида фьючерсов, торгуются активнее всех прочих.

До января текущего года самыми краткосрочными на Московской бирже были опционы, погашаемые через месяц после даты экспирации (погашения) предыдущего контракта. Участники торгов называют их месячными опционами, а те из них, которые погашаются в один день с базовым активом, — квартальными, так как фьючерсы на Московской бирже экспирируются 4 раза в год.

В обращении все время находятся несколько серий опционов, так что при желании можно покупать и продавать контракты с погашением через полгода, год или даже полтора года. Но на практике почти вся ликвидность сосредоточена в опционах со сроком погашения через 1, 2 или 3 месяца, так что более долгосрочные стратегии российским торговцам волатильностью (так часто называют покупателей и продавцов опционов) фактически недоступны.

Быстрые игры

Зато теперь стали более доступными для участников Московской биржи краткосрочные опционные стратегии. Ведь с приближением даты экспирации опционы становятся дешевле за счет быстрого уменьшения так называемой временной составляющей их стоимости. В результате покупатель опциона, уплатив относительно небольшую премию, может рассчитывать на значительный выигрыш в случае реализации задуманного им сценария движения котировок.

Например, простейшая опционная позиция "купленный колл", рассчитанная на рост июньского фьючерса на индекс РТС выше 105 000 пунктов, сделанная вечером 10 марта на месячном апрельском опционе, до экспирации которого остается 41 день, обошлась бы в 4066 рублей. А на недельном опционе, погашаемом через 13 дней, 23 марта, аналогичная позиция стоила намного дешевле — 2175 рублей. Прибыль же по обоим таким контактам в случае роста цены фьючерса не ограничена.

Однако меньшая стоимость короткоживущих опционов компенсируется тем, что времени на ожидание реализации сценария у их владельцев меньше. Этим обстоятельством охотно пользуются продавцы опционов — они зарабатывают на распаде временной стоимости, и чем скорее происходит этот распад, тем для них лучше.

Удачный старт

Участники срочного рынка Московской биржи называют старт торгов недельными опционами вполне удачным и ждут продолжения, то есть появления недельных опционов на долларовый фьючерс, а также фьючерсы на акции. По словам представителей брокерских компаний, примерно каждый 10–й клиент, торгующий опционами, уже совершил некоторое количество сделок с недельными контрактами.

"Клиенты "КИТ Финанс Брокер" сразу же активно включились в торговлю недельными опционами на мартовский фьючерс на индекс РТС, притом что какой–то дополнительной рекламной кампании для этого инструмента мы не проводили. Около 10% наших клиентов, совершавших сделки на срочном рынке FORTS с 26 января, открывали позиции в недельных опционах. Инструмент быстро обрел популярность", — констатирует Елизар Бубнов, начальник отдела доверительного управления "КИТ Финанс Брокер".

Более скептичен по отношению к новинке Евгений Марьенко, трейдер срочного рынка (ГК "ФИНАМ"). "Технически довольно сложно посчитать, сколько клиентов совершают операции с этим инструментом, поскольку для этого клиентам не требуется открывать какие–то специальные дополнительные счета. Но по ощущениям инструмент пока интересует не многих", — говорит он.

Вадим Исаков, территориальный директор "БКС Премьер", называет недельные опционы отличным подспорьем для клиентов, использующих краткосрочные спекулятивные стратегии, но рекомендует не забывать о рисках, связанных с ними.

"Участники торгов должны обладать достаточными знаниями для их применения", — предупреждает он.

“

Есть пожелание, чтобы недельные опционы на фьючерс на индекс РТС стали расчетными, а не поставочными. Сейчас в дату исполнения опциона покупатель колла (или продавец пута) часто становится владельцем фьючерса, а продавец колла (или покупатель пута) получает короткую позицию во фьючерсах, которые требуют куда большего гарантийного обеспечения, чем опционы, — это в большинстве случаев приводит к убыткам после исполнения опционов и даже к маржин–коллам. Разумеется, мы своих клиентов о такой опасности предупреждаем, но за каждым из них, открывшим позицию в опционах, уследить не удается.

Елизар Бубнов

Начальник Отдела Доверительного Управления "Кит Финанс Брокер"

“

Недостаток недельных опционов, строго говоря, в том, что при работе с ними выше влияние случайности, поэтому они меньше подходят тем, кто любит математический подход. Но зато они больше подходят тем, кто не любит математический подход, а любит волюнтаристский. Очевидное преимущество появления недельных опционов состоит в том, что теперь календарные и диагональные спреды можно строить чаще, чем прежде. Пока активность торгов в недельных опционах на порядок ниже, чем в обычных. Думаю, надо просто подождать, когда народ их распробует.

Евгений Марьенко

Трейдер Срочного Рынка (Гк "Финам")