"Деловой Петербург" уже третий раз вручает премию "Предприятие года" лучшим промышленным компаниям. В топе нового рейтинга оказались представители автопрома.

При формировании рейтинга "Деловой Петербург" впервые вышел за пределы Санкт–Петербурга и Ленинградской области, назвав лучшие промышленные предприятия в каждом из 11 субъектов СЗФО, при этом отказавшись от отраслевого принципа и учитывая объективные показатели роста выручки, активов, прибыли и производительности труда. Сама церемония символично прошла в пространстве "Порт Севкабель".

Победители

- "Предприятие года — 2018" — ООО "Мобис Модуль СНГ"

Специальные номинации газеты "Деловой Петербург"

- "За бурный рост" — ОАО "Машиностроительный завод "Арсенал"

- "Добытчик года" — АО "Карельский окатыш"

- "За интеграцию в Северо–Запад" — АО "Метахим" (ГК "Фосагро")

- "Лидер внешнего рынка" — ПАО "Силовые машины"

- "Вклад в будущее" — ООО "Хендэ Мотор Мануфэктуринг Рус"

- "Фаворит госзаказа" — ЗАО "Биокад"

- "Самое эффективное производство — ПАО "Северсталь"

Региональные премии

- "Промышленный лидер Архангельской области" — ЗАО "Лесозавод 25"

- "Промышленный лидер Вологодской области" — "АБЗ–ВАД"

- "Промышленный лидер Калининградской области" — Компания "Автотор"

- "Промышленный лидер Республики Карелия" — АО "Сегежский целлюлозно–бумажный комбинат"

- "Промышленный лидер Республики Коми" — АО "Комитекс"

- "Промышленный лидер Ленинградской области" — ОАО «Пелла»

- "Промышленный лидер Мурманской области" — АО "Мурманский тарный комбинат"

- "Промышленный лидер Ненецкого Автономного округа — ОАО "Нарьян–Марский хлебозавод"

- "Промышленный лидер Новгородской области" — ПАО "Акрон"

- "Промышленный лидер Псковской области" — ЗАО "ЗЭТО"

- "Промышленный лидер Санкт–Петербурга" — "Ниссан Мэнуфэкчуринг Рус"

Самые динамичные предприятия Северо-Западного федерального округа

Источник: данные "ДП"

Рейтинг промышленных предприятий — 2018 подготовлен при поддержке Полпредства президента РФ по Северо–Западному федеральному округу и в партнерстве с Высшей школой экономики в Петербурге. Финансовые показатели крупнейших промышленных предприятий СЗФО взяты как из открытых источников (СПАРК), так и по результатам анкетирования самих компаний.

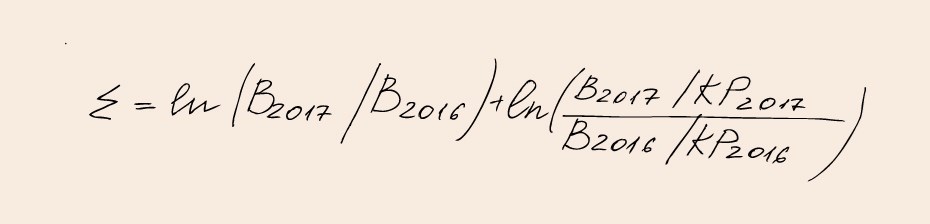

Рейтинг выстроен на основе анализа финансовых данных, а именно на суммарной оценке важнейших базовых показателей, которые наилучшим образом отражают полноту экономической деятельности компаний: динамики выручки от продажи и отношения выручки к капитал–резервам за период 2016–2017 годов. Второй показатель предложен специалистами Высшей школы экономики. Для сглаживания экстремально больших и чрезмерно малых результатов применялась логарифмическая шкала.

Объективность подсчета гарантирована тем, что из оценки были исключены качественные оценки результатов работы производственных компаний или мнения уважаемых аналитиков о значении того или иного предприятия для отдельного региона или страны в целом.

Прозрачность определения лидера подтверждается простой формулой подсчета:

Где: Сигма — итоговая величина динамики развития предприятия, %

В2017 — выручка за 2017 год

В2016 — выручка за 2016 год

КР2017 — капитал и резервы за 2017 год

КР2016 — капитал и резервы за 2016 год

Изначально предполагалась, что границей отсечения компаний по выручке будут 10 млрд рублей, но в ряде регионов планка была изменена.

В региональных рейтингах не учитывались данные крупнейших добывающих компаний — они выделены в отдельный подрейтинг, так как доля добавленной стоимости незначительна по сравнению с ценой добываемых природных ресурсов. По результатам анализа базы данных предприятий СЗФО также составлены рейтинги по производительности труда, по объемам госзаказа, по инвестициям в собственное развитие, по экспорту и по открытости. Рейтинг производительности труда сформирован по компаниям, предоставившим данные о количестве работающих.

Феникс, восставший из пепла

Рывок в производстве автомобилей стал главным сюрпризом рейтинга промышленников Северо–Запада 2017 года. Тем интереснее разобрать причины — рост кредитования и отложенный спрос.

Крупные автомобильные компании заняли лидирующие позиции в рейтинге промышленных компаний Северо–Запада, составленном "ДП" по итогам прошедшего года. Это не сугубо петербургская история. Объемы росли также и в Калининграде, и в Ленобласти. Причем в 2018–м лидеры рынка настроены продолжить рост. Hyundai, который по объемам производства и без того лидирует, даже обещал новые достижения.

Примечательно, что обновлять рекорды автоконцерны готовы только сейчас, спустя год бурного, но восстановительного роста. До этого отрасль 2 года дышала на ладан из–за санкций, девальвации и падения доходов граждан, так что громкими цифрами хвастаться последний раз доводилось вообще в 2012–2013 годах. Для примера: "Автотор" тогда производил машин на 70% больше.

Правда, и сложность производства 5 лет назад была иная. Сейчас увеличилось число электронных компонентов, тестовых испытаний, сильно выросла локализация. Так что качественно автокластер стал сильнее. Не случайно главную премию в рейтинге "ДП" взял "Мобис Модуль СНГ" — производитель компонентов для Hyundai. За 2017 год компания смогла нарастить выручку сразу в 1,5 раза и за счет высокой прибыли вышла на положительные капитал–резервы.

Кредиты застряли в автопроме

Отложенный спрос и дешевые кредиты — именно эти два фактора удачно совпали, обеспечив автопроизводителям комфортный 2017 год. Спасибо можно сказать и Центральному банку, последовательно снижавшему ключевую ставку (сейчас — 7,25%). И Минпромторгу — за его льготные программы. И, в конце концов, международной конъюнктуре — напряженные отношения с Западом уже стали настолько привычным делом, что людям несложно в этих условиях решиться на долгосрочный кредит.

В результате в 2017 году в России около половины автомобилей были куплены на заемные средства. "Мы уже вышли на европейский, на американский уровень по доле кредитов на авторынке, — указывает Алексей Калачев, аналитик ГК "Финам". — Эта волна, конечно, не вечная. Но если у населения будут расти доходы, если будут снижаться процентные ставки, то рост автопрома продолжится".

Другое дело, что волшебная палочка потребительского кредитования пока не работает в других сферах. "Снижение реальных доходов и рост инфляции, конечно, тормозят спрос. Кроме того, потребители в основном берут кредиты на импортные товары — если не считать автором, это электроника и компьютеры", — напоминает Елена Рогова, декан Петербургской школы экономики и менеджмента НИУ ВШЭ.

В итоге, например, пищевой промышленности даже с учетом продуктового эмбарго все сложнее продолжать бурный рост. Потребитель на всем экономит, покупает товары более низких ценовых сегментов. "Критерий для покупки в большинстве случаев — провокации производителя или ретейлера. Однозначно, не рост, а стагнация", — оценивает ситуацию Анна Шевелева, директор по развитию ООО "ТД "Балтийский берег".

С оглядкой на Трампа

К старым санкциям подстроились, но на смену приходят новые. Промышленность Северо–Запада все больше зависит от больших политических игр. Так, "Северсталь" лишилась рынка США из–за повысившихся пошлин, введенных Дональдом Трампом. В самой компании, правда, потерю призывают не переоценивать — это всего лишь 2% продаж. Но тренд очевиден: одновременно введены санкции против "Русала", ведутся попытки заблокировать проект "Северный поток — 2"…

"Стиль Трампа очень сложный. То повышаются пошлины, то снова начинаются переговоры. Поэтому пока торговые войны еще в предварительной стадии, — считает Алексей Калачев. — Но если начнется всеобщее противостояние, мы увидим замедление мирового роста, упадут цены на сырьевые товары, на промышленные ресурсы, на металлы".

Беда в том, что чем беднее становится казна из–за внешних конфликтов, тем больше откровенно странных предложений появляется в стенах Кремля. Например, отобрать сверхдоходы у крупнейших компаний, что приведет к сокращению их инвестпрограмм и замедлит промышленный рост.

Пилите, Шура, пилите…

Еще одна интересная тенденция, зафиксированная "ДП", — огромные инвестиции в лесопромышленный комплекс. По данным Lesprom Network, только в прошлом году инвестиции в основной капитал в этой отрасли выросли на треть (против 4,5% в целом по экономике). Причем Россия резко (сразу на 60,7%) нарастила импорт станков для деревообработки. Судя по данным из присланных анкет, в 2018 и 2019 годах эти показатели могут продолжить расти.

Объясняется все просто: обработанная продукция ЛПК уходит на экспорт, главным образом в Китай. Вывозить за границу чистый кругляк все менее привлекательно, хотя его доля по–прежнему высока. А вот экспорт пиломатериалов в прошлом году увеличился на 10%. Государство заметило отрасль и будет стимулировать глубокую переработку. При этом ЛПК застрахован от падения цен на нефть — девальвация рубля только увеличивает выручку. Так что, как говорят эксперты, в ближайшие 3–5 лет стабильный рост отрасли точно обеспечен.

Подтягивается и производство мебели. По оценкам Минпромторга, за 2017 год рост составил 8%. Калининградская "Мебель стиль" увеличила обороты на 19,2%, новгородский завод "Икеи" — на 67,3%. А в декабре правительство запретило еще и любые госзакупки у иностранных поставщиков. Так что в 2018 году рост, видимо, только ускорится.

Деньги не проблема?

По словам экспертов, кредит под развитие получить сейчас совсем несложно, если есть активы и хорошие обороты. "У крупных компаний сейчас нет никаких проблем с получением капитала. Им охотно выдают кредиты, причем под маленькие проценты", — говорит старший вице–президент Ленинградской торгово–промышленной палаты Ирина Панченко.

Сами банкиры также позитивно оценивают ситуацию: заемщики берут деньги на инвестиции, а не рефинансируют старые долги. "Поступающие заявки связаны в основном с финансированием новых проектов. Стимулом для развития является, конечно, импортозамещение и наличие государственных программ поддержки бизнеса, в том числе программы субсидирования процентных ставок", — говорит вице–президент, член правления банка "Санкт–Петербург" Вячеслав Ермолин.

Удастся ли вернуть эти кредиты и увеличить выручку, увидим уже в следующем промышленном рейтинге. Аналитики прогнозируют, что конкуренция за места в нем будет высокой.

Никита Ворошилов, начальник отдела маркетинга ПАО "Выборгский судостроительный завод":

“

Главный риск в нашей отрасли — резкая смена законов и правил в судостроении, включая также и отрасли наших заказчиков. К примеру, внезапно возникшие инициативы в распределении квот на вылов краба, из–за чего на верфи была заморожена реализация 10 новых контрактов на краболовные суда. И конечно, санкционные риски, которые потенциально влекут за собой возможные трудности взаимодействия с поставщиками.

Кирилл Кукушкин, руководитель управления рейтингов корпоративного сектора Национального рейтингового агентства:

“

Недавнее введение пошлин на сталь и алюминий не может не сказываться на доходах компаний, другое дело, что наша продукция высококонкурентна и поставки в США остаются рентабельными и при новых пошлинах. Однако на турецком примере видно, что пошлины могут сделать заградительными, и тогда они серьезно отразятся на финансовых результатах компаний, экспортирующих продукцию в США.

Анна Шевелева, директор по развитию ООО "ТД "Балтийский берег":

“

Производители стран Таможенного союза имеют доступ к сырью, которое недоступно российским рыбопереработчикам. Они перерабатывают его и выходят на российский рынок готовой рыбопродукции, вынуждая отечественных производителей уступать свои доли рынка.

Максим Соболев, директор по коммерческой недвижимости АО "ЮИТ Санкт–Петербург" (владеет индустриальным парком Greenstate):

“

Сейчас риски связаны в основном с экономикой в целом и курсовыми колебаниями, которые влияют на себестоимость импортируемой продукции. Более–менее уверенно чувствует себя машиностроение, предприятия этой отрасли наиболее часто обращаются к нам. Не отстают от них производители продуктов питания и по ставщики стройматериалов и услуг.

Неисчерпаемые ресурсы

Экономика Северо–Западного округа растет не только за счет автопрома, но и благодаря внешнеэкономической деятельности и добыче полезных ископаемых.

1. Эффективность труда определяет состояние экономики

Производительность труда

Источник: данные "ДП"

Аналитики издания Market Watch оценили ВВП и производительность труда на душу населения по 36 крупнейшим мировым экономикам. Самым эффективным государством в мире оказался Люксембург — производительность среднего работающего человека там составляет $67,8 в час. На втором месте Норвегия — $52. На третьем — Швейцария — $49,6. Продуктивность труда россиянина, по данным Market Watch, составила $5,6 в час. Причем Россия потеряла две позиции по сравнению с 2016 годом — спустилась на 34–е место, уступив Чили и Польше. Хуже среди развитых стран только Коста–Рика и Мексика. В рейтинге производительности труда Expert Market Россия занимает 32–е место, между Грецией и Латвией.

По данным Росстата, производительность труда в России в 2016 году сократилась на 0,2%. Премьер–министр Дмитрий Медведев говорил, что эффективность труда тормозится низкой конкуренцией в экономике, технологическим отставанием, отсутствием у властей и руководителей компаний знаний для работы в современной экономике. Негативное влияние оказывают нехватка инвестиций и несовершенство законодательства, включая административные барьеры.

2. Экспорт — фактор притока капитала в страну

Лидеры внешнего рынка

Источник: данные "ДП"

Санкции не мешают развиваться торговым отношениям, продажи продукции промышленных компаний Северо–Запада на внешних рынках растут.

Северо–Западный округ в 2017 году смог нарастить выручку от экспорта на 29,3% (и еще на 6% она выросла в первом полугодии 2018 года). Большинство торговых партнеров — отнюдь не страны СНГ, а привычно называемое дальнее зарубежье. В Европе это главным образом Нидерланды (35,9% всех поставок), куда СЗФО отправляет не только нефть, газ, уголь, но также рыбу, медь, никель, черные металлы и древесину, и Германия (5,8% поставок), которая также закупает нефть, газ, уголь и древесину, а еще шины.

Главный азиатский партнер — Китай (7,2% поставок), куда активнее всего поставлялись нефть, газ, уголь, древесина, удобрения, железные руды и — что довольно неожиданно — соевое масло.

Вообще в Китае влюблены в российский пищепром, там уже знают и мороженое от "Петрохолода", и печенье фабрики "Любимый край". Правда, российские бренды там точно так же без всякого стеснения подделывают — сейчас на китайском рынке это серьезная проблема.

Глобально структура экспорта за год практически не изменилась. Топливно–энергетический комплекс по–прежнему преобладает — на его долю приходится почти половина всех поставок за границу (47,1% против 46,9% годом ранее). Поставки металлов и изделий из них — это еще порядка 14%. На лесопромышленный комплекс и продукцию химической промышленности (прежде всего удобрения) остается по 10%.

Менее 10% — это пищевая промышленность Северо–Запада, которая нашла путь к сердцу иностранных потребителей. Ведущие экспортеры СЗФО — "Газпромнефть", "Сургутнефтегаз", "Северсталь", "Илим" — своих данных о внешнеэкономической деятельности не предоставили.

В итоге рейтинг экспортеров "ДП" отражает неполную картину, поскольку составлен на основе данных, присланных самими участниками.

3. Рациональное использование полезных ископаемых

Лидеры среди добывающих компаний

Источник: данные "ДП"

По многим показателям Петербург остается лидером Северо–Запада. Но совершенно точно уступает в добывающей промышленности. Тут первенство остается за суровыми северянами: Республикой Коми (объемы добычи — 301,7 млрд рублей), Ненецким автономным округом (266,7 млрд рублей), а также Мурманской областью (106,1 млрд рублей). Хотя самым денежным направлением остается добыча нефти и газа, СЗФО может похвастаться и редкими ресурсами. Так, на округ приходится более 70% российских запасов апатитов, почти 78% запасов титана, 45% бокситов, а также до 19% алмазов и никеля.

За 2017 год больше всего (на треть) выросла выручка компаний, занимающихся добычей железной руды открытым способом: АО "Карельский окатыш" и АО "Алкон". При этом для Ковдорского горно–обогатительного комбината год был не очень удачным, его результат ухудшился на 9,3%.

Неплохо дела шли и у компаний, добывающих сырую нефть. Средняя цена марки Urals по итогам 2017 года выросла на 27%, составив $53,03 за баррель.

"Традиционно себестоимость добычи железной руды открытым способом дешевле, поэтому рентабельность у таких компаний выше. Кроме того, ослабление рубля оказало позитивное влияние на промышленность и экспортные позиции российских компаний из металлургического сектора. В плюсе оказались и остальные российские экспортеры — из нефтегазового, нефтехимического, металлургического секторов, а также производители удобрений", — объясняет Роман Ткачук, старший аналитик "Альпари".

Денежные маршруты

Главный двигатель развития каждого предприятия — инвестиции. А в условиях невнятного спроса госзаказ обеспечивает не только развитие, но и сбыт произведенной продукции. И поэтому важно, чтобы его получали эффективные компании.

4. Инвестиции — опережающий индикатор экономического развития

Лидеры по инвестициям в собственное развитие

Источник: данные "ДП"

За 2017 год компании Северо–Западного федерального округа вложили в собственное развитие почти 2 трлн рублей (на 4,5% больше, чем годом ранее). И хотя Петербург остается лидером по объему вложенных средств (658 млрд рублей), по динамике он заметно отстает. В Северной столице инвестиции в основной капитал упали на 5,7%.

Активнее всего вкладывали в развитие компании Архангельской области и Ненецкого Автономного округа, где этот показатель вырос сразу на 45%, до 245 млрд рублей.

Cамой инвестиционно активной остается сфера добычи полезных ископаемых, на которую приходится почти половина всех инвестиций. Из обрабатывающих производств деньги на развитие щедро расходуют предприятия лесопромышленного комплекса, например АО "Архангельский ЦБК" и ЗАО "Лесозавод 25". Однако их доля в общем объеме не так высока — согласно местной статистике, порядка 7%.

Похожая ситуация и в Мурманской области (прирост инвестиций за год — 28%, до 110 млрд рублей). Там почти пятая часть всех вложений крупных компаний пришлась на добывающие производства. В числе крупнейших инвесторов — компания "Новатэк", которая создает на западном берегу Кольского залива верфь для строительства заводов по сжижению газа. Планируется и ряд новых проектов, в том числе ветроэлектростанция компании Enel под Териберкой, нефтебаза "Роснефти" в Росляково и новый угольный терминал в Лавне.

Третье место по приросту у Ленобласти (+26%, 338 млрд рублей), но здесь отраслевая структура совсем иная. Инвестиции в добычу хоть и растут, но их доля незначительна. Действительно большие деньги инвесторы вкладывают в логистику и обрабатывающие производства.

Крупнейшие проекты — модернизация производств ООО "Кинеф", АО "Еврохим–СЗ", ООО "Нокиан Тайерс", ООО "Транснефть–Балтика", ООО "ПГ Фосфорит".

В целом одним из наиболее эффективных инструментов для привлечения новых денег в регионы остаются налоговые льготы. И эти меры окупаются. В Мурманской области, например, на 1 рубль предоставленных льгот в бюджет возвращается до 13 рублей.

Подчеркнем, что в рейтинг "ДП" попали только те компании, которые согласились предоставить точные данные по собственным инвестициям.

5. Бенефициары госзаказа — не только друзья госчиновников

Лидеры по госзаказу

Источник: данные "ДП"

В условиях, когда государство занимает все больше места в экономике, госзаказ может стать спасением для целых отраслей.

Чрезмерная, а главное систематическая близость к государственной машине всегда наводит на недобрые подозрения. Взять хотя бы третий номер рейтинга, "Комбинат питания "Конкорд" Евгения Пригожина — предприятие исключительной степени информационной закрытости. Еще не забылись расследования о других победах известного ресторатора, и вот — новая сфера. Теперь петербургское пищевое подразделение "Конкорда" будет кормить несколько десятков российских школ, зарабатывая на этом сотни миллионов рублей. Возможно, это и неплохо. Президенту России, говорят, нравится, как готовит Пригожин…

Вопросы вызывали и гигантские подряды петербургского налогоплательщика — компании "Редсис", которая занимается производством и поставками компьютеров. В свое время фирма очень приглянулась Пенсионному фонду и с тех пор регулярно выигрывает миллиардные заказы его IT–подразделения. В конце 2016 года фирма перешла под контроль кипрского офшора, но это не помешало успешно выходить на аукционы. И ведь тоже не грех, но все предстает иначе на фоне низкой эффективности Пенсионного фонда и разговоров о необходимости повышения пенсионного возраста.

Все это отнюдь не отменяет того факта, что целые отрасли сегодня получают необходимую поддержку именно за счет государственного заказа. Например, фармацевты — для них это возможность вернуть инвестиции, для страны — получить недорогие лекарства. Весь кластер для того и создавался, чтобы российские клиники получили наконец дешевые и качественные российские лекарства, которые закупаются, естественно, по ФЗ–44.

Или еще один традиционный фаворит госзаказа — судостроение. У отрасли очень высокий мультипликативный эффект, так что на каждый рубль, вложенный государством, экономика получает 6 рублей произведенной продукции.

Поэтому главное — обеспечить прозрачность. Тем приятнее, что в 2017 году победителем нашей номинации стала компания максимально публичная и технологичная. Это дает надежду, что госзакупки вполне могут быть стимулом для честного роста, а не синонимом легкого обогащения.

Авторы — Мария Мокейчева, Георгий Вермишев, Борис Мазо, Виктория Медведева, Алексей Дмитриев, Сергей Кормилицын, Екатерина Фомичева, Виктория Бабаева, Татьяна Жданова, Екатерина Голуб.

Авторы — Мария Мокейчева, Георгий Вермишев, Борис Мазо, Виктория Медведева, Алексей Дмитриев, Сергей Кормилицын, Екатерина Фомичева, Виктория Бабаева, Татьяна Жданова, Екатерина Голуб.