Участники российского рынка страхования торговых кредитов в прошлом году собрали премий на сумму 4,5 млрд рублей. Такую оценку "ДП" дали в ЗАО "Кофас Рус Страховая Компания" — российском подразделении международного страховщика Coface. Пять лет назад эксперты этой же компании оценивали российский рынок в 2,7 млрд рублей в год. Кредитное страхование защищает поставщиков от риска неоплаты проданных товаров и оказанных услуг.

Ведущие игроки

Как рассказал "ДП" Владимир Васьков, коммерческий директор ЗАО "Кофас Рус Страховая Компания", темп прироста данного рынка за последние годы составлял в среднем 20%. За последние 3 года рост колебался от 0 до 30% в год. Основные игроки на этом рынке — подразделения международных холдингов Coface, Atradius, Credendo Ingosstrakh, Euler Hermes и российская компания "Согласие". Собственную долю российского рынка Coface оценивает в 20%.

Дарья Яковлева, генеральный директор ООО "СК "Ойлер Гермес Ру" ("дочка" Euler Hermes в России), считает, что сборы по кредитному страхованию в стране составили в прошлом году 4,35 млрд рублей. По ее словам, рост рынка в 2017 году по сравнению с 2016–м составил 24%. В 2016 году рынок вырос по сравнению с 2015–м на 9%. Долю Euler Hermes на местном рынке она оценивает в 24%, а на международном — в 35%.

Есть куда расти

В обеих компаниях отмечают высокий потенциал увеличения рынка кредитного страхования. Дарья Яковлева указывает на то, что в мире доля сборов по кредитному страхованию по отношению к ВВП составляет 0,018%, в Западной Европе она доходит до 0,034%, а в России данный показатель составляет всего 0,002%.

"Спрос на страхование дебиторской задолженности неравномерен и зависит от особенностей сектора экономики, в котором работает компания, — говорит она. — Так, например, высокий спрос на страхование торговых кредитов в этом году на рынке алкогольной продукции, в металлургии, сельском хозяйстве, а также на рынках электроники и бытовой техники, стройматериалов и в фармацевтическом секторе".

Владимир Васьков ожидает продолжения тенденции роста на рынке кредитного страхования в связи с тем, что с конца 2016 года экономика России восстанавливается умеренными темпами. "Восстановление обусловлено ростом цен на нефть и позитивным влиянием этого роста на индекс потребительского доверия и динамику внутреннего спроса, — поясняет он. — Драйвер развития экономики — продолжающееся импортозамещение, распространяющееся понемногу на новые отрасли (машиностроение, легкая промышленность, химическая промышленность)".

Несмотря на повышение ключевой ставки Банком России на прошлой неделе, Владимир Васьков прогнозирует, что Центробанк может продолжить впоследствии постепенное понижение ключевой ставки. Если, конечно, инфляция останется ниже 4%.

"Опасения внушает разрыв между темпами роста зарплат и производительности труда, а также возможное ускорение инфляции, — подчеркивает он. — Рост доходов от продаж нефти может поспособствовать смягчению налоговой политики государства на уровне социальных программ — даже если общественное потребление будет стагнировать. Производственный сектор, сельскохозяйственная, химическая / фармацевтическая, автомобильная промышленность выиграют за счет правильного фокуса на внутренний спрос".

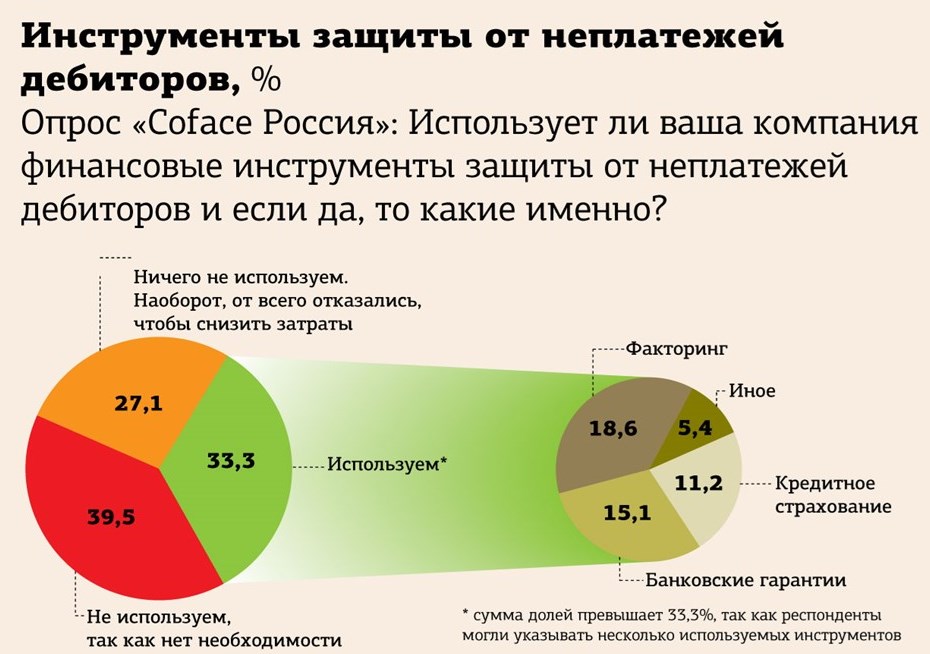

Согласно исследованию Coface, в России только треть компаний использует финансовые инструменты защиты от неплатежей. Кредитным страхованием пользуется 11,2% — меньше, чем факторингом и банковскими гарантиями. Хотя стоимость этих двух инструментов выше. По данным Coface, кредитное страхование обходится поставщикам в среднем не дороже 1,5% защищенной дебиторской задолженности в год. Тогда как банковские гарантии — в 1,5–4%, а факторинг — в 12–15%. Правда, факторы (игроки рынка факторинга) выплачивают поставщику стоимость поставленного товара сразу, а уже после этого дожидаются возврата денег от покупателя. Это добавляет факторингу привлекательности в глазах клиентов, но требует от факторов задействовать в бизнесе большой объем собственных ресурсов.

По данным исследования Ассоциации факторинговых компаний (АФК), совокупный измеряемый факторинговый портфель (измеряемый — значит подсчитанный по анкетам тех российских факторов, которые согласились открыть информацию АФК) по состоянию на 1 июля 2018 года составил 427 млрд рублей. Это на 37% выше, чем на ту же дату 2017 года. На безрегрессный факторинг (продукт, конкурирующий с кредитным страхованием, поскольку при безрегрессном факторинге невыплаченная покупателем фактору сумма не взыскивается потом с поставщика) пришлось 64% измеряемого портфеля рынка.

Доход факторов в виде комиссий и прочих платежей в январе–июне 2018 года составил 16,7 млрд рублей. За 2017 год они заработали 33,7 млрд рублей.

Сдерживающие факторы

Александр Щелканов, руководитель направления регионального развития ЗАО "Кофас Рус Страховая Компания", отметил, что несколько лет назад в качестве факторов, сдерживающих развитие рынка кредитного страхования, специалисты называли невозможность включения страховой премии в себестоимость и невозможность назначать финансирующие банки выгодоприобретателями в страховых полисах. Сейчас обе эти проблемы не являются острыми: страхователи научились относить премии на себестоимость, а банки — включать в договоры со своими клиентами возможность безакцептного списания страховых выплат, поступающих на их счета.

По словам Дарьи Яковлевой, развитие российского рынка кредитного страхования происходит в непростой экономической действительности с влиянием таких факторов, как непрозрачность отчетности, высокие налоговые риски, частая смена юридических лиц, незащищенность кредиторов в судах, сильное влияние государства в ряде отраслей.

"Страховщики постепенно обучают рынок и своих клиентов, все больше компаний соглашаются делиться информацией, проводить аудит своей отчетности, переходить на ведение финансовой отчетности по международным стандартам. У российских компаний появляется постепенное осознание роли страховщиков и вместе с тем улучшается взаимодействие с дебиторами и их платежная дисциплина", — отмечает Дарья Яковлева.

“

Плюс кредитного страхования в том, что страховщик выполняет за нас скоринг: если он говорит, что не будет страховать поставку такому–то покупателю, это значит, что риск такой поставки слишком велик, и мы обычно не заключаем сделку. Я заинтересован в том, чтобы мои конкуренты, а их в стране около 15, тоже пользовались кредитным страхованием. Пока они, насколько мне известно, не страхуют дебиторскую задолженность. И получается, что наша компания несет эти издержки, а они — нет. Если все конкуренты будут страховать свою дебиторскую задолженность, то клиентам не останется ничего другого, как платить вовремя, так как в противном случае отсрочку получить им будет негде.

Евгений Кунин

генеральный директор ООО «ПииппоРус»

“

Мы работаем с 2015 года. Сначала, как любая молодая компания, старались оптимизировать издержки, поэтому вопрос о кредитном страховании не возникал. Сейчас экономическая ситуация подталкивает нас к этому решению, да и оборот компании позволяет. Мы поставляем товар региональным торговым сетям, отправляем его с отсрочкой платежей (минимальная 90 дней) или под реализацию. Рынок монополизируется, крупные федеральные сети усиливают позиции, в итоге наши клиенты — небольшие сети банкротятся и уходят с рынка, ставя под угрозу наш бизнес. Поэтому кредитное страхование нам сейчас необходимо.

Константин Козлов

генеральный директор ООО «Декор трейдинг»