Президент розничной сети DNS Дмитрий Алексеев подтвердил покупку петербургского ретейлера "Кей". Аналитики рынка уверены, что руководству компании повезло вовремя продать бизнес, поскольку ее конкурентов вскоре задавят маркетплейсы.

Основатель сети DNS опубликовал информацию о продаже бизнеса на своей странице в социальной сети Facebook. По его словам, сделка будет закрыта до конца I квартала 2019 года.

"Точные условия и сумму сделки стороны не разглашают", — пишет Дмитрий Алексеев. В комментариях к посту он пояснил, что массового сокращения персонала не предвидится, поскольку "все сотрудники "Кея" полностью подходят" DNS, а "общее количество рабочих мест после перехода магазинов (под контроль DNS) не сократится".

Выживать или продать?

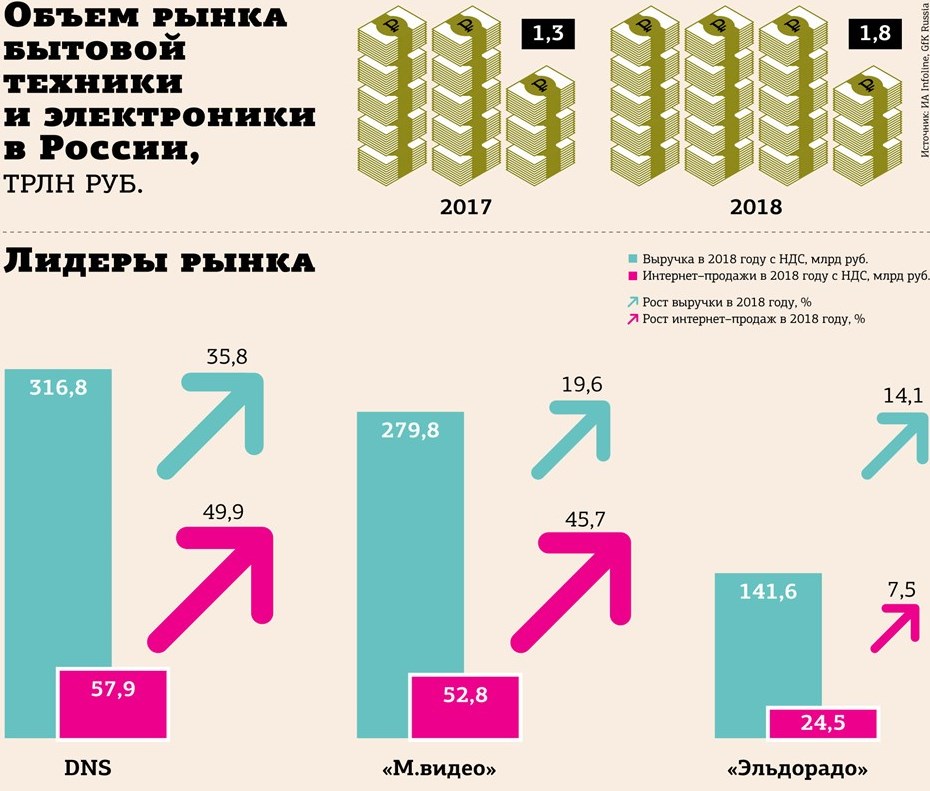

По итогам 2018 года в пятерку лидеров на российском рынке ретейла бытовой техники и электроники входят группа "М.видео — Эльдорадо", DNS, "Ситилинк", "Инвентив" и Holodilnik.ru. Эксперты пока не смогли оценить, сохранил ли "Юлмарт" шестое место в рейтинге.

В 2019 году крупных сделок на этом рынке не ожидается, поскольку наиболее значимые события произошли годом ранее. В апреле 2018 года "М.видео" купила за 45,5 млрд рублей "Эльдорадо". Сделка была вполне ожидаема, поскольку обе компании входили в группу "Сафмар"Михаила Гуцериева.

Вскоре после этого группа "М.видео" завершила сделку по покупке бизнеса Media Markt в России за $470 млн. При этом головная немецкая компания MediaMarktSaturn приобрела 15% акций российского ретейлера за 146 млн евро.

"По сути, консолидация рынка подходит к концу, но не потому, что угас интерес к сделкам, а потому, что покупать уже некого", — с иронией отмечает генеральный директор аналитического агентства INFOLine Иван Федяков.

Маржинальность ретейл–бизнеса обеспечивается высокими оборотами, поэтому наиболее конкурентную цену за товар априори могут предложить крупные ретейлеры. Аналитики подчеркивают, что другим игрокам остается не так много места для маневра.

"Мне кажется, акционеры "Кея" просто не захотели играть по правилам, сложившимся на рынке, поскольку сегодня приходится применять не совсем добросовестные меры, чтобы составить конкуренцию лидерам отрасли. Многие уходят в черную, сокращают издержки за счет, так скажем, налоговой оптимизации", — размышляет Иван Федяков.

Игроки рынка, в свою очередь, рассказывают, что в сложившихся обстоятельствах есть два способа сохранить бизнес, причем взаимоисключающих. С одной стороны, сохранить долю рынка может помочь расширение числа категорий продаваемых товаров (кстати, этой стратегии до закрытия придерживался "Кей"). Другие предприниматели, напротив, рекомендуют занять узкопрофильную нишу, ориентируясь на немногочисленную, но лояльную клиентскую базу. Среди успешных примеров такой бизнес–модели — магазин Re:Store.

"Сейчас рынок немного растет после кризисного падения. Основные тенденции — в охвате новых регионов и новых способов сбыта игроками. Именно с этим и связаны все консолидации", — считает генеральный директор компании Holodilnik.ru Валерий Ковалев.

Смена вектора

В пятерку крупнейших ретейлеров бытовой техники и электроники в России, по оценке агентства INFOLine, входят два онлайн–магазина: "Ситилинк" и Inventive Retail Group (входит в ГК "Ланит", среди активов — магазины Re:Store). Несмотря на то что они сильно уступают по выручке очевидным лидерам рынка, их попадание в рейтинг демонстрирует явно выраженную тенденцию перехода покупателей в интернет.

"Формат офлайн–торговли компьютерной техникой вымирает, — считает директор бизнес–направления "Продукт" сети "Юлмарт" Олег Пчельников. — Предложить в таких точках ассортимент, который удовлетворяет спрос по востребованным категориям, таким как видеокарты, жесткие диски, ноутбуки и принтеры, практически невозможно".

По оценке специалистов "Юлмарта", сегмент e–commerce будет расти на 20–25% ежегодно в течение ближайших 5 лет. При этом заметно растет не общее число интернет–покупателей, а их активность на онлайн–рынке.

Среди прочего в отрасли пока сильно недооценивают потенциал трансграничной торговли, подчеркивают аналитики. "У AliExpress сейчас около 20 млн активных пользователей в России. Для сравнения: в Китае эта компания занимает 80% рынка всего онлайн–ретейла. Если они захотят, им мало что помешает повторить это у нас", — считает Иван Федяков.

Откуда не ждали

Еще одна скрытая угроза — маркетплейсы товаров и услуг. Фактически на рынок онлайн–торговли выходят три компании с прямым или косвенным государственным участием: "Беру" от "Яндекса" и Сбербанка, AliExpress Russia (совместное предприятие "МегаФона", Mail.Ru Group, РФПИ и Alibaba Group) и совместный проект ВТБ с "Магнитом". Свой проект в этой области (Goods) также представила группа "М.видео".

В прошлом году глава Сбербанка Герман Греф заявил, что к 2022 году товарооборот маркетплейса должен составить сумму 500 млрд рублей — это почти половина текущего объема рынка e–commerce. Оборот Goods за июль–сентябрь 2018 года составил 700 млн рублей, при этом совокупные продажи группы "М.видео — Эльдорадо" выросли на 31% по сравнению с 2017 годом и превысили 77 млрд рублей.

"Уже к 2021 году государственная машина задавит остальных игроков онлайн–ретейла, останутся только маркетплейсы. Конкурировать с компаниями, у которых основной KPI — не прибыль, а число установок их приложения, практически невозможно", — уверен генеральный директор ГК "220 Вольт" Алексей Федоров.

По его словам, единственный способ для компаний остаться на плаву — искать узкую нишу и торговать "небиржевыми товарами", например — результатами ручного труда. Учитывая тренд перехода покупателей в интернет, похоже, что маркетплейсы заберут часть клиентов у "физических" ретейлеров.

"Компании "Кей" повезло вовремя уйти с рынка. Ее продажа — одна из последних красивых сделок, когда крупная компания покупает другого игрока. Однако в скором времени конкуренции вовсе не будет, поскольку остальным придется уйти с рынка", — заключает Алексей Федоров.

“

Рыночная конкуренция всегда влечет за собой укрупнение. Это могут быть не только поглощения и слияния, но и разнообразные альянсы и партнерства.

Сейчас рынок принадлежит федеральным компаниям. На мой взгляд, сегодня сконсолидировано около 50% рынка. В дальнейшем, скорее всего, стоит ожидать объединений между онлайн– и офлайн–игроками.

"Ситилинк" за последние несколько лет рассматривал самые разные варианты укрупнения, и пока мы остановились на партнерских отношениях с другими игроками рынка для расширения своего географического присутствия и расширения ассортимента.

Михаил Славинский

Генеральный Директор "Ситилинк"

“

Конкурировать с DNS и «М.видео» в их категории сложно в силу их масштаба. Выживать довольно тяжело, это можно сделать только за счет сугубо нишевого позиционирования.

У нас весь смысл бизнеса в том, что мы очень узко специализируемся на определенной категории товаров. В результате мы получаем конкурентное преимущество по узкому сегменту клиентов.

Например, ходит человек в Re:Store — он и дальше будет в него ходить. Извините, но разницу между «Кей» и DNS увидеть было несколько сложнее.

Может, и за нами консолидация когда–нибудь придет. Но пока никто не приходил. Я считаю, что консолидация уже почти прошла. Она будет идти всюду, даже в онлайне — так работает рынок.

Тихон Смыков

генеральный директор ГК Inventive Retail Group