Акции ПАО "ОКС" подорожали на 8000% менее чем за месяц. Скорее всего, выше цена не будет никогда.

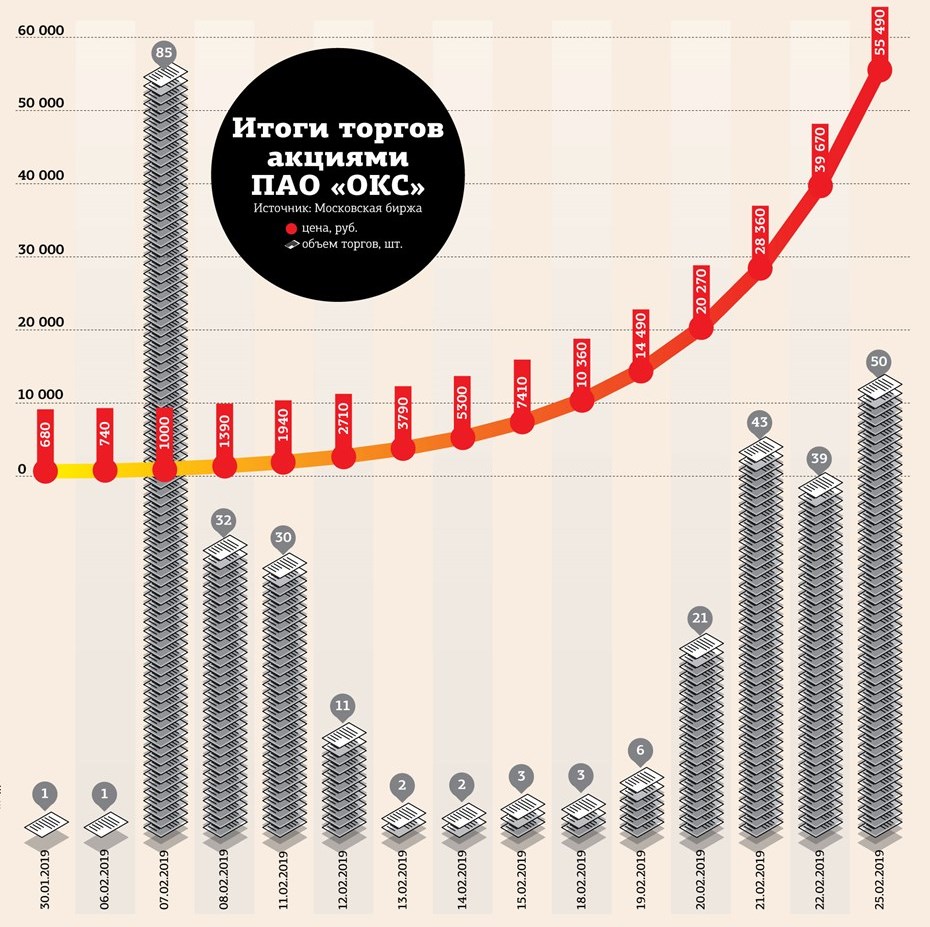

Акции ПАО "Объединенные кредитные системы" (ОКС) еще в конце января 2019 года стоили на Московской бирже не дороже 680 рублей за штуку. Правда, сделки с ними были настолько редкими и мелкими, что судить по ним о том, насколько биржевая цена отражает истинную стоимость бумаг, было невозможно. Часто в течение дня с ними проходила всего одна сделка объемом в 1 акцию.

Тринадцать шагов в небо

Рост акций ОКС стартовал 6 февраля, когда также прошла всего одна сделка с одной бумагой, но уже по цене 740 рублей. А потом началась феерия: не проходило и дня, чтобы бумаги ОКС не дорожали на величину около 40%. Это максимальный дневной шаг цены, установленный биржей. Всего таких шагов бумаги ОКС сделали 13, пока наконец 26 февраля Московская биржа не прекратила сделки с ними в режиме основных торгов. О снятии этого ограничения будет объявлено дополнительно, сказано в сообщении на сайте биржи.

К закрытию торгов 25 февраля цена акций ОКС очутилась на рекордном уровне 55 490 рублей. Капитализация ОКС достигла 1,32 трлн рублей. Таким образом, она вошла в десятку самых дорогих российских компаний, опередив по капитализации таких гигантов, как "Сургутнефтегаз", "АЛРОСА", "Полюс", "Северсталь", НЛМК, ММК, МТС, "МегаФон", "РусАл", ВТБ и "Яндекс".

Основным видом деятельности ОКС являются инвестиции, в том числе покупка и продажа ценных бумаг. В частности, компания владеет 74,99% Абсолют Банка.

Основным акционером ОКС является НПФ "Благосостояние". По данным НПФ, он контролирует 99,02% акций ОКС. В свободном обращении находится менее 1% ценных бумаг компании. Эта информация содержится в обращении НПФ "Благосостояние" к Банку России, распространенном 25 февраля. Там он указывает, что справедливая стоимость акций ОКС на данную дату не превышает 1000 рублей, и просит регулятора "осуществить проверку сделок в целях выявления и пресечения злоупотреблений на организованных торгах в форме манипулирования рынком. В случае выявления нарушений — применить к нарушителю меры воздействия, предусмотренные действующим законодательством, а также признать средневзвешенную и рыночную цену за 1 акцию ПАО "ОКС", установленную на основании указанных сделок, необоснованной и недействительной".

Игрушки авантюристов

Рост или падение котировок какой–либо малоликвидной бумаги на 40% (точнее, на величину, близкую к этой отметке, потому что котировки дискретны) — далеко не редкость на Московской бирже. Такие взлеты и падения котировок отдельных бумаг случаются каждую неделю. Иногда они повторяются несколько раз подряд, но чаще перемежаются коррекциями или периодами менее бурного роста. Нередко в результате котировки вырастают кратно. Но затем почти всегда падают на уровни, близкие к стартовым. Именно поэтому старожилы рынка категорически не рекомендуют новичкам участвовать в подобных "ралли": очень велик риск купить разгоняемую бумагу так дорого, что выйти из нее с прибылью не удастся уже никогда.

Например, в начале февраля 2019 года цена акций ПАО "ТАНТАЛ" стартовала с отметки 60 рублей и за несколько дней доросла до 400 рублей, а потом рухнула до 150.

В середине января началось ралли в акциях Костромской сбытовой компании. За 3 недели эти бумаги подорожали втрое, с 26 до 77 копеек. А затем откатились до 43 копеек.

Осенью 2015 года начался рост акций компании GTL. За несколько месяцев бумаги подскочили в цене в 10 раз, с 4 до 40 копеек. Но потом цена упала в несколько раз. Теперь эти бумаги стоят на Московской бирже около 10 копеек.

В начале 2008 года акции петербургской управляющей компании "Арсагера" меньше чем за месяц подорожали в 22 раза, с 5 до 111 рублей. Затем их цена упала и в следующие 11 лет даже близко не подходила к максимальному уровню. В последние месяцы эти бумаги торгуются в основном в диапазоне между 3 и 4 рублями, изредка подскакивая выше 4.

Резкие взлеты цены наблюдаются только в случае дефицита предложения. К примеру, акции УК "Арсагера" подскочили в 20 с лишним раз после размещения дополнительного выпуска. "В нашем случае это произошло в условиях, когда на бирже был небольшой объем акций, выпущенных после допэмиссии. В течение 3 месяцев вновь выпущенные акции отделены от основного выпуска. Этим дефицитом воспользовались манипуляторы. Наша практика показала, что словесные интервенции о необоснованности роста особого эффекта не дают. Когда выпуски были объединены, цена очень быстро вернулась к экономически обоснованным уровням", — вспоминает Алексей Астапов, заместитель председателя правления УК "Арсагера".

По его наблюдениям, разгон котировок происходит по отработанной схеме: "Обычно всегда есть группа зачинщиков–манипуляторов, которые "рисуют" растущие котировки. Они, как правило, рассчитывают на "самовозбуждение" всевозможных механических и роботизированных торговых систем. Рост котировок привлекает другие механические торговые системы, да и просто авантюристов — любителей половить движения на рынке. В итоге начинается рефлексивный процесс, когда акции растут по причине подключения новых участников, чем привлекают к себе еще больше внимания и новых игроков. В этот момент "зачинщики" сдают свои пакеты. Затем процесс выдыхается, и котировки падают".

Пенсионеры ни при чем

Остается неясным, что помешало НПФ "Благосостояние", вместо того чтобы жаловаться регулятору, просто продать на бирже небольшую часть своего пакета, получив при этом прибыль и сорвав игру манипуляторам. На вопрос "ДП" пресс–служба НПФ ответила: "В сложившейся ситуации фонд считает недопустимым принимать какое–либо участие в имеющих признаки манипулирования рынком действиях третьих лиц и предлагать рынку дополнительные акции по цене, существенно превышающей ту, которую фонд полагает справедливой".

В пресс–службе пояснили, что никакого влияния на размер пенсионных резервов взлет котировок ОКС не окажет, так как, согласно учетной политике НПФ, стоимость акций этой компании определяется на основании оценочного суждения и не зависит от цен, определяемых на организованных торгах. Если бы это было не так, резервы НПФ "Благосостояние" могли бы вырасти более чем в 4 раза — с 0,38 трлн до 1,7 трлн рублей.

“

В последнее время ЦБ РФ так много стал уделять времени букмекерским конторам, а также реформе ОСАГО, что у него физически не хватает времени на фондовый рынок. В этой связи среди неликвидных акций могут проходить различные мошеннические сделки, связанные с отмыванием денег. Акции компании ОКС выросли на тысячи процентов, и такой аномальный рост вызывает подозрение. Когда происходят подобные, на первый взгляд, "необъяснимые" вещи, компании всегда будут стараться скрыть истину, ссылаясь на манипуляции торговых алгоритмических систем или технический сбой.

Гайдар Гасанов

эксперт Международного финансового центра

“

Переход от обоснованного роста котировок к необоснованному — это вопрос субъективный и даже философский. Кто–то может сказать, например, что рост акций "Газпрома" с текущих 150 рублей до его балансовой стоимости 550 будет необоснованным в силу того, что его балансовая стоимость вызывает сомнения. Мы ориентируемся на фундаментальные показатели, в первую очередь прибыль, рентабельность собственного капитала и балансовую стоимость акции, и соотносим эти данные с текущей рыночной стоимостью акций. Например, Amazon и Facebook, по нашему мнению, также можно привести как пример необоснованного роста котировок, только при гораздо большей капитализации. Ну и манипулятивная составляющая в этом процессе распределена среди большего количества участников торгов.

Алексей Астапов

заместитель председателя правления УК "Арсагера"