Сделка по сокращению нефтедобычи между участниками ОПЕК+, по мнению России, себя исчерпала — цена на нефть стабилизирована

Самоограничение в добыче нефти, взятое на себя участниками сделки ОПЕК+, свою роль в стабилизации цен выполнило и, возможно, нуждается в пересмотре. Во всяком случае, члены российского правительства на прошлой неделе намекали, что наша страна не готова бесконечно продлевать сделку по сокращению нефтедобычи. Так, первый вице–премьер, министр финансов РФ Антон Силуанов заявил, что участникам соглашения предстоит определиться, готовы ли они и впредь уступать США долю на глобальном нефтяном рынке. Позже министр энергетики РФ Александр Новак отметил, что пока Россия не определилась, нужно ли продлевать сделку по сокращению нефтедобычи до конца текущего года.

Нефтяной картель ОПЕК и 11 стран, не входящих в эту организацию, в конце года заключили так называемое соглашение ОПЕК+ о сокращении добычи нефти на 1,8 млн баррелей в день. Члены картеля взяли обязательство урезать добычу на 1,2 млн баррелей в сутки (б/с), а остальные страны — на 558 тыс. баррелей, в том числе Россия — на 300 тыс. Впоследствии участники сделки достаточно дисциплинированно выдерживали ее условия, что привело к долгосрочному росту нефтяных котировок.

Сделка в пользу США

Соглашение было заключено на полгода начиная с января 2017–го, но потом несколько раз продлевалось. В июне 2018 года участники сделки ослабили гайки — разрешили себе добывать на 1 млн баррелей в день больше. Но в начале декабря из–за обвала цен на нефть вынуждены были снова ужесточить ограничения. На этот раз сокращение было установлено на первое полугодие 2019 года на уровне 1,2 млн б/с, в том числе 400 тыс. для стран, не входящих в ОПЕК. Россия обязалась снизить добычу на 228 тыс. б/с. Продлевать сделку или нет, ее участники должны решить на заседании в Вене в конце июня.

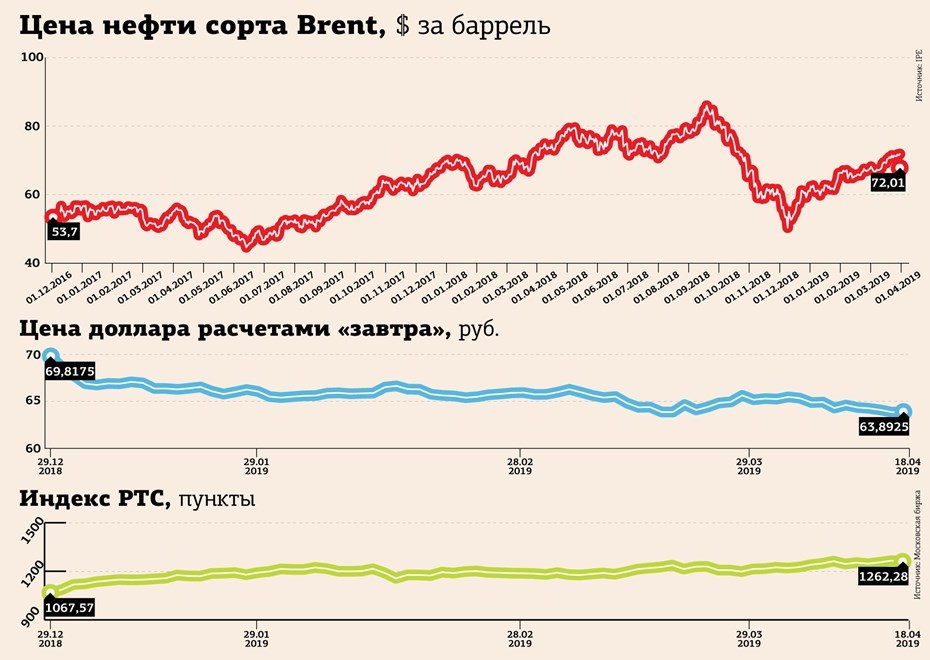

Разумеется, прекращение ограничений может привести к падению цен на нефть. Так и произошло летом прошлого года, после увеличения квот. Но уже в августе рост цен возобновился, и в результате цена барреля нефти Brent достигла максимума за 3 с лишним года, забравшись выше $86 из–за запрета США покупать иранскую нефть. Когда Штаты отложили действие запрета для ряда стран, котировки нефти рухнули более чем в полтора раза, до $50 за баррель, — до уровня, вблизи которого было заключено первое соглашение ОПЕК+. Но после нового соглашения об ограничении добычи за неполных 4 месяца цена барреля Brent поднялась до $72. Впрочем, главными причинами этого взлета были не ограничения на добычу, а скорее снижение поставок из Венесуэлы, ожидания завершения торговой войны между США и Китаем, а также угроза поставкам нефти из Ливии в связи с наступлением Ливийской национальной армии на столицу страны Триполи.

Российские чиновники, вероятно, рассчитывают, что эффект от прекращения сделки ОПЕК+ будет не слишком разрушительным для рыночной конъюнктуры. Цены, конечно, упадут. Возможно, даже до $40 за баррель Brent. Зато это снизит активность производителей сланцевой нефти в США и позволит нашей стране вернуть себе часть потерянной доли рынка.

Американские производители еще в начале 2018 года вывели свою страну на первое место в мире по добыче нефти. По данным Joint Organisations Data Initiative (JODI), в феврале 2019 года США добывали 12 млн б/с, тогда как Россия, занимающая второе место, — лишь 10,7 млн.

Экспорт американской нефти, по расчетам JODI, в феврале достиг 3,033 млн б/с против 1,605 млн б/с в феврале 2018 года. По данным минэнерго США, в 2017 году этот показатель был равен 1,2 млн б/с. Из этой статистики можно сделать вывод, что США получают немалую выгоду от высоких цен на нефть, а американский президент Дональд Трамп, периодически призывающий ОПЕК в "Твиттере" снизить нефтяные цены, потому что США якобы выгодны низкие цены, лукавит.

Словесные интервенции

Эксперты склонны оценивать заявления российских чиновников не как намерение добиться увеличения добычи, а скорее как вербальные попытки замедлить рост нефтяных котировок. Россию вполне устраивают сложившиеся ценовые уровни. При подъеме цены до $80 за баррель возникнет риск ускорения роста добычи в США и последующего обрушения цены. Американские производители от такого сценария если и пострадают, то не сразу: они, как отметил Антон Силуанов, активно хеджируют риски снижения цен с помощью финансовых инструментов.

Судя по поведению рынка, многие его участники отлично понимают, что скорого увеличения добычи ждать не стоит. После заявлений Силуанова и Новака цена нефти осталась вблизи локального максимума $72 за баррель. Курс рубля к доллару США, завершив торги 17 апреля на максимальном уровне в текущем году, 63,845 рубля за доллар, в следующие 2 дня остался вблизи этой отметки. Индекс РТС, также закрыв торги 17 апреля на максимуме с начала года, 1265,51 пункта, не показал значимого отката.

Казна в безопасности

Вполне возможно, что, несмотря на словесные интервенции, цена нефти все же продолжит рост до конца июня и даже поднимется выше октябрьского максимума. Это вынудит участников соглашения ОПЕК+ смягчить ограничения. Последующая коррекция — а рынок нефти склонен к резким колебаниям — может увести нефтяные котировки к $50 за баррель или ниже. По словам Антона Силуанова, это не станет для России катастрофой: благодаря бюджетному правилу, предписывающему направлять в резервы сверхдоходы при нефти дороже $40 за баррель, создана значительная подушка безопасности в виде валюты на бюджетных счетах.

Более того, Минфин так активно набирает долги в рублях, что при возможном сокращении бюджетных доходов из–за провала нефтяных котировок сможет некоторое время покрывать расходы из занятых ранее средств. А рубли на возврат долгов получить позже, продав накопленную сейчас валюту по более высокому курсу. На прошлой неделе, в среду, Минфин продал ОФЗ на 125 млрд рублей, неделей раньше — на 137 млрд, а всего с начала апреля — более 340 млрд, притом что план заимствований на II квартал предусматривает привлечение лишь 600 млрд рублей. Как рассказала на днях Ксения Юдаева, первый заместитель председателя Банка России, нерезиденты вернули в ОФЗ больше половины денег, выведенных с российского рынка с апреля по декабрь 2018 года. Иностранцам сейчас принадлежит 27% всех находящихся в обращении ОФЗ. В прошлом году их доля снизилась с 33 до 24,4%. За I квартал 2019 года приток иностранных денег в ОФЗ составил 272,2 млрд рублей.

Высокий спрос на ОФЗ, в том числе со стороны иностранных инвесторов, служит еще одной причиной для укрепления рубля, кроме дорогой нефти. Это же можно сказать и про российские акции. Если в ближайшие недели не последует суровых санкций со стороны США и нефть не начнет падать, рублю и российским фондовым индексам ничто не помешает обновить достигнутые максимумы.

“

Как обычно, расклад между сомневающимися в продлении сделки ОПЕК+ и теми, кто считает необходимым продолжение ее работы, — примерно 50 на 50. Россия традиционно в лагере тех, кто ищет максимум выгоды для себя и тем самым будоражит и так неспокойный нефтяной сектор. Однако, если Саудовская Аравия будет удерживать курс на продление сделки, Москва с большой долей вероятности и после долгих рассуждений о целесообразности все равно присоединится. У нефти сейчас несколько спекулятивных факторов, которые могут держать цены высокими и способствовать новой волне их повышения. Во–первых, это геополитика с Ливией, Сирией и так далее. Во–вторых, это США, которые в ближайшее время должны сообщить о том, что будут делать со льготами для покупателей иранской нефти, — этот катализатор может быть очень мощным. В–третьих, Венесуэла с ее энергокризисом никуда не делась. Это то, что видно сейчас навскидку. Поэтому нефть может попробовать обновить максимумы в течение следующих нескольких недель в районе $75 за баррель Brent.

Анна Бодрова,

старший аналитик информационно–аналитического центра «Альпари»

“

Насколько я понимаю, решение относительно сделки должно быть принято в ближайшие недели. Конечно, некоторых может удивить, что Россия, если можно так сказать, начала игру на понижение цен на нефть. Но ведь на мировом рынке нефти сложилась ситуация, когда страны ОПЕК и Россия сокращают добычу, а США, пользуясь этим, добычу увеличивают. Они уже стали рекордсменами по добыче нефти, последние данные — 12,1 млн баррелей в сутки. Поэтому ОПЕК и Россия в перспективе могут начать терять доли мирового рынка, чего, естественно, наши власти допустить не хотят. Следовательно, перспективы пролонгации сделки ОПЕК+ очень туманны. Основным драйвером, который толкнул фьючерс на Brent выше $70, стали ливийские события и некоторое улучшение в апреле глобальных макроэкономических показателей. Не думаю, что сейчас есть серьезный потенциал для дальнейшего роста, учитывая неустойчивость мировой экономики и возможное прекращение действий соглашений ОПЕК+. Скорее всего, уже в мае фьючерс может вернуться в диапазон $66–68 за баррель.

Олег Богданов,

ведущий аналитик QBF

“

С января текущего года позитивный сентимент, связанный с надеждами инвесторов на успешное разрешение торгового конфликта между Китаем и США, оказывает серьезную поддержку ценам на нефть. И хотя ОПЕК+ по–прежнему демонстрирует свою приверженность к ограничению добычи черного золота, основным драйвером роста фьючерсных контрактов на нефть остаются сверхпозитивные настроения на биржах Старого Света. На данном этапе локальной историей, стоящей на стороне "быков", является сокращение поставок нефти из таких проблемных регионов, как Иран, Венесуэла и Ливия. И до тех пор, пока фьючерсный контракт на Brent торгуется выше уровня $69 за баррель, он сохраняет потенциал к росту до отметок $73,1 и $74,9.

Сергей Дроздов,

аналитик ГК «ФИНАМ»

“

По нашему мнению, в краткосрочной перспективе вероятность прекращения сделки ОПЕК+ крайне низкая. Во–первых, объем мировых запасов нефти все еще находится на относительно высоких уровнях, поэтому резкие движения ОПЕК+ могут сильно ударить по котировкам цены нефти. Во–вторых, ряд стран — членов соглашения, особенно Венесуэла, и так вряд ли смогут удерживать добычу хотя бы на текущих уровнях, не имеет смысла убирать для них чисто формальную верхнюю планку по добыче. В середине года члены ОПЕК+, скорее всего, договорятся о продлении соглашения до конца 2019–го. Группа сможет сдерживать рост производства нефти путем замещения падающих объемов странами Персидского залива, которые могут себе позволить оперативно наращивать добычу. В конце концов, решение о судьбе соглашения по факту будет приниматься только двумя странами — Саудовской Аравией и Россией, которых текущие цены на нефть вполне устраивают. Вероятно, в ближайшие месяцы увидим еще более высокие цены на нефть. Несмотря на риски по росту спроса на нефть ввиду замедления роста глобальной экономики, мы видим позитивные фундаментальные позиции нефти за счет уменьшения добычи в рамках соглашения ОПЕК+, включая сокращение поставок из находящихся под санкциями Ирана и Венесуэлы. В ближайшей перспективе нефть еще может, вероятно, подрасти до $75–80 за баррель на фоне открывающегося в США автомобильного сезона.

Фелипе Де Ла Роса

портфельный управляющий General Invest

“

Полагаю, что вопрос о продлении сделки в формате ОПЕК+ нашей стране приходится рассматривать в первую очередь с технологической точки зрения. России, например, сложнее сокращать добычу в зимнее время, чем партнерам, поэтому приходится постоянно проводить консультации с нефтяниками и сомневаться в целесообразности продления соглашения. В то же время Саудовская Аравия нацелена на долгосрочное сотрудничество с Россией в рамках ОПЕК+ и, скорее всего, приведет убедительные аргументы, и в случае сохранения такой необходимости сделка будет продлена. На мой взгляд, для того чтобы нефть пошла дальше, к $80 за баррель, должны появиться новые весомые драйверы. Однако дело в том, что в ценах на нефть уже учтены и торговая сделка между США и КНР, и отсрочка в замедлении темпов роста мировой экономики, и события в Венесуэле, Ливии, Иране, а также более серьезное сокращение добычи нефти в Саудовской Аравии в рамках соглашения ОПЕК+. Таким образом, не совсем понятно, что может разогнать нефть в условиях роста запасов нефти и повышения активности буровых вышек в США. Полагаю, что нефть Brent еще какое–то время продержится в границах $70–75 за баррель, но выше вряд ли пойдет.

Анастасия Соснова

аналитик ИК «Фридом Финанс»