Нынешний дивидендный сезон многократно отметился как неожиданно высокими выплатами, так и разочарованиями.

Разумеется, позитивные новости о дивидендах вызывали бурное повышение котировок соответствующих акций на бирже. А негативные — оборачивались обвалами.

Хиты сезона

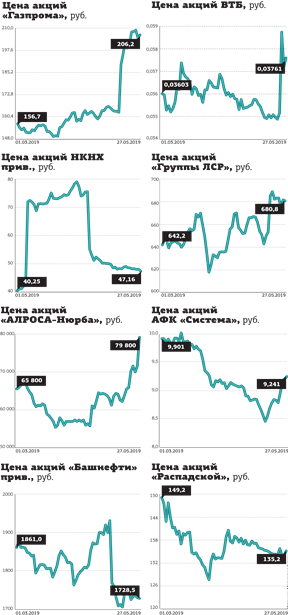

Настоящий взрыв энтузиазма вызвало удвоение дивидендов "Газпрома". 14 мая стало известно, что правление компании предложило выплатить по итогам 2018 года дивиденды в размере 393,2 млрд рублей (27% чистой прибыли по МСФО), или 16,61 рубля на акцию. Эта выплата более чем вдвое превысит дивиденды по итогам 2017 года (8,04 рубля). Через неделю, 21 мая, это предложение одобрил совет директоров "Газпрома", и нет оснований полагать, что собрание акционеров в конце июня изменит размер дивидендов.

Ряд финансовых институтов, например "ВТБ Капитал", JPMorgan, Citi, поспешили поднять рекомендации и целевые ценовые уровни для акций и депозитарных расписок "Газпрома". Но участники рынка и без них стали покупать эти бумаги как в последний раз. Акции "Газпрома" за считаные дни прибавили в цене 30%, подскочив до уровня 212,18 рубля — максимума с июня 2011 года. Компания быстро обогнала по капитализации "ЛУКОЙЛ" и "Роснефть" и поднялась по этому показателю (более 4,8 трлн рублей) на второе место в России после Сбербанка.

За компанию с "Газпромом" подорожала и его "дочка" — "Газпром нефть". Что не удивительно, ведь для увеличения выплат "Газпрому" понадобится изыскать дополнительные средства, а одним из источников таких средств могут стать дивиденды дочерних обществ. Акции "Газпром нефти" за период с 14 по 22 мая выросли в цене на 10%, до 380 рублей.

Еще более впечатляющий прыжок, чем бумаги "Газпрома", совершили акции "Нижнекамскнефтехима" (НКНХ). Обыкновенные и привилегированные бумаги этой компании всего за один день, 11 марта 2019 года, подорожали на 44 и 70% соответственно. Совет директоров НКНХ внезапно рекомендовал направить на выплаты акционерам почти 36,5 млрд рублей, что соответствует 150% чистой прибыли компании за 2018 год по РСБУ. За предыдущие 2 года компания не платила дивидендов, а по итогам 2006–2015 годов дивиденды НКНХ составляли 30% чистой прибыли по РСБУ.

Акции банка ВТБ 23 мая подскочили на 10,1% после того, как стало известно, что ВТБ заложил в стратегию дивиденды за 2019–2022 годы в размере 50% прибыли по МСФО. Банк в 2019 году планирует получить около 200 млрд рублей прибыли, а к 2022 году увеличить этот показатель до 300 млрд рублей. За 2018 год ВТБ направит на дивиденды 15% прибыли по МСФО. По словам главы банка Андрея Костина, это разовое решение, необходимое для выполнения регуляторных требований. За 2017 год банк выплатил дивиденды в размере 73,5 млрд рублей (61% чистой прибыли по МСФО).

Акции "Группы ЛСР" 16 мая выросли на 4,8% на новостях о дивидендах. Накануне вечером стало известно, что совет директоров рекомендовал оставить дивиденды такими же, как в предыдущие годы, — 78 рублей на акцию, тогда как многие эксперты допускали, что дивиденды будут снижены.

Американские депозитарные расписки компании Qiwi начали свое ралли примерно в одно время с "Газпромом", в середине мая. И за несколько дней, как и бумаги газового гиганта, подорожали на 30%, до 1139 рублей (пик 22 мая). Причиной стало то, что Qiwi выпустила сильный квартальный отчет и объявила о возврате к практике выплаты дивидендов. За I квартал 2019 года компания увеличила скорректированную чистую прибыль на 53%, до 1,653 млрд рублей.

Наконец, 27 мая выросли на 10,8% акции ПАО "АЛРОСА–Нюрба". Совет директоров компании рекомендовал собранию акционеров утвердить дивиденды за 2018 год в размере 50% от чистой прибыли. Чистая прибыль за год составила 16,6 млрд рублей.

Большие ожидания ведут к разочарованиям

Однако не только приятные сюрпризы поджидали инвесторов в текущем дивидендном сезоне. Разочаровала компания "Распадская", объявив 22 марта, что не будет выплачивать дивиденды за 2018 год. В этот день акции подешевели на 3,7%. Но они снижались и до этого, потеряв около 10% за месяц. Видимо, часть инвесторов ожидала такого развития событий.

Компания не выплачивает дивиденды начиная с 2011 года, но в последнее время в ее отчетности стали происходить улучшения — на счетах нарастают запасы денег, а долговая нагрузка у "Распадской" низкая.

"Неприятным сюрпризом (по справедливости сказать — не в первый раз) стал отказ от выплаты дивидендов ПАО "Распадская", — отмечает Алексей Калачев, эксперт–аналитик АО "ФИНАМ". — Угольная компания, принадлежащая металлургическому холдингу "Евраз", получила хорошую прибыль. Несколько лет эмитент не платил дивиденды, направляя прибыль на развитие и погашение долга. Но в этом году рынок ожидал, что традиция будет прервана. Ходили упорные слухи, что уж в этом году дивиденды будут, так как компания снизила свою долговую нагрузку, а "Евразу" как раз нужны деньги. На ожидании хороших дивидендов акции "Распадской" росли в цене. Однако вопреки ожиданиям совет директоров ПАО "Распадская" рекомендовал акционерам на общем годовом собрании принять решение не объявлять и не выплачивать дивиденды по итогам 2018 года. Впрочем, одновременно с этой рекомендацией было решено изменить дивидендную политику и выплачивать дивиденды дважды в год, начиная с текущего".

Совет директоров АФК "Система" 1 апреля рекомендовал дивиденды в размере 0,11 рубля на акцию, то есть около 1,2% от текущей биржевой цены этих бумаг. В принципе такая новость не должна была стать большим сюрпризом: компания перегружена долгами из–за выплаты 100 млрд рублей "Роснефти" и "Башнефти" по мировому соглашению после иска двух последних компаний к "Системе" на общую сумму 170,6 млрд рублей. Тем не менее акции "Системы" после этого сообщения ускорили падение, начатое 2 неделями ранее, и за полтора месяца потеряли более 10%.

Бывшая "дочка" "Системы", "Башнефть", тоже не порадовала своих акционеров. 7 мая ее привилегированные акции подешевели на 8,4% после того, как стало известно, что совет директоров компании рекомендовал направить на дивиденды за 2018 год 28,2 млрд рублей из 101,8 млрд рублей чистой прибыли по итогам года. До этого инвесторам казалось, что компания может выделить на дивиденды до 50% чистой прибыли.

Долгосрочные потоки

Лидером по ожидаемой дивидендной доходности сейчас являются привилегированные акции "Сургутнефтегаза". По ним ожидается выплата 7,62 рубля, что составляет 18,8% к цене закрытия торгов 27 мая. Но в следующем году, по прогнозам ряда участников фондового рынка, выплаты на эту акцию упадут кратно. Та же история с акциями НКНХ. Именно поэтому после даты отсечки (закрытия реестра для выплаты дивидендов) эти бумаги подешевели примерно на 40% (см. график).

"С точки зрения долгосрочной дивидендной доходности интересны эмитенты с достаточно предсказуемым денежным потоком, — констатирует Валерий Вайсберг, директор аналитического департамента ИК "РЕГИОН". — К их числу относятся прежде всего нефтяные компании ("ЛУКОЙЛ", "Роснефть", "Татнефть", "Башнефть", "Газпром" — в случае сохранения достигнутого коэффициента выплат), Сбербанк, "АЛРОСА", МТС, "Юнипро", ФСК ЕЭС. Металлургические компании также продолжат выплачивать хорошие дивиденды, однако в связи с началом нового инвестиционного цикла дивидендная доходность их акций может снизиться. Потенциально интересными выглядят розничные сети: X5, "Детский мир", "М.видео", "Магнит".

По оценке Искандера Луцко, главного инвестиционного стратега ITI Capital, промежуточная и итоговая дивидендная доходность за 2019 год повысится по отношению к предыдущему году незначительно — в лучшем случае до 9% с текущих 8,1%. При этом увеличится объем выплат, так как капитализация рынка продолжит прибавлять, и больше компаний, особенно из госсектора, будут наращивать долю выплат от чистой прибыли. Объем дивидендных выплат по итогам 2018 года может составить рекордные 3 трлн рублей, если брать в расчет топ–50 самых ликвидных компаний с листингом на Московской бирже, а также некоторых эмитентов, представленных лишь на зарубежных площадках: "Эталон", "Мать и дитя" и Veon.

"Дивидендная доходность сохранит тенденцию к росту: ожидаемые денежные потоки многих компаний продолжат расти, плюс свою роль сыграет улучшение дивидендных политик, — полагает Валерий Вайсберг. — Одновременно с этим существенное повышение котировок на горизонте 12 месяцев представляется маловероятным (внутри этого периода бумаги, несомненно, могут стоить дороже) из–за ожидаемого общего уменьшения аппетита к риску в 2020 году".

“

Пожалуй, текущий год стал рекордным по числу дивидендных сюрпризов, прежде всего от госкомпаний. Российский фондовый рынок сейчас по дивидендной доходности — один из самых привлекательных в мире со средней дивидендной доходностью 8%. Это стало возможным благодаря прохождению рядом компаний высокого инвестиционного цикла и программам сокращения издержек, что позволило увеличить свободный денежный поток и максимизировать дивидендные выплаты. На позиции госкомпаний в части дивидендов сказалось влияние Минфина РФ, решающего через дивиденды фискальные задачи.

Сергей Суверов

старший аналитик "БКС Премьер"

“

С точки зрения долгосрочной дивидендной доходности наиболее интересны акции металлургов. "Северсталь", ММК, НЛМК платят дивиденды ежеквартально, направляя на эти цели 100% свободного денежного потока. Общий размер дивидендов за год по отношению к средней за этот период стоимости акций обеспечивает дивидендную доходность в пределах 10–12%. К тому же эти акции достаточно быстро восстанавливают свою стоимость после закрытия реестров акционеров. В целом, за исключением роста дивидендных выплат госкомпаниями, мы не ожидаем роста средней дивидендной доходности по итогам этого года из–за замедления роста мировой экономики.

Алексей Калачев

эксперт–аналитик АО "ФИНАМ"