Победителей не будет: все услуги для юрлиц окажутся в одном окне.

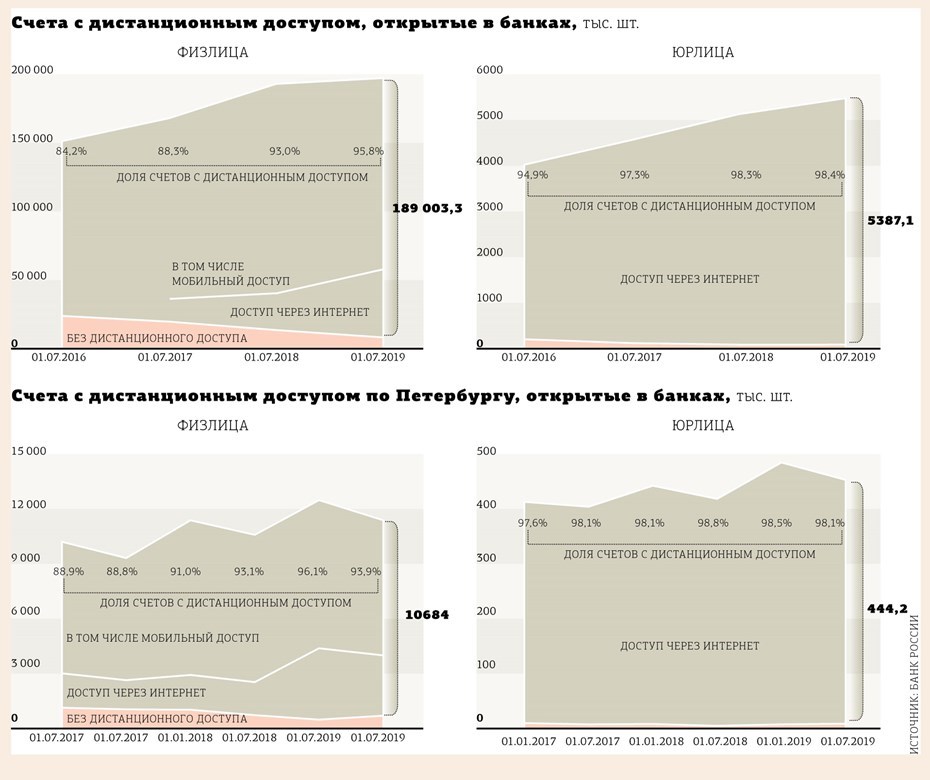

Количество открытых предприятиями расчетных банковских счетов с дистанционным доступом за 5 лет выросло в 1,8 раза, до 5,4 млн штук.

Темп проникновения цифрового взаимодействия с кредитными организациями у корпоративного сектора чуть ниже, чем у розничного: за тот же период физлица увеличили количество счетов вдвое — до 189 млн штук. Из них почти три четверти управляются через мобильные телефоны.

Такие данные содержатся в статистике Национальной платежной системы.

Равнение на розницу

По данным ЦБ РФ, доля банковских услуг, доступных физлицам через дистанционные каналы, выросла с 18% в 2016 году до 68% к середине 2018–го. Предполагается, что по итогам 2019 года эта доля вырастет до 85%.

С юридическими лицами немного сложнее: даже стандартная операция по открытию расчетного счета в обязательном порядке требует визита в банк руководителя компании с печатью.

Из–за цифровизации розничного сектора банки постепенно сокращают территориальную инфраструктуру. За 5 лет количество их офисов в Петербурге сократилось на 26%, с 1465 до 1083. Как только будут найдены решения для полного дистанционного обслуживания юрлиц, темп сокращения отделений ускорится.

В начале апреля текущего года Банк России опубликовал дорожную карту по реализации основных направлений развития финансового рынка на 2019–2021 годы. В ближайшие 3 года для развития конкурентного доступа к инфраструктуре регулятор намерен развивать систему быстрых платежей (СБП), механизм удаленной идентификации с помощью биометрии и проект "Маркетплейс".

Все проекты по цифровизации, которые инициирует Банк России, подразумевают подключение юридических лиц (как минимум индивидуальных предпринимателей и субъектов малого и среднего бизнеса — МСБ) на равных с физлицами.

Для начала им обеспечат расчеты с поставщиками через СБП и биометрию как способ дистанционной идентификации.

Движение в диджитал

По данным исследования KPMG, проведенного весной 2019 года, 86% банков имеют собственную программу цифровой трансформации. "Среди препятствий, которые тормозят развитие процессов по трансформации, банки называют слабое развитие ИТ–инфраструктуры, недостаточность бюджета и низкий уровень грамотности ИТ–сотрудников", — отметила Марианна Данилина, замдиректора практики операционной эффективности KPMG.

В исследовании принимали участие представители топ–100 российских банков. Оставшиеся малые (в основном региональные) банки ждут, когда проекты ЦБ РФ по развитию цифровизации заработают в полную силу. Политика ожидания ведет к перетоку клиентов в те банки, в которых есть собственные цифровые наработки.

"Последние несколько лет банки идут в сторону цифровизации, строя свою работу вокруг экосистем. Перед банком, работающим с предпринимателями, ключевая задача — предложить максимум небанковских услуг, чтобы оптимизировать работу бизнеса в целом, — говорит Андрей Завадских, руководитель виртуального банка "Точка" (совместный проект ФК "Банк Открытие" и КИВИ–Банка). — Банк должен создать экосистему полностью бесшовной, чтобы клиент не задумывался, работает он в данный момент с технологией банка или его партнера".

По словам эксперта, потребителю без разницы, какая именно компания помогает ему выпустить электронную подпись и подписать ею бухгалтерскую отчетность. Ему важно сделать это в режиме одного окна и не отвлекаться при этом от ведения бизнеса.

"Клиент один раз авторизуется в интернет–банке — и перед ним открываются все возможности экосистемы, созданной банком, — описывает Андрей Завадских. — Динамика развития положительная, в попытке закрыть все потребности банки будут постоянно расширять возможности экосистемы и искать новых партнеров".

В качестве успешного примера цифровой платформы банкиры приводят портал госуслуг. На нем физлица могут записаться к врачу, узнать о состоянии лицевого счета в ПФР, оплатить пошлины и штрафы, то есть в одном окне получить множество не связанных между собой услуг в разных организациях. И именно в подобном направлении движется маркетплейс для МСБ.

Михаил Петров, директор по продуктам и инновациям VR_Bank, считает очевидным, что основным барьером для цифровой трансформации является недостаток компетентных кадров и отсутствие действенных стратегий и алгоритмов действий. "Россия пока что новичок в вопросе цифровизации, и 14% банков с отсутствующей цифровизацией — прямое этому доказательство. Глобальный тренд начался всего лишь 2 года назад, когда появилась возможность повсеместно регистрировать электронную подпись, и ушла она не очень далеко: единый онлайн–маркетплейс для всевозможных компаний финансового и юридического сектора станет доступным в России только к 2020 году", — говорит Михаил Петров. По его данным, Россия находится на 17–м месте по доле цифрового сектора в ВВП с показателем 3%, в то время как на первых трех местах с показателями от 8% до 12% расположились Южная Корея, Швеция и Финляндия.

"Отставание сильное, но можно ожидать значительных перемен. Внедрение "пилотов" — важный процесс, который направлен на ликвидацию обозначившегося отставания", — подчеркнул эксперт.

Между лицом и наличными

Цифровизация банковских операций не означает полного и скорого отказа от традиционных платежных средств. Как рассказала на форуме Finopolis 2019 в Сочи председатель Банка России Эльвира Набиуллина, по ее мнению, как бы ни был развит биометрический эквайринг, он будет работать, скорее всего, только локально.

Конечно, удобно, когда вы приходите в магазин и просто берете товары и уходите, не оплачивая их ни картой, ни смартфоном, ни тем более наличными. "Но вы не сможете это сделать, если вы поехали за границу", — полагает Эльвира Набиуллина. По ее словам, использование биометрии в подобных ситуациях будет возможно только тогда, когда страны будут "между собой обмениваться биометрическими данными, что мне очень тяжело представить в нынешних условиях".

В то же время глава ЦБ РФ не согласилась с тезисом, что наличные деньги будут находиться в обороте долго. Эту мысль высказал ранее на том же форуме глава "Ростелекома" Михаил Осеевский.

По мнению Эльвиры Набиуллиной, безопасность безналичных платежей уже превосходит безопасность наличных, не говоря уже об их большем удобстве. А наличные нужны людям в основном либо из–за желания анонимности, либо из–за недоверия к устойчивости финансовых институтов. Но эти соображения постепенно отходят на второй план. "Чем прозрачнее общество, чем там граждане готовы быть более прозрачными и чем общество более прозрачно, тем меньше потребностей избегать налогов, избегать каких–то таких вещей, там больше развиваются безналичные", — заявила глава российского финансового регулятора.