Однако радость может оказаться преждевременной. Ведь среди замороженных изменений наверняка окажутся и полезные для их бизнеса.

О намерениях ЦБ рассказал на прошлой неделе в ходе Уральской конференции Национальной ассоциации участников фондового рынка (НАУФОР) заместитель председателя ЦБ РФ Владимир Чистюхин. По его словам, речь идет о "подморозке" некоторых инициатив, связанных с регулированием и надзором. Причем инициатив, касающихся не только профучастников рынка ценных бумаг, но и в целом финансового рынка.

"Нам очень важно найти время, чтобы оценить, насколько прочна, удобна, эргономична та конструкция, которую мы построили, насколько в ней удобно жить, прежде чем надстраивать новые этажи, расширять на дополнительные секции и т. п. Нам кажется, что накопилась некоторая критическая масса для того, чтобы мы на сегодняшний день попробовали остановиться и посмотреть, что сделали", — сказал Владимир Чистюхин.

По его словам, регулятор хотел бы прежде всего переосмыслить требования по отчетности, возможно — сократить или уменьшить периодичность ее представления. "Мы выпускаем каждый год слишком большое количество нормативных актов. ЦБ выпускает свыше 400 актов в год. Это не только новые акты, но и изменения по всем видам деятельности. Это очень много, — оценил представитель регулятора. — Я считаю, что в наших силах умерить аппетиты".

"Очень хотелось бы, чтобы мы дали друг другу подышать приблизительно в течение 2020 года. В 2021 году посмотрим, что будем реализовывать дальше", — сказал он. В ответ на предложение сделать перерыв побольше Владимир Чистюхин обнадежил: "Можно и побольше. Посмотрим, как пойдет".

Непосильное бремя

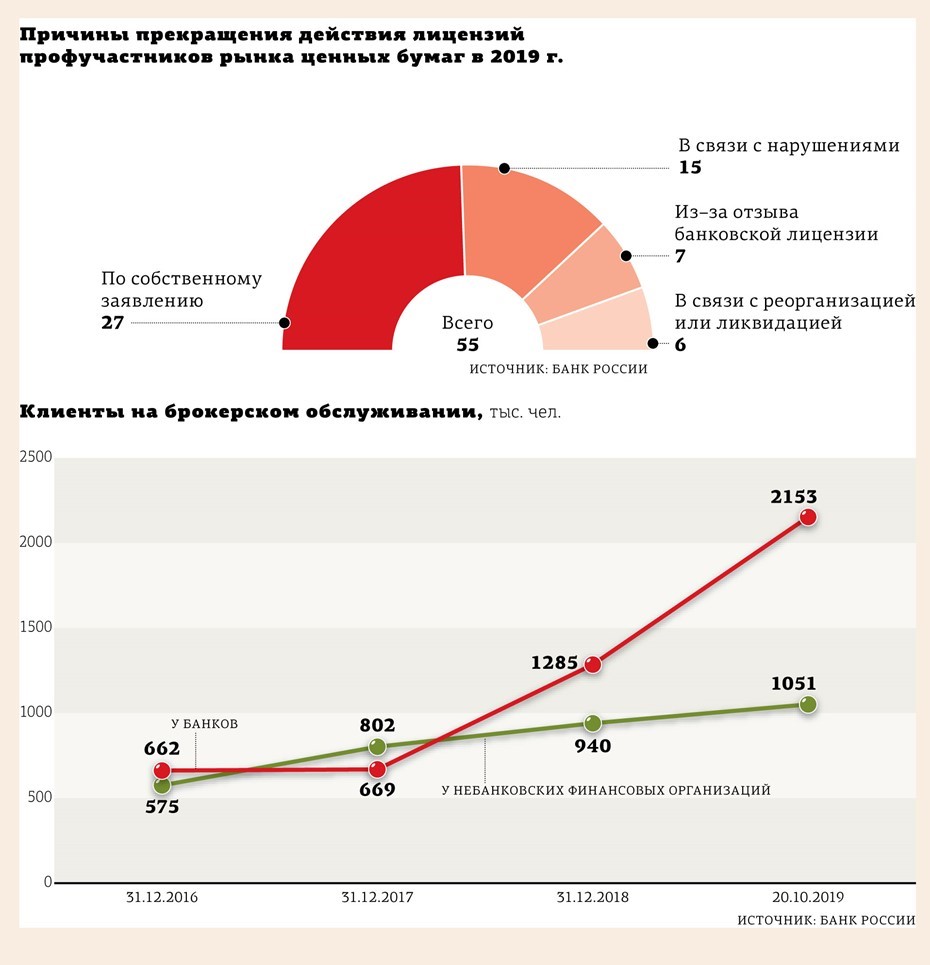

Как рассказал Владимир Чистюхин, с 2015 года по октябрь 2019 года ЦБ РФ аннулировал 636 лицензий профучастников рынка ценных бумаг. При этом в последнее время все больше лицензий компании сдают по собственному желанию. В текущем году это происходило примерно в половине случаев. Как уточнила директор департамента рынка ценных бумаг и товарного рынка Банка России Лариса Селютина, из 55 лицензий, аннулированных регулятором с начала 2019 года, 27 были сданы компаниями добровольно (см. диаграмму).

Одна из главных причин ухода игроков с рынка — жесткое регулирование и надзор. Но она не единственная, уверен Чистюхин. "Можно было бы в упрощенном варианте объяснить это только тем, что возрастает регулятивное и надзорное бремя. Но практика показывает, что далеко не всегда это так, — отметил он. — Речь идет в том числе и об ограниченных возможностях ряда компаний осуществлять инвестиции в обеспечение своих процессов, деятельности, во внедрение новых технологий, создание новых продуктов". Наибольшие проблемы испытывают небольшие компании. Анализ, проведенный Банком России, показал, что в 2019 году медианное значение рентабельности крупных и средних профучастников рынка ценных бумаг превышает 20%, а мелких — составляет порядка 1%.

В то же время именно мелкие и средние компании, по словам Чистюхина, наиболее адаптивны к внедрению новых технологий. Поэтому регулятор продолжит двигаться в сторону пропорционального надзора, чтобы малые участники рынка могли снизить издержки. Правда, для этого им придется "купировать некоторые риски", фактически отказавшись от масштабирования своей деятельности.

Ломают ноги на бегу

Участники рынка все как один приветствовали приостановку "регуляторной горячки". "Заморозка — отличная новость! — воскликнул президент НАУФОР Алексей Тимофеев. — Если это будет правда. Фокус заключается в том, что мы часто не можем, у нас просто нет времени убедиться, что сделанное нами правильно или неправильно. Если темп регулятивных изменений будет снижен, уйдет эта регулятивная горячка, нам всем станет легче. Очень многие просто ломают ноги на бегу, пытаясь привести себя в соответствие очередным требованиям".

Хотя, как выяснилось в ходе дальнейшей дискуссии, ряд инициатив, направленных на благо индустрии, им замораживать не хотелось бы. В какой форме будет найден компромисс, пока не ясно. "Многие могут сказать, что останавливаться не надо, надо создавать все лучшее, отсекая все плохое, — возразил сторонникам избирательного применения регуляторной заморозки Владимир Чистюхин. — Но практика показывает, что ресурс ограничен и мы, постоянно создавая что–то новое, порождаем риски его некачественного использования. Показательна история инвестиционного консультирования, когда идея была очень хорошая, но, когда она воплотилась на практике, возникло большое количество проблем".

Еще одним примером регуляторной горячки стала инициатива Банка России изменить правила категоризации инвесторов, то есть разделения их на две категории неквалифицированных и две — квалифицированных. Она столкнулась с резким неприятием в профессиональном сообществе в связи с опасением резкого сокращения притока инвесторов на биржу, который в последние пару лет обнадеживающе ускорился (см. график). В результате Банк России сначала предложил ввести три категории инвесторов, а затем вовсе оставил в силе текущее разделение на две категории.

Однако идеи сильнее ограничить неквалифицированных инвесторов в выборе инструментов для вложений пока еще обсуждаются, как и планы по усложнению требований к квалифицированным инвесторам.

"В этой дискуссии меня больше всего беспокоит формат обсуждения, — удивился Роман Горюнов, президент ассоциации "НП РТС". — Нам публично пообещали показать закон до того, как его внесут в Госдуму. В результате мы его увидели только в парламенте. С тех пор мы все время в каких–то странных форматах, полуподпольных, его обсуждаем. И это при том, что у нас был многократный опыт, успешный и крайне позитивный, содержательного экспертного обсуждения законов. А теперь к нам приходят и говорят: будет так. И не говорят почему".

Владимир Чистюхин признал, что в случае с законом о квалифицированных инвесторах произошел необъяснимый системный сбой. "Кроме чувства стыда, ничего не испытываю, — посетовал он. — Знаете, как место проклятое. Вроде все на всё настроены, а что–то не так. Действительно, мы по куче не менее сложных тем все нормально обсуждали".

"Рынок, конечно, облегченно вздохнул, узнав о регуляторной заморозке в 2020 году, — рассказала корреспонденту "ДП" Маргарита Бородатова, генеральный директор УК "Доходъ". — Потому что эта гонка новых проектов, их отработка, внедрение в последние 6 лет была очень напряженной. И то, что сегодня рынок, может быть, в спокойном режиме начнет работать, — это очень хорошо. Было бы полезно заморозить продвижение изменений в законе о квалифицированных инвесторах. Сейчас, если ты как физическое лицо квалифицировался по определенным инструментам, больше тебе квалификацию по этим инструментам проходить не нужно. Если ты юридическое лицо, то нужно проходить каждый год. Но предлагается и для физических лиц ввести квалификацию каждые 2 года. Это приведет к дополнительной нагрузке на профучастников. Хорошо, что Банк России отказался вводить четыре категории квалификации инвесторов, даже три. Такие идеи были, но вроде бы пока решено оставить двухступенчатую квалификацию. Рынку и так очень сложно развиваться, и новые ограничения по доступу неквалифицированных инвесторов к различным финансовым инструментам означают торможение рынка".

Владимир Яровой, вице–президент Sberbank SIB, также не видит смысла менять существующую систему квалификации инвесторов. По его словам, не стоит трогать то, что и так нормально функционирует: "Сейчас две категории. Как–то все привыкли к ним, как–то с ними работаем. Особых патологических последствий мы не видим. Заморозка — хороший ответ, пока индустрия набирает обороты". По прогнозу Ярового, в Сбербанке к концу 2019 года будет 1 млн клиентов на брокерском обслуживании, а в следующем году планируется удвоение их количества.