Рынки растут так, как будто им всё равно, кто и когда станет президентом США

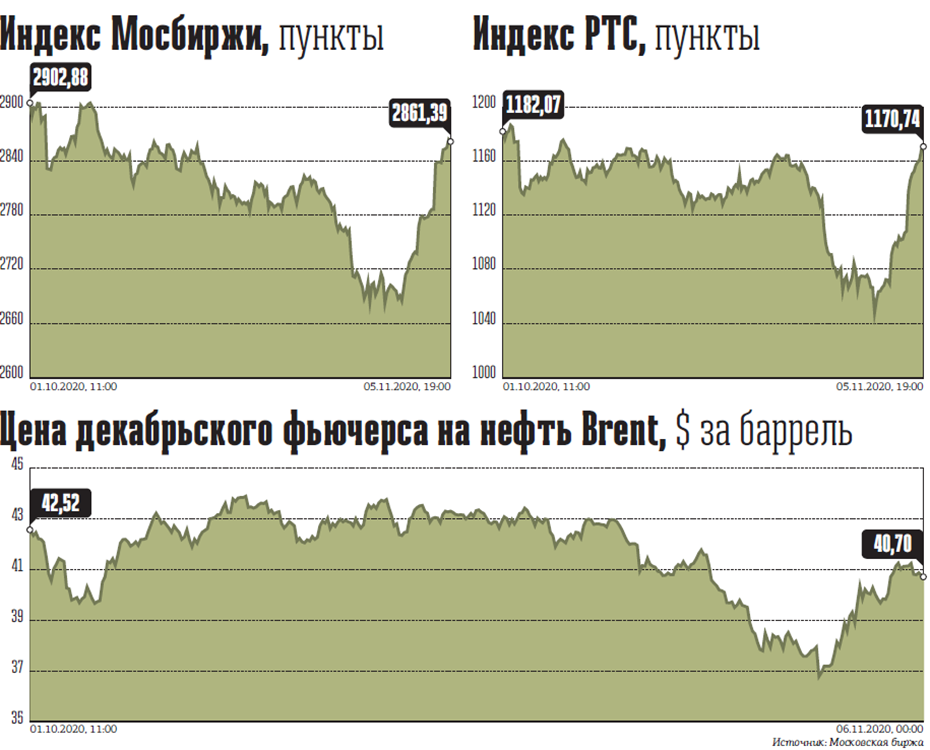

Мощное ралли на сырьевых и фондовых рынках началось за день до американских выборов президента и членов конгресса, которые состоялись во вторник, 3 ноября. И продолжилось после этого дня, хотя до подведения окончательных итогов было ещё далеко. Если взять за точку отсчёта минимумы, достигнутые утром в понедельник, то, например, индекс РТС к вечеру четверга (то есть за неполные три торговых дня) отмахал наверх более 9,5%. Индекс Мосбиржи — на 4,5%. Подобная динамика наблюдалась на большинстве мировых фондовых рынков

Не отставало и сырьё: нефтяные котировки за тот же период подскочили на 13%. Рубль по отношению к доллару укрепился на 4,4%. И это притом, что в президентской гонке в США по мере подсчёта голосов укреплялось лидерство кандидата от демократов Джо Байдена, а его приход прежде считался многими аналитиками неблагоприятным для биржевых активов: он, мол, сразу же повысит налоги на корпорации и снимет санкции с Ирана, что чревато обрушением цен на нефть. А ещё Байден не раз заявлял, что видит в России главного противника США, что заставляет некоторых аналитиков прогнозировать усиление антироссийских санкций.

Рекордное количество заражений и смертей от коронавируса во многих странах заставляет власти ограничивать передвижения людей. Это уменьшает спрос на топливо и давит на котировки нефти. Все эти соображения заставляли рынки падать в последние недели, но в одночасье отошли на второй план.

Лучше ужасный конец

К моменту сдачи этого номера в печать будущий президент США так и не был определён. То есть неизвестность, которая вроде бы должна была пугать инвесторов, сохранялась. Но замечательный праздник жизни на биржах и не думал заканчиваться.

"Время вспомнить: президенты США и лидеры большинства в конгрессе менялись, а биржи росли десятилетиями и при республиканцах, и при демократах, — объясняет Пётр Пушкарёв, шеф–аналитик “ТелеТрейд”. — Трамп установил для компаний рекордно низкие налоги, чтобы и атмосферу бизнеса оживить, да и налогов со временем тогда могло бы собираться больше именно в американской юрисдикции, а не где–то по всему свету. Однако же бизнес–модели международных компаний–гигантов с американскими корнями работали на рост прибыли и на капитализацию бирж и при прежней налоговой системе. “Денежный станок” Федрезерва, если суды признают победу Байдена, продолжит печатать доллары с прежней скоростью, если не ещё быстрее. Без должной заботы о национальных производителях путь этот может быть тупиковым, что рынки уже показывают, одновременно с покупкой акций продавая доллары. Но было Трамп–ралли, может быть и Байден–ралли. А причину для него всегда придумают: новый большой пакет стимулов размером 10% от ВВП, всеобщая вакцинация или просто популистские обещания прекратить торговые войны".

Риск сильного ужесточения антироссийских санкций после прихода Байдена, как считают некоторые эксперты, может быть переоценён. У страха глаза велики, но внешняя политика США на самом деле более последовательна, чем многим представляется, потому что привязана скорее к экономическим интересам, нежели к амбициям политиков.

"Даже приход такого необычного (чтобы не сказать больше) политика, как Дональд Трамп, не привёл к радикальным переменам во внешней политике США. Не будет их и после выборов 2020 года. Большинство ранее сформированных тенденций продолжится и далее", — уверен Сергей Хестанов, советник по макроэкономике гендиректора "Открытие Брокер".

Среди положительных итогов выборов в США ряд экспертов отмечают то, что Байден в случае своей победы будет стеснён в действиях, потому что большинство в сенате остаётся за республиканцами. Это означает, что радикальных изменений ни во внутренней, ни во внешней политике ждать в ближайшие пару лет не стоит.

К другим факторам, поддерживающим энтузиазм покупателей биржевых активов, можно отнести продолжение сверхмягкой монетарной политики мировых центробанков. На прошлой неделе Банк Англии сохранил базовую ставку на уровне 0,1% и увеличил объём программы выкупа гособлигаций с 725 млрд до 875 млрд фунтов.

Банк Японии также объявил о расширении программы количественного смягчения.

Наконец, ФРС США на заседании 3–4 ноября сохранила базовую ставку в диапазоне от 0 до 0,25% годовых и подтвердила, что готова использовать все имеющиеся в её распоряжении инструменты для поддержки экономики США в это сложное время.

Эйфория недолговечна

Большинство опрошенных "ДП" экспертов допускают, что текущая эйфория на биржах может смениться столь же стремительным падением котировок. По их оценкам, рыночная волатильность в ближайшие недели будет высокой.

Причинами для резких движений могут стать и скандал с оспариванием итогов американских выборов, и коронавирусные ограничения, и что–то ещё.

"Политическая нестабильность в США — это пресс для всего мирового фондового рынка. И, по мне, нестабильность сохраняется, — говорит Андрей Хохрин, генеральный директор ООО “ИК “Иволга Капитал”. — Объяснить взрывной рост американских фондовых индексов, потянувший за собой и наши площадки, можно надеждой инвесторов на скорый пакет стимулирования экономики. Если к власти приходит Байден, вероятно введение относительно жёстких карантинных мер, что добавляет вероятности будущему стимулированию. Эти надежды отражаются и в росте драгметаллов. Рубль в моменте выигрывает от таких ожиданий. Но всё–таки мы имеем дело именно с ожиданиями. Резкая смена тенденций может произойти в любой момент".

По мнению эксперта, индекс Мосбиржи встретит окончание года вблизи текущих значений — 2800–2900 пунктов, а индекс РТС поднимется до отметки 1300 пунктов.

“

Любой исход — повод для роста в краткосрочном горизонте. И участники рынка это поняли уже перед выборами. Выиграет Трамп — в целом для бизнеса позитив со стороны налогового бремени и низкие процентные ставки надолго. Байден — новый пакет помощи для экономики может быть принят в ближайшее время. Я допускаю, что рубль завершит год около минимума текущего года, если ситуация на рынке энергоносителей не изменится. А учитывая, как развивается пандемия коронавируса в мире, думаю, мы вполне можем и не увидеть роста на рынке нефти и газа даже в начале зимы. Поэтому диапазон 79–82 рубля за доллар видится вполне возможным. При этом существенного снижения индекса Мосбиржи не ожидаю. Слабый рубль поддержит цены на акции экспортёров. Кроме того, некоторые акции, составляющие основу индекса, сильно недооценены. Но и роста ожидать не приходится: нет причин для рождественского ралли. Боковик с широкой амплитудой, скорее всего, ожидает нас до конца года.

Евгений Коган

президент инвестиционной группы "Московские партнёры"

“

Несмотря на то что подсчёт голосов будет в ближайшее время завершён, неопределённость может сохраниться до конца месяца, что добавит волатильности на всех рынках. Таким образом, текущий рост индексов может легко смениться на противоположную динамику. Поддержку рублю и российскому рынку оказывает восстанавливающаяся нефть. При победе Байдена возможен риск новых санкций, что отразится на курсе рубля. Однако степень влияния данного фактора в настоящий момент не будет значительной. Преобладающим фактором является развитие второй волны коронавируса по миру, так как карантинные меры будут ограничивать спрос на нефть. До конца года курс доллара может колебаться в широком диапазоне 76–81 рубль.

Михаил Бугаев

аналитик QBF