Текущий дивидендный сезон практически окончен. "ДП" спросил экспертов, какие бумаги стоит держать или купить в расчёте на будущие выплаты.

Публичные компании в 2021 году порадовали акционеров приличным ростом дивидендов. Ещё в конце мая Банк России оценивал увеличение совокупного объёма дивидендных выплат российских компаний в 2021 году в 18%, несмотря на то что в 2020–м произошло ухудшение финансовых результатов многих предприятий на фоне последствий пандемии коронавируса. Например, пострадал нефтегазовый сектор. Но зато компании из других отраслей, таких как горнодобывающая и металлургическая, сумели в текущем году нарастить дивиденды рекордными темпами.

Однако эта история уже в прошлом. Реестры для дивидендных выплат по итогам 2020 года закрыты. Некоторые эмитенты, практикующие промежуточные выплаты, успели даже распределить среди акционеров прибыль, полученную в I квартале года текущего, и назвать суммы, которые они получат по итогам II квартала.

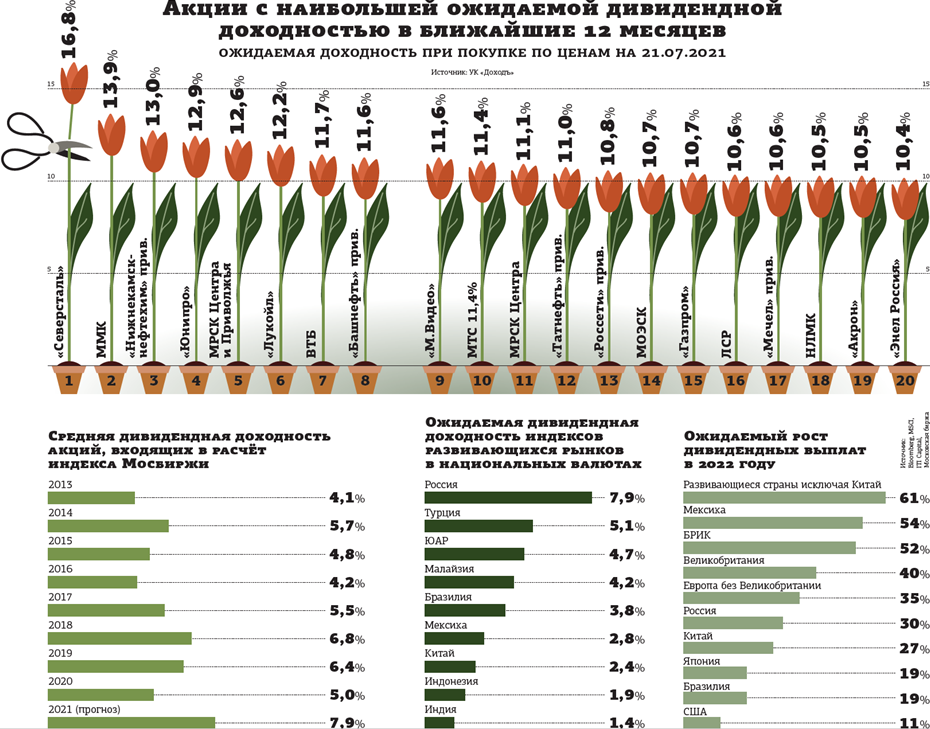

Как прогнозируют в компании ITI Capital, в 2022 году дивиденды российских эмитентов, если считать их в долларах США, превзойдут показатель текущего года на 30%, достигнув $45 млрд. Это в меру оптимистичное предсказание на фоне ожиданий по другим странам (см. диаграмму). Однако в ITI Capital считают, что в текущем году дивиденды в долларах снизились на 24%. Это расхождение с данными ЦБ РФ лишь частично можно объяснить ослаблением российской валюты по отношению к американской. Оставшаяся разница связана, видимо, с некоторым несовпадением подходов к тому, какие компании считать российскими (только зарегистрированные в нашей стране или все, имеющие здесь большую долю активов) и к какому году относить промежуточные выплаты — в котором они начисляются или к следующему.

Заманчивые цели

Так или иначе эксперты ожидают доходности 10% и более в следующие 12 месяцев от десятков российских акций. К примеру, аналитики "Фридом Финанс" относят к таковым "Газпром", "Башнефть" (привилегированные), "Нижнекамскнефтехим", ВТБ, "Мечел" (префы), "Энел Россия", МРСК Центра, "Россети" (обычные и префы), МОЭСК и "Ленэнерго" (префы). "Однако прогнозы дивидендной доходности данных бумаг могут быть пересмотрены под влиянием новой публикуемой их эмитентами статистики", — предупреждают они.

Реабилитируется за провал прошлого года и нефтегазовый сектор. Как полагают аналитики Sber CIB, в 2022 году там дивидендная доходность составит 12%. Такой прогноз они дали ещё в начале мая, но с тех пор котировки в среднем не слишком изменились, даже с учётом сильно выросших "Газпрома" с "Газпром нефтью" и упавших "Башнефти" и "Сургутнефтегаза".

Заметного роста выплат участники рынка ждут от госкомпаний. В середине июня премьер РФ Михаил Мишустин подписал наконец распоряжение о едином нормативе дивидендов для компаний с госучастием в размере не менее 50% скорректированной чистой прибыли.

"Пока ещё рано говорить о величине дивидендов в 2022 году, мы видели отчёты только за I квартал, но уже есть данные, что компании с госучастием увеличат выплаты, — рассуждает Лариса Морозова, частный инвестор, автор телеграм–канала “ДивидендыForever”. — Судя по основным направлениям бюджетной политики на 2022 год, размер дивидендов компаний с госучастием планируется увеличить более чем вдвое по сравнению с 2021–м, с 290 млрд рублей до 754,3 млрд".

Александр Шадрин, руководитель аналитической службы УК "Доходъ", насчитал целых два десятка российских акций с ожидаемой дивидендной доходностью выше 10% в ближайшие 12 месяцев (см. диаграмму).

"Рекордные цены на сталь и газ, а также восстановление нефтяных котировок являются причиной присутствия большого числа металлургов и нефтяников в представленном списке, — поясняет он. — Отметим, что по итогам 2021 года “Газпром” может заплатить рекордные дивиденды в своей истории, в данный момент наш прогноз составляет 29 рубля на акцию. Такая же ситуация по дивидендам “Лукойла” и многих других бумаг. Высокие цены на сырьё и слабый рубль создают столь интересные условия для инвесторов в российских экспортёров".

В лидеры по дивидендной доходности стремятся выбраться даже такие привычные аутсайдеры, как ВТБ. На прошедшем в апреле "Дне инвестора" руководство банка пообещало, что за текущий год ему удастся заработать 250–270 млрд рублей и 310 млрд — за следующий. Причём половину этой прибыли кредитная организация якобы будет готова направить на выплату дивидендов. После появления таких новостей акции ВТБ месяца за полтора подорожали на 40% и большую часть этого прироста сохранили до сих пор.

Подарки и разочарования

Впрочем, о том, что дивидендным прогнозам, как и любым другим, нельзя верить безоговорочно, напоминает довольно длинный перечень приятных и не очень дивидендных сюрпризов от российских эмитентов, который приводит Александр Шадрин. "Разочарованием прошедшего дивидендного сезона можно считать нефтегазовые компании (“Роснефть”, “Татнефть”, “Лукойл”, “Газпром нефть” и “Новатэк”), — перечисляет он. — Однако и тут были приятные сюрпризы — “Газпром” перешёл к норме дивидендных выплат 50% на год ранее запланированного. “Сургутнефтегаз” являлся одним из выигравших от девальвации рубля, что позволило ему заплатить большие дивиденды по префам. В банковской сфере — ВТБ в очередной раз не воплотил в жизнь ожидания о крупных дивидендах по причине нехватки необходимого уровня капитала, и уже теперь по итогам 2021 года опять руководство госбанка заверило, что дивиденды будут хорошими. Сбербанк заплатил на уровне прошлого года, увеличив для этого долю дивидендных выплат в чистой прибыли. Дивиденды банка “Санкт–Петербург”, которые увеличились за прошедший год почти в 1,5 раза относительно предыдущих, можно считать приятной неожиданностью. Среди энергетических компаний одним из разочарований являлось “Юнипро”. Ввиду очередного переноса срока ввода третьего энергоблока Берёзовской ГРЭС компании пришлось сократить размер ранее озвученных дивидендов. Однако с апреля 2021 года энергоблок введён в эксплуатацию, что позволяет с оптимизмом смотреть в дивидендное будущее компании".

Определённым разочарованием эксперт считает и сокращение дивидендов у ГМК "Норильский никель", которое между тем прошло по объективным причинам — крупный штраф за разлив топлива и аварии на предприятиях, приведшие к сокращению производства.

В целом металлурги (ММК, НЛМК и "Северсталь"), до этого переживавшие дно цикла, взлетели на фантастические высоты по финансовым показателям благодаря рекордным ценам на сталь, отмечает Шадрин. А другие экспортёры, в том числе химики ("Фосагро" и "Акрон"), испытывали положительные эффекты сначала от девальвации рубля, а потом от роста цен на их продукцию.

Резкое сокращение дивидендов у префов "Нижнекамскнефтехима", который в данном случае выступает исключением из правила, аналитик объясняет отрицательными курсовыми разницами.

"Среди электросетевых компаний можно выделить две крепкие дивидендные бумаги — МРСК Центра и МРСК Центра и Приволжья, да ещё префы “Ленэнерго”, остальные сетевые собратья либо не выплатили, либо сократили свои дивиденды. Бумаги инвестиционного холдинга АФК “Система” также не блистали в плане дивидендных выплат: ему деньги нужны на новые инвестиции и погашение долга. Продолжение роста дивидендов у его дочерней компании — МТС — подтвердило её статус “дойной коровы”, что не может не радовать акционеров", — заключает Шадрин.

Покупать или подождать

Стандартную дилемму инвестора: входить в привлекательные активы немедля или подождать, пока они подешевеют в результате очередной коррекции, опрошенные "ДП" эксперты советуют решать скорее в пользу первого варианта. Тем более что выплата дивидендов у многих компаний происходит чаще, чем раз в год.

"Начинается пора промежуточных дивидендов, — напоминает Лариса Морозова. — На Московской бирже торгуется 20 акций, по которым в течение последних 4 лет выплачивались промежуточные дивиденды. Среди них “Полиметалл”, “Газпром нефть”, ГМК “Норильский никель”, “Детский мир”, “Лукойл”, ММК, “Северсталь”, НЛМК, “Татнефть”, “Юнипро” и другие. И есть реальная возможность получить дивиденды ещё в этом году".

На днях уже объявила размер дивиденда за II квартал 2021 года "Северсталь" (84,45 рубля). Советы директоров НЛМК и ММК также рекомендовали собраниям акционеров утвердить квартальные дивиденды (13,62 и 3,53 рубля на акцию соответственно).

"Ответ на вопрос о времени вхождения в активы зависит от многих индивидуальных факторов — инвестиционной цели, горизонта инвестиций, отношения к риску, чувствительности к моменту инвестиций (вся сумма инвестируется в один момент или нет) и условий рынка, — констатирует Александр Шадрин. — Дивидендные акции имеют неплохие перспективы в ближайший год в связи с хорошими финансовыми результатами и высокой реальной доходностью с учётом вероятного пика инфляции, поэтому условия рынка мы расцениваем как благоприятные для принятия риска. Более длинный инвестиционный горизонт при этом позволит чувствовать себя более спокойно при неминуемых просадках рынка".

“

Покупка бумаг на инвестиционный горизонт от 1 года обычно оправданна в период дивидендных выплат. Текущая благоприятная конъюнктура в большинстве отраслей способствует пересмотру форвардных оценок компаний в сторону повышения. В перспективе ближайших кварталов будут интересны дивидендные акции, косвенно являющиеся антиинфляционными. В течение нескольких месяцев может сохраняться позитивная динамика котировок сырьевых товаров, по крайней мере до того, когда начнётся явное ужесточение монетарных условий в ведущих экономиках. От сырьевого ралли выиграют добывающая отрасль в целом, секторы металлодобычи и металлообработки (хотя после повышения таможенных пошлин прогноз может быть пересмотрен), драгоценных и цветных металлов, нефтегазовый и нефтехимический. Сектор электроэнергетики может демонстрировать отставание из–за медленной индексации тарифов, однако эмитенты из него традиционно платят щедрые дивиденды.

Евгений Миронюк

аналитик "Фридом Финанс"

“

Среди наиболее привлекательных по дивидендной доходности акций можно отметить "Газпром". Конъюнктура на рынке газа остаётся благоприятной. Рост цен и высокий спрос в Европе позволяют ожидать роста финансовых результатов в 2021 году. Дивидендная доходность по итогам года может превысить 10%. Компания "М.Видео" в начале 2021 года приняла новую дивидендную политику, намереваясь распределять до 100% чистой прибыли по МСФО. Акции сильно скорректировались после SPO, что подняло форвардную дивидендную доходность на грядущие 12 месяцев до уровня 8–13%. "Юнипро" в текущем году собирается направить на дивиденды 18–20 млрд рублей с учётом выплаченных летом 7 млрд. Совокупная дивидендная доходность в этом году может составить 10–11%. "Северсталь" является бенефициаром роста цен на сталь. На фоне благоприятной конъюнктуры дивдоходность за первое полугодие составляет 7%. При сохранении высоких цен на сталь совокупная доходность за весь 2021 год может превысить 15%. МТС за 2020 год увеличили выплаты на фоне сильной динамики финансовых показателей. По итогам 2021 года компания может предложить акционерам около 9% дивдоходности.

Василий Карпунин

начальник управления информационно–аналитического контента "БКС Мир инвестиций"