Фирменные сети местных производителей в Петербурге и Ленобласти выживают с большим трудом. Однако и зайти со своими продуктами в федеральные ретейл–сети удаётся далеко не всем. Есть ли выход из этого замкнутого круга?

Один из самых заметных сельхозпроизводителей Ленинградской области "Лосево" разбирается с серией банкротных исков. В четверг, 9 сентября, Арбитражный суд Санкт–Петербурга и Ленобласти должен был приступить к рассмотрению дела о несостоятельности одного из основных юрлиц компании — ООО "СХП “Лосево”". Однако разбирательство перенесено на начало октября. Иск подан от ООО "Центрплем", которое заявило о долге в 2,9 млн рублей. Ранее этой компании уже удалось взыскать 785 тыс. рублей.

В "Лосево" признают, что задолженность на данный момент имеется, но не считают её критичной и дающей повод говорить о банкротстве. Как сообщили корреспонденту "ДП" в компании, специалисты юридического отдела уже подготовили отзыв и доказательства необоснованности заявления от ООО "Центрплем".

Партнёр юридической фирмы Ru.Courts Илья Кавинский напоминает, что по другому иску, о взыскании крупной задолженности "Лосево" перед Райффайзенбанком, 1 сентября 2021 года было утверждено мировое соглашение. Можно предположить, что договориться с кредитором удастся и в этот раз. Но это не означает решения всех проблем.

"Если процедура наблюдения будет введена, то с учётом количества рассматриваемых сейчас в судах дел, где СХП “Лосево” выступает ответчиком, с большой долей вероятности можно прогнозировать его дальнейшее банкротство и введение конкурсного производства. Заявления о включении в реестр требований кредиторов посыплются одно за другим", — отмечает юрист.

Это не единственная сложная задача, которой предстоит заниматься корпоративным юристам "Лосево". 8 сентября петербургская Межрайонная налоговая инспекция № 23 подала иск о банкротстве ещё одного юридического лица копании — ООО "ТД Лосево — Юг".

Стоит заметить, что за последний год закрылось несколько фирменных магазинов "Лосево". Сейчас в Петербурге и Ленобласти работают всего четыре магазина и две автолавки. Это вдвое меньше, чем в допандемийную эпоху. В пресс–службе "Лосево" "ДП" сообщили, что сейчас идёт процесс реорганизации, в рамках которого акцент делается на ретейл. "На данный момент численность контрагентов уже достигает 240 точек продаж", — уточняют в компании.

Причина и следствие

Генеральный директор Petrova 5 Consulting Марина Петрова отмечает, что в масштабах страны "Лосево" — небольшое предприятие с объёмом переработки молока порядка 20 т в сутки. Но для Ленобласти — по–настоящему знаковое. В последние годы оно демонстрировало стремительные темпы развития.

Независимый консультант по продвижению продовольственной продукции в торговые сети Михаил Лачугин не исключает, что "Лосево" вообще прекратит существование. Он считает, что у них были все возможности стать локальной сетью магазинов, причём сделать это они могли одними из первых.

"Но они сделали ставку на торговые сети, а затем бросились реализовывать множество других проектов: выпускать консервы, выращивать овощи, открывать гастромаркеты. В итоге они теряют место на полках торговых сетей, хотя не так давно были лидерами “фермерской” полки", — поясняет он.

Партнёр агентства M. A. Research Анна Синявская добавляет, что основной бизнес компании — это производство, а не розничная торговля. Молочная отрасль сейчас не в лучшем состоянии. Пандемия усугубила все проблемы, существовавшие ранее, и добавила новых. Себестоимость продукции росла быстрее розничных цен, соответственно, сокращалась прибыль компаний.

Приезжие наступают

Ситуация с "Лосево" хорошо иллюстрирует проблемы всех региональных производителей, которые пытаются развивать фирменную розницу.

Марина Петрова подчёркивает, что развитие фирменной сети подъёмно только для крупных компаний. Но даже у многих из них не все торговые точки являются прибыльными. Было бы логичнее развивать либо интернет–магазины, либо мини–форматы, как это делает, например, "Омолоко" ("Чистая линия"). "Фирменные магазины должны предлагать покупателю нечто уникальное, чего он не сможет получить в федеральных сетях", — говорит Петрова.

При этом эксперты сходятся во мнении, что в Петербурге успешно развиваются фирменные сети иногородних производителей.

"Производители из других регионов более активны в плане открытия фирменных торговых точек, — говорит Анна Синявская. — Крупных ретейлеров небольшой объём закупок не интересует. Либо производителям невыгодно работать с федералами из–за слишком дорогого входа".

Михаил Лачугин отмечает успехи нескольких регионов: Псковская область ("Псковагроинвест"), Республика Коми (птицефабрика "Зеленецкая"), Вологодская область ("Вологодские продукты"). При этом он подчёркивает, что в Петербурге хорошо работают пекарни местных хлебозаводов — "Лавка Пекаря", "ЛюдиЛюбят" и т. д.

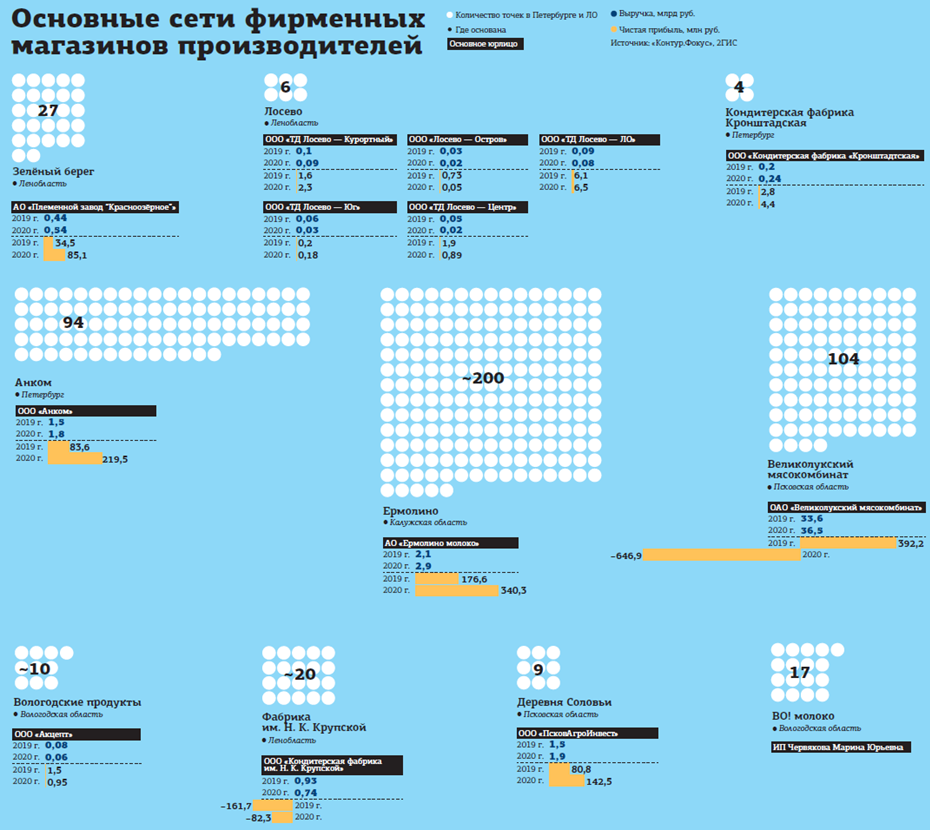

Петербургских производителей среди операторов специализированных сетей мало, в основном это производители СЗФО, дополняет Анна Синявская. Самые крупные — сети кондитерских и мясных магазинов ("Анком", "Великолукский мясокомбинат", "Народный фермер", "Икра и Рыба", "Череповецкий мясокомбинат", фирменная сеть фабрики им. Крупской).

Туманное будущее

И всё же некоторым местным производителям удаётся активно развиваться даже в условиях кризиса. Например, сеть "Зелёный берег" от Приозерского молочного завода уже имеет 27 точек в городе и области. Директор завода Сергей Клёшев рассказал "ДП", что они приняли решение о развитии собственной фирменной сети потому, что испытывали сложности с входом в сети из–за коротких сроков реализации продукции.

"Имея свою сеть, легче распределять непроданные остатки, так как заявки приходят в день перед отгрузкой и приходится планировать производство заранее. Также отсутствуют штрафы за недопоставку товара, и деньги от реализации продукции сразу у тебя на счёте. Нет риска неплатежей", — отмечает он. Инвестиции нужны довольно скромные: в передвижные лавки — 500–600 тыс. рублей, в стационарный магазин площадью 40–50 м2 — около 1,5 млн рублей. Срок возврата инвестиций — 2–5 лет.

Сергей Клёшев уверен: фирменные сети сохранятся на рынке, так как предлагают продукцию, отличную по качеству от той, которая реализуется в федеральном ретейле.

Управляющий партнёр консалтинговой компании Retail4You Сергей Лищук делает более пессимистичный прогноз: такие сети развиваться будут, но экономику глобального процесса не повернуть.

"Рано или поздно на рынке останутся крупные сети, профессиональные игроки, у которых достаточно компетенций работать с полным ассортиментом, логистикой. Фирменные магазины производителей должны кануть в Лету, покупателю это малоинтересно. Ему нужен большой ассортимент, хорошая цена и промо. Покупатель в Петербурге и Москве уже не имеет времени бегать из магазина в магазин, здесь покупая хлеб, там — колбасу", — заключает он.

“

Вопрос с фирменной розницей достаточно сложен. С одной стороны, покупатель готов и хочет приобретать товары от производителя и доверяет таким магазинам больше, с другой стороны, фирменная розница испытывает отток. Это связано с тем, что покупатель хочет закрыть все свои потребности в ежедневной покупке в одном месте. И тут фирменная розница серьёзно проигрывает. Сейчас на рынке есть два варианта решения этой проблемы. Первый — фирменные магазины с расширенным ассортиментом, например "Мяснов" или "Ремит", когда к основной категории добавлены другие, позволяющие закрыть ежедневные потребности. Второй — партнёрские магазины, например "Добрынинский и партнёры", когда несколько магазинов фирменной розницы производителей объединяются на одной площади. Второй формат крайне сложен организационно, поэтому он достаточно мало распространён. Для конкуренции с федеральными сетями малые форматы, в том числе и фирменные магазины, должны становиться специалистами категории, куда покупатель может прийти, купить гарантированно качественный продукт и всё необходимое к этому продукту. Например, мясо, соусы, специи, масла, крупы и что–то дополнительно, чтобы покупка была достаточно полной. Сложность в сбалансированности и отстройке от конкурентов. То, что предлагает такой магазин, не должно быть на полках у соседнего "федерала".

Елена Кучихина

директор компании IdeaSupermarket, вице–президент Ассоциации маркетинга в ретейле

“

Когда мы были маленьким производством, любили экспериментировать. В оптовых поставках ты ограничен упаковкой, логистикой, наценкой сети. А когда у тебя свои пекарни, ты можешь сегодня придумать, а завтра поставить это на витрину. Именно для этого мы открываем шесть заведений до конца года. Планируем потратить 50 млн рублей на развитие сети и окупить инвестиции за 1,5–2,5 года. Розница — это работа с эмоциями. В опте достаточно хорошо печь, правильно считать и качественно довозить, а в рознице нужно создавать настроение своему гостю. Это просто другой бизнес.

Елена Ковтун

соучредитель компании "Слой"

“

В 90% случаев крупные петербургские производители ("Пискарёвский", "Выборжец", "Петрохолод", "Талосто" и др.) реализуют свою продукцию через крупные торговые сети и редко представлены в собственных торговых точках. В последнее время спрос ушёл в категорию товаров "средний", "средний – ". Возможно, потребители хотели бы пользоваться небольшими монобрендовыми магазинами у дома, но в сегодняшних экономических реалиях развитие таких точек затруднено. Производители предпочитают не тратить средства на открытие магазинов, которые с большой вероятностью будут нерентабельны.

Ольга Аткачис

генеральный директор А2 Retail

Одна маленькая, но гордая фирма…

Иван Воронцов

Конкурировать с крупными сетями — дело непростое. Это касается не только продовольственного рынка, но и, скажем, мебельного. Та же IKEA легко выигрывает конкурентную гонку за счёт демпинга. В результате небольшие мастерские разоряются или держатся на грани рентабельности. А пытающиеся попробовать себя на ниве самозанятости столяры сталкиваются с парадоксальной ситуацией, когда набор материалов и фурнитуры уже на стадии закупки стоит дороже, чем готовый стеллаж с непроизносимым названием от шведского гиганта.

Если для предметов интерьера магия "сделано руками и по персональному заказу" как–то работает, то вот с продуктами всё сложнее. Повсеместно декларируемый курс на ЗОЖ и осознанное потребление вступает в жёсткое противоречие с состоянием реальных доходов населения. Которые хоть и показали во II квартале текущего года заметную положительную динамику, но до сих пор не выбрались из ямы 2020–го. До этого, напомним, они несколько лет фактически стояли на месте, и даже срочно принятая Росстатом новая методология расчётов не может сгладить эту картину в сравнительных таблицах. Чтобы покупать кефир в 1,5–2 раза дороже, да ещё и идти за ним в отдельный магазин, нужно действительно серьёзно относиться к качеству продуктов. И быть готовым платить не только деньгами, но и временем.

Производители оказываются в ситуации, когда они должны либо принимать правила игры крупных сетей (себе в убыток), либо пытаться навязать собственные правила потребителю. Но последнее тоже подразумевает дополнительные затраты — на маркетинг. Просто открыть магазин под вывеской "Фермерское мясо" недостаточно.

Некоторые действуют по принципу "чтобы победить корпорации, нужно самому стать корпорацией". Несложно заметить, что среди лидеров фирменных сетей либо гиганты, представленные во многих регионах и активно продающие франшизу (Великолукский мясокомбинат, "Ермолино"), либо те, кто своевременно продал контрольный пакет китам рынка. Например, знаменитая Кондитерская фабрика им Н. К. Крупской, которая вот уже 7 лет принадлежит АО "Славянка–Люкс", базирующемуся в Старом Осколе. Финансовые показатели головной организации вполне впечатляют: 1,7 млрд рублей чистой прибыли в 2019 году, 2,6 млрд —в 2020–м. А вот у самой фабрики им. Крупской дела куда печальнее: последние 3 года подряд она не вылезает из убытков (161,7 млн в 2019 году, 82,3 млн в 2020–м). Тем не менее фирменные магазины продолжают открываться (в апреле 2020–го новая точка появилась на Невском). Не факт, что это удалось бы, сохрани предприятие самостоятельность. Быть гордыми, маленькими, зато независимыми — в наше время роскошь. Впрочем, это верно не только для торговли.