Традиционного для осени восстановления деловой активности в текущем году впервые не произошло. Банки начинают готовиться к окончанию периода двузначного роста прибыли.

По итогам сентября чистая прибыль банковского сектора оказалась на 20% ниже показателей августа. В первый осенний месяц кредитные организации заработали 196 млрд рублей против 244 млрд за последний месяц лета. В годовом выражении банки пока продолжают бить рекорды: чистая прибыль за 9 месяцев 2021 года в сравнении с аналогичным прошлогодним периодом выросла почти в 1,7 раза.

Занимательная арифметика

По оценке Банка России, в январе–сентябре 2021 года банки РФ заработали 1,84 трлн рублей чистой прибыли, что на 65% больше, чем за аналогичный период прошлого года. И на 14% больше, чем за весь 2020 год.

В сентябре Эльвира Набиуллина, глава ЦБ РФ, заявила, что по итогам текущего года она ожидает от банковского сектора очередной рекордной прибыли. Её могут обеспечить рост деловой активности и низкие расходы кредитных организаций на резервы. Как ранее писал "ДП" (см. №18 от 12.02.2021), вопреки (или благодаря) коронавирусным ограничениям банковская система РФ по итогам 2020 года заработала 1,61 трлн рублей, что всего лишь на 6% меньше рекордного 2019–го, когда она отчиталась о 1,72 трлн рублей чистой прибыли.

Сентябрьское сокращение показателя по отношению к августу на 50 млрд рублей в ЦБ РФ объяснили в том числе отрицательной переоценкой ценных бумаг, в основном ОФЗ, которую банки провели на фоне роста ключевой ставки. По данным регулятора, отрицательная корректировка портфеля в денежном выражении составила около 14 млрд рублей, что, как отмечается в обзоре, "не столь несущественно". Других пояснений, почему после традиционного старта нового делового сезона банки заработали меньше, чем за отпускной август, регулятор не даёт, но сохраняет позитивный настрой.

Банк России публикует данные с задержкой в один месяц. Таким образом, оценить влияние ноябрьского локдауна на банковскую систему получится уже только после Нового года. Несмотря на отмену надзорных послаблений в розничном кредитовании, большинству участников рынка очевидно, что текущий год станет самым успешным для всей отрасли, особенно для отдельных её представителей. Ставки по кредитам стали расти, а вливания государственных денег в виде безвозмездной помощи населению или через субсидирование займов гарантируют дальнейший прирост прибыли.

"Рекордные абсолютные объёмы чистой прибыли аккумулированы в результате значительно меньших начислений резервов на возможные потери по сравнению с прошлым годом, а также, в ещё большей степени, за счёт возросшей базы процентного дохода в части ипотечных и потребительских кредитов", — поясняют в "Эксперт РА".

По оценкам аналитиков, по итогам 2021 года банковский сектор с высокой вероятностью выйдет на чистую прибыль свыше 2,2 трлн рублей, однако в октябре–декабре и в течение 2022 года динамика финансового результата замедлится.

Стоп–фактор для роста

Объёмы розничного кредитования, по данным ЦБ РФ, с начала текущего года по сентябрь в целом по стране увеличились на 40% по сравнению с 9 месяцами 2020 года и на 50% — с аналогичным периодом 2019–го. В Петербурге прирост выданных ипотечных и потребительских кредитов по отношению к 9 месяцам 2020 и 2019 годов составил 42% и 48% соответственно.

Цикл смягчения денежно–кредитной политики регулятора стартовал летом 2019 года, когда последовательное понижение ключевой ставки привело к снижению стоимости кредитов (с 15,1% годовых в рублях по розничным кредитам до 1 года без учёта Сбербанка в январе 2019–го до 12,6% в январе 2021–го).

С февраля политика ЦБ РФ ужесточилась, кредитные ставки стали повышаться вслед за ключевой. К сентябрю по сравнению с началом года они выросли на 13,6% годовых.

Динамику рынка кредитования ЦБ РФ ставит на второе место по степени влияния на рост чистой прибыли. На первом в обзоре регулятора оказались сдержанные расходы на резервы (банки перечислили по ним в 3 раза меньше, чем за 9 месяцев 2020 года). "Также поддержали прибыль чистые процентные и комиссионные доходы, которые за 9 месяцев 2021 года на фоне активного кредитования выросли на 15% и 23% соответственно", — подчёркивают в Банке России.

Как полагают в "Эксперт РА", затруднить рост банковской прибыли могут новые регуляторные ограничения, которые вводятся для того, чтобы не допустить появления "кредитного пузыря".

ЦБ РФ в апреле и июле текущего года уже отменял послабления для банков, введённые в прошлом году: тогда кредиторам было разрешено не создавать резервы по отдельным категориям ссуд, также для них временно были снижены надбавки к коэффициентам риска при превышении предельно допустимой долговой нагрузки заёмщиков. Сейчас рынок ждёт анонсированного регулятором повышения надбавок и новых ужесточений.

"Замедление темпов роста может произойти из–за охлаждения рынка, в том числе в форме прямых количественных ограничений выдач, целесообразность этого шага обусловлена ростом уровня закредитованности населения в 2021 году", — говорится в сообщении рейтингового агентства.

Другим стоп–фактором, сдерживающим прибыль, может стать невозможность компенсировать подорожавшее фондирование из–за роста ставок по депозитам дальнейшим повышением ставок по кредитам: череда регуляторных ограничений в рознице и общее сокращение доходов населения и так сужают круг потенциальных заёмщиков.

Увлечение банкиров кредитованием может сыграть с ними плохую шутку: в просроченные долги стали переходить займы, оформленные или реструктурированные в 2020–2021 годах. Ускорение процесса приведёт к резкому росту объёмов резервирования, которое и сократит показатели прибыли.

По прогнозам БКИ "Эквифакс", по итогам текущего года количество проблемных розничных кредитов достигнет 7,5 млн, увеличившись за год на 8% против 6%–ного прироста по итогам прошлого, гораздо более кризисного в финансовом плане, года.

Эксперты уже видят тревожные сигналы. "Просрочка обновляет рекорды от месяца к месяцу и приближается к 1 трлн рублей, — отмечают в “Эквифаксе”. — На начало октября объём просроченной задолженности уже достиг 970 млрд рублей, что является абсолютным рекордом. Рост с начала года — 9,2%".

Местные данные

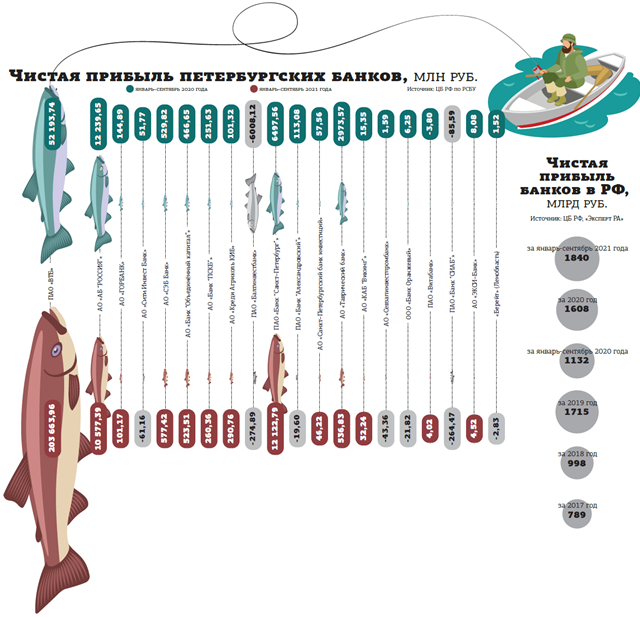

Как посчитал "ДП", совокупная чистая прибыль 19 петербургских и одной кредитной организации из Ленобласти в годовом выражении также показала рекордный прирост, увеличившись в 3,3 раза, до 228 млрд рублей (без учёта показателей двух лишившихся лицензий в текущем году Заубер–банка и Энергомашбанка, чей совокупный финансовый результат на 1 октября 2020 года достигал 0,5 млрд рублей).

Лидерами по росту чистой прибыли стали ВТБ (нарастил в 3,9 раза, до 204 млрд рублей), "Креди Агриколь" (в 2,9 раза, до 207 млн) и банк "Санкт–Петербург" (в 1,9 раза, до 12 млрд рублей).

Без данных ВТБ (размер его прибыли эквивалентен 89% совокупного результата всех местных кредитных организаций), остальные региональные игроки нарастили финансовые успехи в 1,4 раза, до 24 млрд рублей. А с учётом ВТБ в январе–сентябре местные банкиры заработали в 2,7 раза больше, чем за весь 2020 год, и на 20%, чем за 12 месяцев 2019 года.

Банки неохотно поясняют причины собственных успехов, ограничиваясь сухими цифрами: у ВТБ чистые процентные доходы выросли на 28%, у "Санкт–Петербурга" — на 14%. Схожими темпами растут и комиссионные доходы (27% и 24% соответственно). Обе кредитные организации отмечают, что существенно сократили объёмы резервирования, что косвенно и повлияло на прирост прибыли. Представители ряда других банков отказались от комментариев.

На фоне успешных конкурентов число убыточных петербургских кредитных организаций увеличилось в 2 раза: с трёх до шести на 1 октября 2021–го.

По данным ЦБ РФ, к октябрю доля убыточных банков в РФ достигла 35% (с отрицательным результатом три квартала закончили 129 банков из 373). В городе доля неудачников приблизилась к общероссийскому показателю, достигнув 32%.

Убытки вместо прибыли показали банки "Александровский", "Оранжевый", Сити инвест банк и сменивший в текущем году собственников и анонсировавший переезд в другой регион Севзапинвестпромбанк.

Отрицательную динамику чистой прибыли показали пять кредитных организаций: Экси–банк, "Таврический", Горбанк, "Россия" и Санкт–Петербургский банк инвестиций. В традиционных убытках живут санируемый Балтинвестбанк и тоже поменявший акционеров банк СИАБ.

У каждой кредитной организации своя собственная причина сокращения прибыли или получения убытков.

"Причиной убытка является отрицательная переоценка недвижимости, которая отражена в апреле и марте текущего года на совокупную сумму 264,9 млн рублей, — пояснила Галина Ванчикова, президент–председатель правления банка СИАБ. — Без учёта данной переоценки по итогам трёх кварталов текущего года по сравнению с аналогичным периодом прошлого финансовый результат показал положительную динамику и составил минус 4,6 млн рублей".

Банкам придётся сильно постараться, чтобы сохранить позитивное настроение регулятора. Обеспечить рекордную прибыль после сентябрьского снижения на фоне ускорения инфляции и сокращения корпоративного кредитования будет нелегко.

“

Последние 2 месяца в банковском секторе России наблюдается интересная ситуация: чистая прибыль банков за август 2021 года составила рекордные 244 млрд рублей, что связано с продолжающимся ростом бизнеса и низкими отчислениями в резервы на фоне восстановления экономики. Результаты давали надежды на продолжение ежемесячного прироста прибыли банковского сектора (как и было ранее, например, в прошлом году — в сентябре 2020–го кредитные организации заработали около 200 млрд рублей, что оказалось лучше результата августа почти на 16%). Однако действия Банка России по повышению ключевой ставки привели к снижению прибыли банковского сектора в сентябре 2021 года на 20%, что в том числе связано с отрицательной переоценкой ценных бумаг, в основном облигаций федерального займа.

Владимир Прибыткин

председатель совета директоров банка ПСКБ

“

По итогам текущего года мы получим сопоставимые с прошлым периодом финансовые результаты по чистой прибыли. Пока прогнозируем, что выйдем в ноль или с незначительным плюсом. Ежемесячные показатели могут колебаться: мы малый банк, и при выдаче новых кредитов создание резервов по ним влияет на финансовый результат. Отсюда и убыток на 1 октября, который сложился из–за отчислений в резервы. На нас тренд на повышение ключевой ставки Банком России, начало которому положено в феврале, сказывается позитивно: мы не работаем в рознице и не привлекаем депозиты от физлиц. Наши пассивы — это средства корпоративных клиентов. Остатки мы традиционно размещаем в ЦБ РФ. И если ранее этот финансовый инструмент обеспечивал нам доходность 3–4% годовых, то сейчас мы можем размещать уже под 6% годовых. Стали мы смотреть и на рынок облигаций федерального займа, ОФЗ, на котором доходность может быть ещё выше, до 8% годовых. У любой кредитной организации есть свои обязательные и постоянные расходы. В нашем банке их доля в общих затратах существенна. И, чтобы показать ощутимый прирост прибыли, нам нужно или начать сокращать то, от чего отказаться невозможно. Или начать трудиться над повышением доходности банковских операций. Сейчас мы ведём работу над внедрением новых инструментов и занимаемся поиском дополнительных источников дохода, которые должны увеличить рентабельность банка, а также привлекаем сторонних новых клиентов.

Алексей Трушкин

председатель правления банка "Берейт"