Небывалый обвал российских акций в "чёрный четверг" на следующий день сменился отскоком. Но радоваться рано.

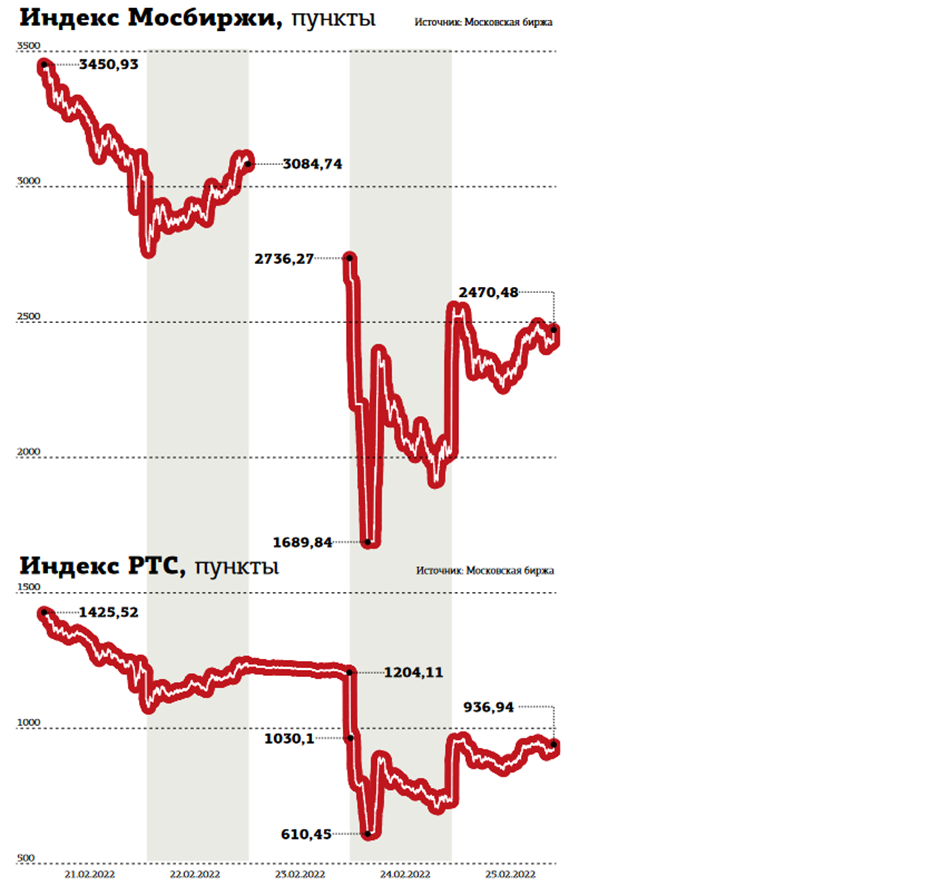

Относительное снижение российских фондовых индексов 24 февраля 2022 года стало крупнейшим за всю историю. Индекс Мосбиржи по итогам основной сессии, на 18:50 московского времени, обвалился на 33,28%, индекс РТС — на 39,44%. По итогам расширенной торговой сессии, которая заканчивается в 23:50, индекс Мосбиржи отвоевал несколько процентов и закрылся просадкой на 26,23%. Рынок акций отыгрывал неожиданное начало военной операции российских войск на Украине. Финансисты всего мира восприняли это как вторжение РФ в соседнюю страну и в ожидании суровых санкций против российских компаний распродавали акции. К ним присоединились и российские инвесторы, многие из которых покупали акции на кредитное плечо. Они получили маржин–колл — требование брокера довнести деньги для обеспечения имеющихся позиций или сократить эти позиции, невзирая на размер убытков. На продажах таких инвесторов многие акции в течение торгов 24 февраля проваливались более чем на 50%. Максимальное снижение индекса Мосбиржи в течение дня превышало 45%.

Торги с перерывами

Торги на российских биржах неоднократно прерывались. К тому же многие клиенты мобильных брокерских приложений жаловались на сбои в их работе. Всё это только добавляло участникам торгов нервозности.

Вскоре после открытия сделки по многим бумагам на Московской бирже прекратились из–за того, что они достигли пределов дневного падения. Заявки с более низкими ценами торговая система не принимала, а на предельных ценах отсутствовали покупатели. Для продолжения торгов бирже пришлось передвигать эти границы вниз.

Около 08:00 Московская биржа приостановила торги, а вслед за ней, с 08:10, то же самое сделала и СПБ Биржа, где торгуются в основном иностранные ценные бумаги. Причём последние не испытывали столь же масштабного снижения, как российские акции.

С 10:00 Московская биржа возобновила торги, но ей пришлось включать режим дискретных аукционов. Эти аукционы по регламенту торговой площадки проводятся для всех акций и депозитарных расписок в случае отклонения индекса Мосбиржи на 15% в ту или иную сторону от закрытия основной сессии предыдущего торгового дня. Общее время проведения каждой серии дискретного аукциона — 30 минут, каждая серия состоит из трёх дискретных аукционов длительностью до 10 минут каждый. Во время аукциона участники торгов только выставляют заявки на покупку и продажу, а в конце биржа определяет цену, устраивающую максимальное количество покупателей и продавцов, устанавливает единую цену для всех сделок и удовлетворяет встречные заявки по этой цене.

Также утром 24 февраля Банк России временно запретил короткие продажи, лишив спекулянтов возможности играть на понижение, продавая акции, взятые в долг у брокера.

СПБ Биржа возобновила торги только в 12:30, да и то в режимах переговорных сделок. Полностью торги были возобновлены только в 17:00.

На следующий день, 25 февраля, Московская биржа отменила утреннюю торговую сессию, проходящую с 7:00 до 10:00. И сообщила, что сегодня, 28 февраля, утренней сессии не будет тоже.

СПБ Биржа начала торги 25 февраля только в 17:00, за полчаса до открытия торгов в США. И в то же время запретила с 17:00 торги бумагами эмитентов c листингом на Лондонской фондовой бирже.

Интересно, что 25 февраля вскоре после открытия торгов Московской бирже снова пришлось проводить дискретный аукцион по всем акциям и депозитарным распискам, но теперь уже в связи с ростом индекса более чем на 15%.

К концу основной торговой сессии в пятницу индекс Мосбиржи вырос на 20,04%, индекс РТС — на 26,12% (см. графики). Мощный отскок был связан с тем, что санкции против РФ, которые правительства различных стран успели ввести 24 и 25 февраля, оказались не такими страшными, как боялись самые тревожные участники торгов. Например, против отключения российских банков от системы международных расчётов SWIFT выступили предприятия Германии, Италии и Франции. Кроме того, ряд государств оказались резко против введения каких–либо санкций против России, связанных с поставками нефти и газа. Наконец, и заморозки всех российских активов не произошло.

Облигации или акции

Между тем для бурной радости инвесторов тоже особых поводов нет. Высокая дивидендная доходность, в расчёте на которую покупали российские акции долгосрочные инвесторы, может в ближайшее время оказаться не такой уж высокой. В частности, Банк России рекомендовал кредитным организациям в текущей ситуации рассмотреть вопрос о переносе выплаты дивидендов и бонусов менеджменту. Для банков, которые планируют воспользоваться мерами поддержки от регулятора, такая рекомендация будет обязательной.

Облигации, которые также сильно упали в цене на прошлой неделе и торговались по вроде бы привлекательным доходностям (до 17% годовых у краткосрочных практически безрисковых ОФЗ, а у многих других бумаг — ещё выше), могут упасть ещё, если Банк России резко поднимет ключевую ставку в целях борьбы с кризисом. Он такое проделывал в декабре 2014 года, так что участники долгового рынка держат такую возможность в уме.

Эксперты отмечают, что риски владения ценными бумагами на прошлой неделе выросли. Но их потенциалы по росту цен и доходности выплат также увеличились. Так что выборочно их покупать имеет смысл.

"Доходность акций и облигаций достигла исторического максимума, — констатирует Георгий Ващенко, начальник управления торговых операций на российском фондовом рынке ”Фридом Финанс”. — Доходность валютных ОФЗ с погашением через 6 лет составила около 9% годовых, аналогичных рублёвых бумаг — более 16%. Дивидендная доходность Сбербанка, ВТБ и “Газпрома” уже превысила 20% годовых. Нельзя исключать, что в сложившейся ситуации эмитенты могут пересмотреть дивидендные ориентиры на текущий год, поэтому облигации с точки зрения вложений выглядят более надёжными. Низкие цены обусловлены массовым закрытием позиций нерезидентами, в том числе по маржин–коллам, однако такая ситуация будет носить краткосрочный характер".

"Говорить о вероятности сценариев в военных условиях крайне затруднительно, — рассуждает Марк Гойхман, главный аналитик TeleTrade. — Тем не менее основные ходы и реакция рынков произошли. После залпов ”Градов” с российской стороны был ”град” решений по санкциям от коллективного Запада. Рынки естественным образом отреагировали и на то и на другое. По крайней мере появилась хоть какая–то определённость, что лучше ужасных ожиданий. Санкции тяжелы и серьёзны, но принят не самый острый их набор. Мы наблюдаем отскок индекса Мосбиржи от ”дна” около 1682 пунктов на уровни выше 2300 пунктов. На наш взгляд, можно пробовать выборочные осторожные покупки с расчётом на среднесрочный и долгосрочный период. Конечно, нельзя исключать ”второе дно” в остающейся крайне нестабильной ситуации. Но фундаментальные условия для российских акций привлекательны. Высокие цены на энергоносители, металлы — с одной стороны. С другой — ключевые нефинансовые эмитенты из сырьевого сектора не подпали под санкции. Есть предположение, что значение их продукции для Запада велико настолько, что и дальше не будет сильных препятствий в их деятельности. В отличие, например, от банковских институтов. При этом цена акций сырьевых ”голубых фишек” настолько упала, что теперь крайне привлекательна. Поэтому есть смысл рассматривать покупки акций, например, ”Газпрома” и ”Роснефти”. Причём лучше отдавать предпочтение госкомпаниям. У них по закону на дивиденды должно направляться не менее 50% чистой прибыли. А прибыль высока из–за роста долларовых цен на сырьё и курса доллара к рублю. Поэтому можно рассчитывать и на высокую дивидендную доходность вложений при нынешних низких ценах акций. Именно в компаниях с госучастием, не попавших под санкции, наиболее вероятно сохранение высоких дивидендов не только по причине законодательного их закрепления, но и из–за выгодности больших доходов от собственности для бюджета. Ведь в условиях сложностей с продажами новых выпусков гособлигаций из–за санкций дивиденды могут компенсировать выпадающие поступления в бюджет. Тут и рядовым акционерам перепадёт часть прибыли".

Илья Коровин, председатель Национального союза частных трейдеров и инвесторов, также считает, что акции сейчас стоит покупать. "Нынешний кризис ужасен с точки зрения геополитики, но наша профессия цинична — текущая паника даёт редчайшую возможности купить акции по необоснованным ценам, самым низким за последние 10–20 лет. Экономика никуда не денется, предприятия страны продолжат работать и получать прибыль. Сейчас можно купить акции в 2–3 раза дешевле, чем они стоили буквально месяц назад. И надо этим пользоваться".

По мнению Коровина, вероятность отказа от дивидендов некоторыми эмитентами есть, но вряд ли это будет происходить массово. "Наиболее вероятно это случится в банковском секторе, — добавляет он. — Например, ВТБ из–за объявленных санкций может кардинально снизить дивидендные выплаты или отказаться от них в этом году. Наименее вероятен отказ от дивидендов в сырьевом секторе. Цена на сырьё в этом году на максимальных уровнях, санкции также практически не затрагивают пока этот сектор. Учитывая, что по многим акциям дивидендная доходность уже достигла 20–25%, считаю, что и доходность по ОФЗ ниже этого уровня сейчас непривлекательна. Уж лучше купить акции, там помимо дивидендов ещё и очень хороший ценовой апсайд".

По поводу предположения корреспондента "ДП" о том, что в результате военных действий на Украине популярность инвестирования в акции иностранных компаний среди россиян может вырасти, Илья Коровин высказался скептически. "Сейчас на рынке очень большая доля новичков, и их действия не всегда логичны, — полагает он. — Но, исходя из здравого смысла, я бы ожидал смещения интереса игроков из западных акций в пользу российских эмитентов. Во–первых, по причине гораздо большего падения российских акций и, как следствие, их привлекательности. А во вторых — за счёт уже введённых и, возможно, будущих санкций по ограничению операций для российских банков и брокеров при работе с западными эмитентами. Например, брокер ВТБ уже разослал своим клиентам сообщения о необходимости сократить маржинальные позиции в иностранных бумагах из–за наложенных на банк санкций. Считаю, доля российских бумаг в отведённом на акции секторе портфеля должна быть сейчас не меньше двух третей против одной трети в западных акциях".

“

Российские акции стали токсичными для большинства международных инвесторов, без них полноценное восстановительное ралли российского фондового рынка довольно затруднительно, да и многие российские розничные инвесторы, пережив серьёзный стресс, не будут спешить инвестировать. Поэтому можно точечно покупать лишь дивидендные акции частных несанкционных компаний, например в металлургическом секторе, хотя у них есть свои риски, связанные с государственным регулированием. Впрочем, сокращение дивидендов вполне возможно, так как новые санкции и рост процентных ставок негативно отразятся на экономике, и в том числе на корпоративном сегменте. Оно вероятно прежде всего в банковском секторе. Менее вероятно — в секторе производства удобрений. Там компании не под санкциями, выигрывают от слабого рубля, конъюнктура рынка очень позитивная. Рублёвые облигации качественных компаний также интересны, по ним можно будет получить двузначную доходность в ближайшие год–два. Популярность зарубежных акций теоретически должна увеличиться, так как они не несут санкционных и валютных рисков, их можно иметь до половины стоимости портфеля, более существенная величина относительно рискованна для консервативного инвестора, так как акции — волатильный инструмент, а глобальная финансовая ликвидность в ближайшие месяцы будет сокращаться.

Сергей Суверов

инвестиционный стратег УК "Арикапитал"

“

Индекс Мосбиржи в четверг испытал сильнейшее падение в истории. Даже в 1998 и 2008 годах дневные просадки не были столь значительными. Потери составили 26,2%. В моменте рынок на фоне маржин–коллов и недостатка ликвидности проваливался на 45%. Обороты в четверг не были рекордными и составили около 350 млрд рублей, но это обусловлено остановками торгов и дискретными аукционами. Среди отдельных бумаг, не задетых санкциями, мы можем увидеть уже в ближайшее время постепенное восстановление. В первую очередь это касается частных экспортёров: нефтяников, металлургов, химиков, угольщиков. Они выигрывают от благоприятной ценовой конъюнктуры на сырьевых площадках и являются условно защищёнными от ослабления рубля из–за экспортной валютной выручки. Что касается снижения, переноса или отказа от дивидендов, то этот риск, пожалуй, в первую очередь касается банковского сектора. Для экспортёров ситуация относительно стабильная.

Никита Демидов

директор филиала "БКС Мир инвестиций"

“

Это неизбежная эмоциональная реакция рынков, но она, несомненно, выровняется и уже примет более спокойный и осознанный характер в ближайшее время.

Дмитрий Песков

пресс–секретарь президента России