Рынок микрофинансирования растёт в объёмах, но готовится к ужесточению регулирования. По оценкам его участников, следующий год переживут не все.

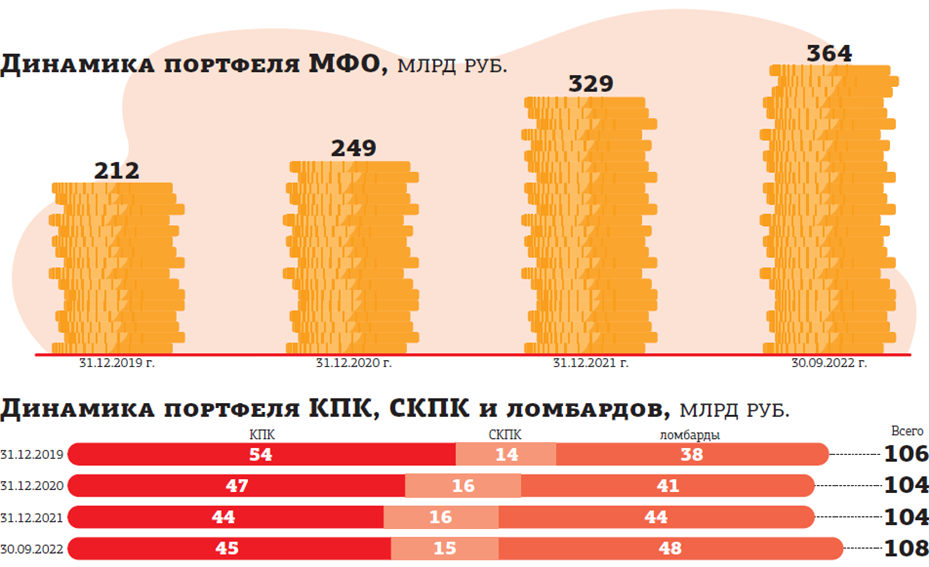

Объём портфеля займов, выданных российскими микрофинансовыми организациями (МФО), за 9 месяцев 2022 года увеличился более чем на 10%, а с конца 2019 года — более чем на 70% (см. диаграмму "Динамика портфеля"). Такие данные привёл на XХI Национальной конференции по микрофинансированию и финансовой доступности "Микрофинансирование в новой архитектуре финансового рынка" директор департамента микрофинансового рынка Банка России Илья Кочетков. Он обратил внимание, что ни ковид, ни последующие неприятные моменты, которые произошли в жизни России, рост микрофинансового рынка не остановили. Тем временем кредитные потребительские кооперативы (КПК), сельскохозяйственные КПК (СКПК) и ломбарды за последние кварталы практически не изменили масштабы своего бизнеса (см. диаграмму с динамикой их портфелей).

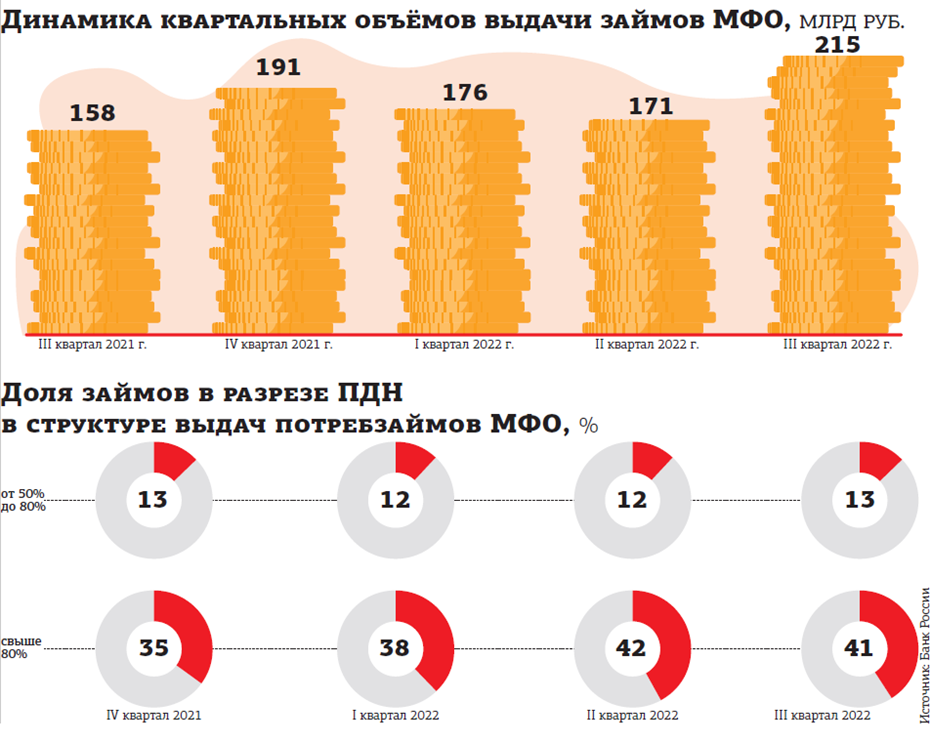

Выдачи микрозаймов в первой половине 2022 года, по статистике ЦБ РФ, падали, но в III квартале показали рост на четверть (см. диаграмму "Динамика квартальных объёмов выдачи").

Однако тревогу регулятора вызывает то, что большой остаётся доля займов, выданных людям с высокой долговой нагрузкой, посетовал Кочетков: доля заёмщиков с показателем долговой нагрузки (ПДН, вычисляется как отношение всех платежей по кредитным обязательствам человека к его доходам) выше 80% во II квартале текущего года поднялась выше 40% и в следующем квартале осталась выше этой планки (см. диаграмму "Доля займов в разрезе ПДН").

Естественно, заёмщики с высокой долговой нагрузкой чаще допускают неплатежи, что создаёт угрозу устойчивости рынка МФО.

Напряжённость растёт

В 2023 году рынок МФО столкнётся с новациями в регулировании, нацеленными на защиту заёмщиков. Так, по словам Кочеткова, в следующем году может заработать закон об ограничении ставки по микрозаймам лимитом 0,8% в день. Законопроект с изменениями в закон "О потребительском кредите (займе)", предусматривающими данное ограничение, Госдума одобрила в первом чтении 4 марта текущего года.

Кочетков отметил, что в Думе обсуждаются варианты снижения максимальной ставки до 0,5% в день и даже до 50% годовых (менее 0,14% в день). "Банк России в своих расчётах придерживается, что на данном этапе ставка должна стать 0,8% в день, соответственно 292% годовых, а максимальная переплата не в 1,5 раза, а 130%", — добавил он.

Действующий размер максимальной ставки по микрозаймам составляет 1% в день, или 365% годовых. А максимальный размер суммы всех переплат по микрозайму — не более 150%.

Кочетков также напомнил, что макропруденциальные лимиты, не позволяющие привлекать заёмщиков, ПДН которых более 80%, если доля таких клиентов у МФО уже составляет не менее 35%, вступают в силу с 1 января 2023 года. По его словам, Банк России выяснил у участников рынка микрофинансирования, какого эффекта они ожидают от ограничений по максимальной ставке займов. Оказалось, что 38% опрошенных прогнозируют снижение прибыли, а 24% — убытки.

"Для нас это не секрет. Мы действительно ожидаем, что те изменения, которые вступят в силу, достаточно серьёзно отрицательно скажутся на рынке с точки зрения его размеров и возможностей. Единственное, что могу в данной ситуации посоветовать, — это начинать активно готовиться к этим изменениям, перестраивать свои бизнес–модели".

Руководитель Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута дал понять, что регулятор вовсе не имеет цели погубить рынок микрофинансирования как таковой, поскольку он является своего рода буфером между банковской системой и рынком нерегулируемых финансовых услуг, то есть чёрными кредиторами. По сути сегмент МФО — это последний бастион легальности на рынке кредитования.

"Когда мы вводили регулирование на рынке микрофинансирования, и, продолжая его развивать, мы исходили и исходим из очень простого постулата: люди, которые испытывают проблемы с поиском денежных средств, займов, стоят перед простым выбором: или отказываться от того, чтобы привлекать деньги взаймы, или брать их у кого–то, кто работает нелегально. Поэтому, с нашей точки зрения, рынок микрофинансирования выполняет не только экономическую, но и важную социальную функцию. Я имею в виду рынок, который регулируется, который прозрачен, который понятен, на котором действуют определённые правила и ограничения избыточных рисков", — поделился соображениями Мамута.

Он пояснил, что, по его мнению, меры, которые участники рынка воспринимают как ограничивающие, на самом деле направлены на снижение рисков как для заёмщиков, так и для кредиторов и они необходимы, чтобы рынок микрофинансирования мог существовать и развиваться дальше.

По словам Мамуты, государство должно поддерживать людей другими инструментами, чтобы им не приходилось брать заём на черном рынке. "Это задача другого порядка, социальная миссия государства, на мой взгляд, делать так, чтобы этим людям не нужно было брать взаймы, чтобы государство поддерживало их другими инструментами: целевыми субсидиями, занятостью и так далее", — сказал он.

Представитель регулятора предупредил, что Банк России будет и дальше бороться со злоупотреблениями участников рынка, такими как навязывание дополнительных услуг, недобросовестная реклама и незаконные методы взыскания задолженности, поскольку они напрямую влияют на репутацию рынка и косвенно — на его устойчивость.

Александра Новицкая, директор по правовым и корпоративным вопросам группы компаний Eqvanta, добавила к списку рисков для МФО уже привычное межведомственное взаимодействие. В качестве свежего примера она привела введение мобилизационных кредитных каникул. "377–й ФЗ позволил нам сначала получать данные о подтверждении факта мобилизации от министерства обороны, потом в срочном режиме Минобороны заменили на Федеральную налоговую службу, — напомнила она. — Буквально через 2 недели ещё раз внесли изменение в этот закон и взаимодействие с ФНС сократили только до одного инструмента — через СМЭВ (систему межведомственного электронного взаимодействия). Всё это отражение проблем межведомственного взаимодействия, когда разные органы власти не могут быстро наладить обмен данными. И подсоединить к ним тысячи сторонних организаций".

Объявленная в сентябре 2022 года частичная мобилизация стала серьёзным потрясением для рынка МФО, как и, наверное, для всего общества. Участники конференции несколько раз пытались выяснить у представителей Банка России, как им сохранять устойчивость бизнеса, когда закон требует от них списывать за свой счёт долги погибших и ставших инвалидами участников СВО. Но в ответ получали лишь рекомендации обратиться за разъяснениями к законодателям.

Ещё одним источником проблем для МФО, по мнению Новицкой, может стать продвигаемый регулятором механизм страхования киберрисков.

Это будет дополнительная статья расходов для участников рынка, а кроме того, вскоре появится инструментарий, чтобы страховщики в порядке суброгации могли взыскивать убытки со страхователей. В итоге МФО рискуют заплатить за один и тот же риск дважды.

Наконец, Банк России планирует уточнить методику расчёта полной стоимости кредита (ПСК), чтобы стоимость дополнительных продуктов, продаваемых клиенту при выдаче займа, также включить в расчёт. Это правило ужесточит ожидаемое ограничение по максимальной ставке кредита и дополнительно ударит по рентабельности МФО.

"Две недели назад проходило мероприятие, посвящённое проблематике и развитию рынка МФО, и мы с коллегами задали его участникам вопрос: что будет происходить с рынками в 2023 году? Если подытожить, ответ звучал так: наш сдержанный оптимизм превращается в уверенный пессимизм", — констатировал Риго Овчиян, директор по развитию бизнеса Объединённого кредитного бюро.

"Я думаю, что следующий год многие не переживут, — был категоричен Дмитрий Попов, исполнительный директор МКК ”СКБ–финанс”. — Безусловно, новации Банка России являются корректными и эффективными. Но если посмотреть весь контекст, то регулирование является однобоким. Все новации нацелены на защиту прав заёмщиков. Никто не защищает права кредиторов. Я надеюсь, что государство осознанно использует потребительское кредитование как понятный источник сдерживания социально–экономической напряжённости, но, поскольку мы с вами не можем ждать в краткосрочной перспективе снижения этой напряжённости, очевидно: эксплуатация потребительского кредитования за наш счёт будет долгосрочной".

По словам Попова, регулятору стоит учитывать, что прочность участников рынка не беспредельна. "Нам всем стоит держаться, крепиться. Надеюсь, что ресурса хватит пережить следующий год", — заключил он, сорвав этой фразой аплодисменты зала, пожалуй самые продолжительные за всю конференцию.

Никита Акимов, замдиректора департамента микрофинансового рынка ЦБ РФ, подтвердил, что законодательные новации окажут сдерживающее влияние на рынок. По его словам, регулятор оказывает и будет оказывать поддержку МФО, но в основном тем, кто занимается кредитованием малого и среднего предпринимательства (МСП), а сегменту потребкредитования ждать особой поддержки не стоит. По словам чиновника, Центробанк действительно ориентируется во многом на защиту прав потребителя, но не только. "Надо понимать, что мы пытаемся найти баланс. Если рынок будет расти на 30–40% в год, что до этого в принципе и происходило, и иметь кучу каких–то социальных последствий, то вы понимаете, что законодатель не дремлет, — оправдывался он. — У нас диалог с Государственной думой постоянный, активный идёт насчёт того, как должен выглядеть рынок, как он должен развиваться, какое влияние и последствия он может иметь. Это тоже очень важно".

Аленький цветочек

Начальник отдела департамента развития малого и среднего предпринимательства и конкуренции Минэкономразвития РФ Наталья Шаманская рассказала о главных игроках рынка микрокредитования МСП — государственных микрофинансовых организациях. С начала 2022 года их капитал увеличился с 75 млрд до 82,5 млрд рублей. А действующий портфель вырос с 61,5 млрд до 65,5 млрд рублей.

"В текущем году государственные МФО выдали порядка 23 тыс. микрозаймов на общую сумму 45,3 млрд рублей, — отметила Шаманская. — Размер средневзвешенной ставки для бизнеса составил 6,7% годовых, средний размер займа — порядка 2 млн рублей, средний срок — около 2,5 года. Среди заёмщиков оказались порядка 1,5 тыс. самозанятых — эта новая целевая аудитория государственных МФО".

"Сегмент кредитования МСП для нас — аленький цветочек, — поделился Никита Акимов. — Он не особо растёт, и не все знают, где его найти, но тем не менее он для всех очень желанный. Сегодня поддержка МСП является стратегическим направлением. Это один из безусловных приоритетов на микрофинансовом рынке. Каждый день появляются какие–то компании, и не всегда предприниматель готов сразу прийти в банк, показать обороты по счетам, продемонстрировать какую–то восхитительную репутацию и так далее. А деньги нужны на пополнение оборотных средств, компенсацию кассовых разрывов и т. п. Эту роль как раз выполняют МФО предпринимательского финансирования, в этом их особая миссия и заключается".

По словам Акимова, сегодня этот сегмент состоит из двух частей: есть государственные компании, их около 150, на которые приходится около 90% всего объёма займов МСП. И есть коммерческие компании предпринимательского финансирования, их меньше. Около 30–40 компаний "заточены" на малый бизнес, но есть и те, которые диверсифицируют свою линейку: выдают займы и бизнесу, и потребителям. Этих компаний около 150. Но на всю эту часть приходится около 10% займов МСП.

"Сегодня портфель МСП составляет около 70 млрд рублей, в совокупном портфеле рынка он занимает около 20% и сохраняет эту долю на протяжении последних 2 лет, что в принципе говорит о том, что сегмент растёт пропорционально потребительской части", — сообщил Акимов.

Госкомпании, кредитующие МФО, имеют очень широкую линейку продуктов: кроме стандартных займов есть займы для определённых категорий предпринимателей: на поддержку социальных проектов, молодёжного предпринимательства, покрытия взносов по франшизам, для предпринимателей в моногородах, резидентам индустриальных парков и так далее. При средней ставке 6,7% бывают определённые категории займов даже под 1% годовых.

У коммерческих МФО, как правило, займы для МСП стоят 20% годовых и выше. Но у них, по мнению Никиты Акимова, есть ряд преимуществ перед государственными МФО. "На наш взгляд, у них есть точки для развития, для конкуренции, — заявил он. — В отличие от банков, у них нет таких требований к нормативам и резервам. Нет таких жёстких риск–коэффициентов. Многие любят говорить, что регуляторный арбитраж с банками не в пользу МФО. Но у банков совершенно другие риск–коэффициенты, совершенно другие надбавки. Макропруденциальное регулирование на другом уровне, и оно просто несопоставимо с теми требованиями, которые предъявляются к компаниям сегмента МФО. У коммерческих МФО нет обязательств перед Минэкономразвития и Корпорацией МСП по выполнению нормативов и KPI по распределению средств по областям экономики. Нет ограничений по максимальному сроку займа, отсутствуют кросс–территориальные ограничения, тогда как государственные МФО могут работать только в рамках своего региона".

Из сказанного представителями Банка России можно сделать однозначный вывод: регулятор и дальше будет закручивать гайки в сегменте потребительских микрозаймов, но при этом всячески поощрять кредиторов, финансирующих малый бизнес.

“

Микрофинансирование в России начиналось как скорая финансовая помощь для микро– и отчасти малого бизнеса. 20 лет назад крупнейшие банки плохо кредитовали малый бизнес, не понимали, как это делать, и поэтому востребованность этой услуги была совершенно сумасшедшая. Этот старт был достаточно успешным, МФО быстро росли. И то, что сейчас основная масса рынка перешла в область PDL, то есть займов до зарплаты, — это следствие того, что банки в значительной части закрыли потребности микро– и малого бизнеса в финансовых ресурсах, и того, что многие МФО извлекали более высокие доходы из работы с физическими лицами. В те годы начала создаваться система государственных некоммерческих МФО, которые стали важным фактором развития стартапов и микробизнеса, но, к сожалению, портфель этих организаций остаётся незначительным по сравнению с размерами рынка. Нынешняя архитектура финансового рынка показывает необходимость возврата МФО к выдаче займов микробизнесу.

Павел Сигал

первый вице–президент Общероссийской общественной организации малого и среднего предпринимательства "Опора России"

“

Что будет с рынком МФО, зависит от трёх составляющих: это спрос, регулирование и геополитика. Спрос сам по себе, по нашему мнению, будет расти и дальше. Рынок не насыщен. Наш сегмент, PDL и Installment, увидел стагнацию спроса с лета, она усилилась осенью. Но наше мнение состоит в том, что это во многом эмоциональная стагнация, она связана с теми событиями, которые были в этот период, включая мобилизацию в сентябре. И это только вопрос времени, когда люди начнут более активно брать займы. Примерно такую же картину мы видели, когда был пик коронакризиса, в конце весны — летом 2020 года. И даже сейчас мы не сталкиваемся с тем, что спрос падает. Он просто не растёт такими темпами, как это было, допустим, в 2021 году или в 2019–м. Что касается регулирования, многие МФО из нашего сегмента выдают больше чем 35% от своего объёма заёмщикам, у которых ПДН больше 80%, поэтому введение макропруденциальных лимитов должно ударить по бизнесу. Но компании, включая нашу, пересматривают сейчас скоринговые политики, чтобы этот эффект корректировать. Думаю, что смертельным ударом для нас это не будет. Воздействие ограничения ставки до 0,8% в день будет зависеть от совокупности этого регулирования с регулированием доппродуктов и комиссий.

Илья Соловий

финансовый директор МФК "Вэббанкир"