Опубликованная Банком России статистика ипотечного кредитования за первые месяцы 2023 года намекает на оптимизм. Эксперты предрекают обратное.

Центральный банк отчитался о динамике ипотечного кредитования по Петербургу. Объёмы выдачи приблизились к докризисному уровню, портфели растут. Но высокие ставки и новые требования регулятора к оценке платёжеспособности заёмщиков могут заметно остудить темпы роста рынка.

Расставить приоритеты

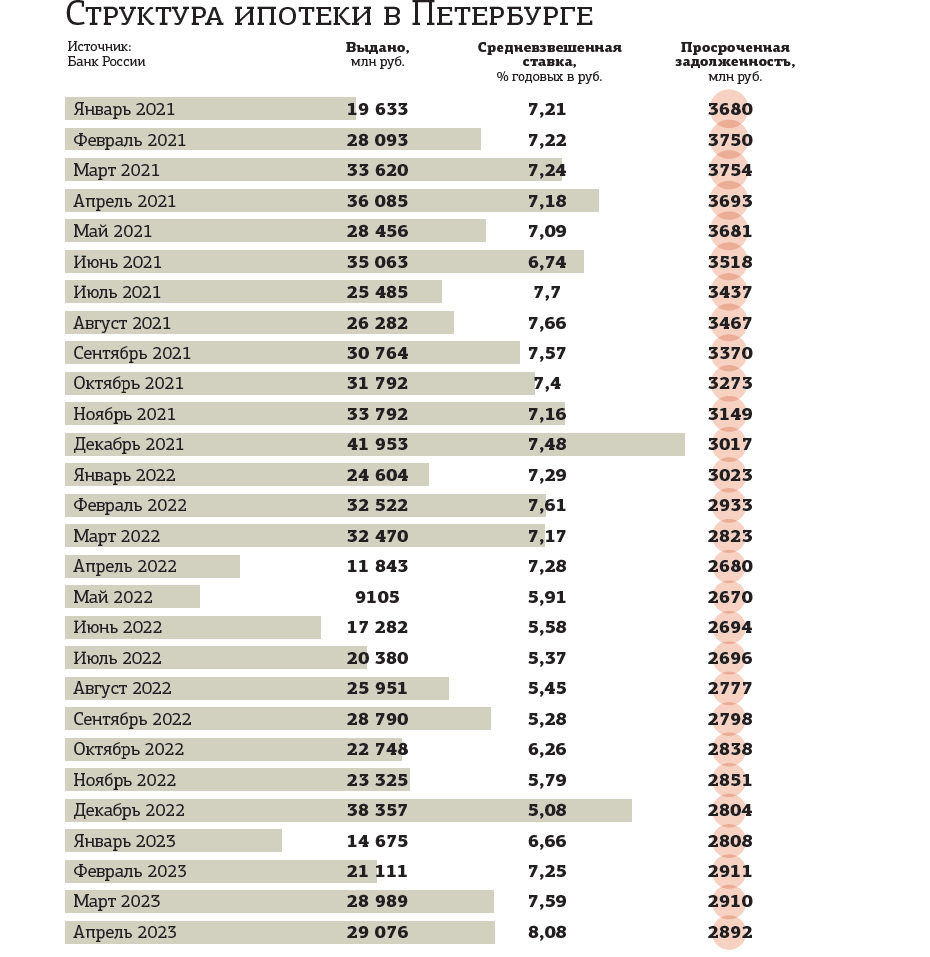

По итогам апреля (данные ЦБ РФ публикует с задержкой) рынок ипотеки, с точки зрения кредиторов, восстановился. Объёмы выдач в Петербурге приблизились к уровням марта прошлого года и превысили 29 млрд рублей. В количественном выражении показатель выглядит немного хуже (5,6 тыс. кредитов против 7,6 тыс. годом ранее), но это связано с увеличением среднего размера ипотеки из–за роста цен на жильё. Стал снижаться и средний срок кредитования: каждый выданный в апреле ипотечный кредит в Петербурге оформлялся на 24,4 года против 24,6 в январе. Совокупный портфель с начала года увеличился на 5% (или 15% в годовом выражении), превысив 949 млрд рублей.

Вместе с тем официальная статистика показывает, что средневзвешенная ставка (сумма условий как для вторичного, так и для первичного рынка) резко пошла вверх. По данным регулятора, в апреле для Петербурга она выросла до 8,1% годовых против 6,7% в январе или 7,28% в апреле минувшего года (когда банки практически ввели заградительные тарифы для ипотеки из–за резкого повышения ключевой ставки).

По оценкам "Дом.рф", который сравнивает рыночные условия по топ–20 ипотечных банков, средневзвешенная ставка на вторичном рынке в целом на первую декаду июня составила уже 11,16% годовых, на первичном — 11,1%. Условия для рефинансирования ранее взятой ипотеки достигли 11,32%, что практически сводит возможность снижения ставок на нет. Как минимум в среднесрочной перспективе: участники рынка ожидают дальнейшего ухудшения условий ипотеки.

Сближение условий по ставкам как для готового, так и для строящегося жилья стало результатом действий Банка России. Как следует из последнего обзора финансовой стабильности, опубликованного ЦБ РФ в конце мая, риски, связанные с ростом долговой нагрузки населения и дисбалансом на рынке жилой недвижимости, могут привести к серьёзным негативным последствиям. Чтобы этого избежать, регулятор поставил перед собой задачу ограничить риски и обеспечить сбалансированное развитие ипотеки. Решать эти проблемы ЦБ РФ собирается регулятивными мерами, то есть будет дестимулировать банки к выдачам. Прежде всего путём повышения макропруденциальных надбавок (речь идёт о надбавках к коэффициентам риска), изменения методики расчёта ПДН (предельной долговой нагрузки заёмщика), а также требований по формированию дополнительных резервов для банков, выдающих кредиты по низкой ставке.

Уже с 1 июня 2023 года банки стали отчислять повышенные резервы при выдаче ипотеки с первоначальным взносом менее 20% (а с 1 января 2024–го требования к минимальному взносу станут ещё жёстче — придётся вносить уже 30%).

Пока ограничения затрагивают в основном ипотеку на первичном рынке жилья. Они не стали неожиданными для кредиторов, отсюда и рост ставок, отмеченный ещё в начале года.

Впрочем, ситуация может измениться как в лучшую, так и в худшую сторону. В ожидании окончания программ льготной субсидируемой ипотеки (они распространяются только на первичный рынок жилья и продлены до лета 2024 года) всё чаще стали появляться разговоры о субсидировании со стороны государства ипотеки на покупку на вторичном рынке. Интерес к новому явлению на рынке ипотеки подогревают как профильные чиновники, так и представители регулятора.

В конце мая президент РФ Владимир Путин дал поручение премьер–министру Михаилу Мишустину и главе Центробанка РФ Эльвире Набиуллиной подготовить первый доклад о мерах поддержки рынка ипотеки. Он должен был быть представлен в минувший понедельник. Пока информации о тезисах в публичном доступе нет. С учётом того, что отчёт должен предоставляться ежеквартально, маловероятно, что в нём будет объявлено о неких льготных мерах для покупки на вторичке. Но ближе к осени, скорее всего, какие–то условия могут появиться.

Правда, Петербурга они могут и не коснуться: к примеру, по условиям одной из уже действующих программ льготная ставка на рынке готового жилья введена в тех регионах, где не ведётся строительство нового (таких в РФ всего два).

Избавиться от долгов

Эксперты отмечают, что с января текущего года банки перестали стесняться и начали отражать в официальной отчётности ухудшение платёжной дисциплины заёмщиков. Просроченная ипотечная задолженность (фиксируется после 90 дней неплатежей) за 4 месяца 2023 года в Петербурге выросла на 5%, в годовом выражении — на 8%. Последние несколько лет, напротив, она только сокращалась: на 7% по итогам 2022–го и на 17% за 2021–й. В абсолютных цифрах ситуация пока не выглядит удручающей. По оценке ЦБ РФ, с апреля минувшего года по апрель текущего просрочка увеличилась на 198 млн рублей, тогда как за 4 месяца текущего — уже на 111 млн. Исходя из средней рыночной стоимости 1 м2 жилья, эта сумма эквивалентна 15–20 квартирам.

В целом портфель проблемной ипотеки в городе уже превысил 2,5 млрд рублей, что аналитики интерпретируют как 400–450 объектов. И если ещё год назад должники могли договариваться с кредиторами и продавать залоговое жильё, чтобы погасить ипотеку и рассчитаться с банком, то сегодня количество потенциальных покупателей резко сократилось. С одной стороны, на это повлияли требования ЦБ РФ к оценке платёжеспособности заёмщиков: процент одобрения стал ниже, следовательно, покупателей с одобренной ипотекой стало меньше. С другой — оформлявшие ипотеку на пике роста цен на жильё сейчас столкнулись с невозможностью рефинансировать кредиты. И эти проблемные кредиты и стали отражаться в статистике регулятора.

Дополнительно на рост просроченной задолженности оказали влияние и государственные меры поддержки заёмщиков. Так, возобновлённые в минувшем году кредитные каникулы позволили отдельным кредиторам отсрочить появление проблем: заёмщики получали право не платить по ипотеке на срок до полугода в расчёте, что сумеют справиться с возникшими финансовыми трудностями. Опыт показал, что решить проблемы сумел только каждый четвёртый, остальные стали формировать рынок вторичного проблемного жилья.

“

Тренд по проблемной ипотеке начинает менять направление. После двухлетнего снижения, когда просроченная задолженность достигла минимальных значений, в 2023 году она начинает расти. Прежде всего из–за снижения активности на рынке недвижимости должникам труднее найти покупателя, чтобы расплатиться по кредиту. Во–вторых, закончились кредитные каникулы, часть заёмщиков не смогли вернуться в график. В–третьих, просроченная ипотека уже находится на низком уровне и дальнейшее снижение труднодостижимо. Ситуация в Петербурге несколько хуже, чем в Москве: здесь темп прироста просроченных ипотечных кредитов в 2 раза выше, чем в столице.

Денис Аксёнов

генеральный директор коллекторского агентства "Долговой консультант"

“

Ипотечные ставки для вторичного рынка сейчас по рыночным ипотечным программам весомо превышают ставки по льготным госпрограммам на новостройки — 11–11,9% против 5,8%. Если программы с субсидируемой ставкой распространят на вторичное жильё, условия на вторичке станут более привлекательными. Кроме того, в начале года разница в цене новостройки и вторички доходила до 10–15% в пользу последней: продавцы вторичного жилья начали опускать цены и оказались более гибкими, чем застройщики. В 2023 году основным сегментом ипотечных кредитов по–прежнему остаётся вторичный рынок, на долю которого приходится больше половины всех выдач.

Ирина Бабина

главный аналитик управления ипотечных продуктов "Росбанк Дом"