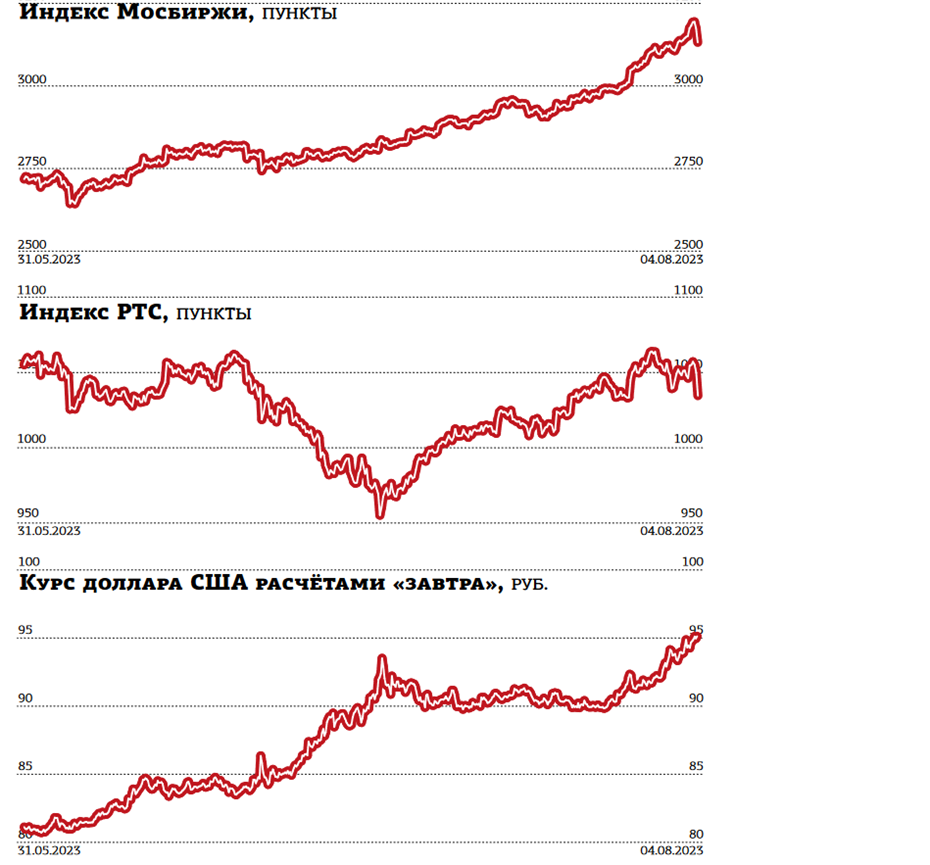

В пятницу, 4 августа, в середине дня индекс Мосбиржи резко скорректировался вниз более чем на 3%. Новостей, способных вызвать такой обвал, не было. Очевидно, часть инвесторов после бурного ралли последних месяцев решила зафиксировать прибыль.

К 14:00 по московскому времени 4 августа индекс Мосбиржи превысил 3190 пунктов. Только с начала недели его подъём достигал 6%. С начала лета этот индикатор прибавил более 17%, а с начала года — почти 50%. Неудивительно, что после такого бурного роста котировок многие инвесторы ждут коррекции вниз. Наиболее слабонервные из них поддались панике в минувшую пятницу: увидев снижение на 1–2%, они решили распродать свои портфели, чем продавили цены ещё ниже. Индекс Мосбиржи, прибавлявший к 14:00 около 1,3%, через полтора часа уже был в минусе почти на 2%. Но к концу основной торговой сессии отыграл часть падения.

Недооценённый рынок

Ралли на российском рынке акций имеет под собой достаточно веские основания. Опрошенные "ДП" эксперты указывают на недооценённость российских компаний, их постепенное возвращение к выплате дивидендов и публикации отчётности, а также благоприятную конъюнктуру на сырьевом и валютном рынках. Их цели по индексу Мосбиржи, как правило, находятся выше текущего уровня. Так что в целом они ждут продолжения подъёма, хотя и не без возможных коррекций.

"В начале текущего года мы ожидали восстановления индекса до уровней конца 2021 года к началу 2024–го, — вспоминает Алексей Астапов, заместитель председателя правления УК ”Арсагера”. — С учётом выплаченных дивидендов это примерно 3200 пунктов. Более быстрому восстановлению способствует высокая дивидендная доходность, возврат к публикации отчётности, значительный рост денежной массы и хорошие темпы ВВП и промпроизводства. Сейчас рыночная цена многих акций находится ниже своей балансовой стоимости. Чтобы выйти на уровень балансовой стоимости, индексу необходимо вырасти примерно до уровня 4500. При текущих котировках мультипликатор P / E (отношение капитализации компании к её прибыли. — Ред.) российского фондового рынка составляет около 6,4. По нашему мнению, доходность акций в нормальной ситуации должна превышать доходность долговых инструментов примерно в 1,5 раза. Если предположить, что процентные ставки и объём годовых прибылей компаний останутся на текущем уровне, то с учётом указанного выше привычного соотношения доходностей на долевом и долговом рынках значение индекса Мосбиржи должно составлять 3490 пунктов. Этому значению индекса соответствует P / E на уровне 7,2. Если же произойдёт переоценка акций до справедливого уровня, обусловленного привычным соотношением доходностей акций и облигаций, а процентные ставки и прибыль компаний изменятся в рамках наших ожиданий, то P / E рынка к концу года может вырасти до 8,2, а значение индекса Мосбиржи в этой ситуации достигнет 3950 пунктов".

Среди отдельных акций в первом эшелоне в "Арсагере" отдают предпочтение бумагам "Газпрома", "Лукойла", Сбербанка, "Русала" и "префам" (привилегированным акциям) "Транснефти". Во втором эшелоне — акциям "Группы ЛСР", "Самолёта", "Распадской", "префам" "Башнефти" и "Нижнекамскнефтехима". "По нашему мнению, фундаментальные показатели этих акций позволяют ожидать более высокую потенциальную доходность по сравнению с остальными", — заключает эксперт.

Дмитрий Марков, финансовый аналитик и автор стратегий автоследования в ИК "Финам", ожидает увидеть к концу года индекс Мосбиржи на уровне 3500 пунктов, то есть на 10% выше достигнутого 4 августа максимума. До конца 2024 года, по его мнению, индекс может восстановиться до максимума 2021 года — 4200 пунктов (+20% к концу 2023 года).

"Росту рынка акций будет способствовать продолжающаяся адаптация российской экономики и отдельных компаний к жизни в новых санкционных условиях, ограниченность вариантов для инвестирования внутри страны на фоне повышенных рисков вложения средств на зарубежных рынках", — говорит эксперт.

Среди наиболее привлекательных он выделяет привилегированные акции "Сургутнефтегаза" и оба типа акций Сбербанка. "По “префам” “Сургутнефтегаза” ожидается большой дивиденд за текущий год из–за курсовой переоценки в размере от 8 рублей и выше, что даст дивидендную доходность не менее 16,8%, — поясняет он. — Сбербанк показывает стабильно высокие помесячные результаты по прибыли. При сохранении такой динамики дивиденды за 2023 год составят не менее 30 рублей на оба типа акций, что даст доходность в размере 11,2% по обыкновенным и 11,25% по привилегированным акциям".

Многие инвесторы надеются увидеть в России так называемый иранский сценарий, то есть рост индекса, отражающего котировки акций в местной валюте, на порядок в течение нескольких лет. Но Дмитрий Марков считает такой сценарий маловероятным. "Не ожидается пока дальнейшая значительная девальвация рубля или сверхвысокие темпы роста российской экономики под 10% в год. Тем не менее можем увидеть динамику роста рынка порядка 15–20% в год", — говорит он.

Юлия Мельникова, аналитик УК "Альфа–Капитал", также не исключает, что рынок до конца года может показать ещё небольшой рост, на 10–15%. "Уровень 3500 пунктов по индексу Мосбиржи вполне достижим уже в конце года, — подтверждает она. — Позитивной динамике будут способствовать предстоящие выплаты промежуточных дивидендов за первое полугодие, а также раскрытие компаниями своей финансовой отчётности. Корпоративный сектор наращивает прибыль, что на фоне просевших цен на бумаги ещё больше снижает мультипликаторы российских компаний. Возврат ряда компаний к выплатам дивидендов (металлургов в том числе) может стать дополнительным фактором для роста рынка. Кроме того, улучшаются и прогнозы по росту ВВП в этом году, это также позитивно для рынка акций".

По мнению Мельниковой, в ситуации слабого рубля преимущество будет на стороне компаний–экспортёров. "Полагаем, что лучше других могут смотреться акции компаний нефтегазового сектора: рост цен на нефть и сужение дисконта Urals будут способствовать росту прибылей сектора, а значит инвесторы могут рассчитывать на высокие дивиденды", — добавляет она.

По данным Минфина РФ, средняя цена российской нефти марки Urals в июле 2023 года сложилась в размере $64,37 за баррель. При этом средняя цена барреля сорта Brent равнялась $80,07. Таким образом, дисконт Urals к бенчмарку составил порядка 19,6%. В период с 15 июня по 14 июля он был равен примерно 23,7%, а значит за оставшиеся 2 недели июля произошло снижение спреда. Ниже отметки 20% дисконт Urals опустился впервые с весны 2022 года, когда он на фоне вводимых и планируемых ограничений с традиционных символических $1–2 за баррель начал стремительно расти и уже в апреле достиг 25%.

Также сохраняет потенциал и финансовый сектор, полагает Юлия Мельникова. "В первом полугодии банки заработали больше, чем за аналогичный период 2022 года, — констатирует она. — Ожидаем, что по итогам года банки увеличат размер прибыли. Фаворитом здесь выступают акции Сбербанка, который по итогам года может выплатить дивиденды свыше 30 рублей на акцию. Также очень привлекательно на фоне роста спроса на сырьё выглядит сектор чёрной металлургии. У компаний уже скопился солидный свободный денежный поток, эти деньги могут быть направлены на выплаты акционерам".

"На июль были назначены даты закрытия реестров для выплаты дивидендов, что могло поспособствовать росту индекса, — отмечают аналитики компании “РСХБ Управление Активами”. — Ожидается, что некоторые компании продолжат платить дивиденды или готовятся к выплатам во втором полугодии 2023 года. К таким компаниям можно отнести “Лукойл”, “Татнефть”, МТС, “Новатэк”. Что касается наших прогнозов, то к концу года мы и предполагали, что рынок будет находиться на уровне 3000–3200, однако получается, что рынку понадобилось для этого гораздо меньше времени. Дальнейшая динамика может уже изменить темп роста, эксперты давно ждут коррекции, но, опираясь на ожидаемую динамику цен на нефть, рынок к концу года может подняться ещё выше, скажем, выйти на максимумы 2022 года, по индексу Мосбиржи это примерно 3900".

Среди позитивных факторов эксперты выделяют в первую очередь то, что большинство компаний адаптировались или смогли трансформировать свой бизнес, несмотря на ограничения, введённые со стороны западных стран. Появились новые рынки сбыта, улучшились отношения с ближневосточными и азиатскими партнёрами.

Кроме того, на рынке может продолжиться консолидация. Игроки с более устойчивыми бизнес–моделями смогут поглощать небольших игроков.

Специалисты инвестбанка SberCIB Investment Research на днях повысили прогноз по индексу Мосбиржи до 3200 и 3600 пунктов на конец 2023 и 2024 годов соответственно. По их оценке, позитива рынку может добавить возобновление компаниями раскрытия финансовых результатов. Это повысит прозрачность и увеличит горизонт прогнозирования для инвесторов. Также положительное влияние на рынок могут оказать новости о смене юрисдикции зарубежными компаниями с российским бизнесом. Ещё одним драйвером роста может стать ожидаемое возобновление выплаты дивидендов в конце года теми компаниями, которые до этого их приостановили.

Потенциальные угрозы

Рост рынка акций к своим справедливым уровням не обязан быть безоткатным. Опрошенные эксперты допускают возможность достаточно глубоких коррекций на этом пути, на фоне которых пятничная просадка на 3% будет выглядеть лёгким испугом.

Так, Наталья Малых, руководитель отдела анализа акций ФГ "Финам", предупреждает, что коррекция может наступить из–за обострения во внешней политике, ослабления макроданных в крупнейших экономиках мира и падения цен на сырьевые товары.

"В целом всегда стоит быть морально готовым к коррекции рынка на 15–20% с последующим восстановлением, — рекомендует Дмитрий Марков. — Сроки начала снижения сложно спрогнозировать. Сейчас такое падение может быть вызвано негативными геополитическими новостями или резким ухудшением состояния в мировой экономике, что приведёт к существенному снижению цен на экспортируемые Россией природные ресурсы".

"Мы были бы осторожны при покупках на текущих уровнях, поскольку индекс выглядит перекупленным и можно ожидать замедления роста и его коррекции, — пишут аналитики “РСХБ Управление Активами”. — На фоне роста ключевой ставки инвесторам стоит обратить внимание на новые размещения облигаций с целью диверсификации портфеля. К рискам мы бы отнесли санкционное давление со стороны других стран, рецессию мировой экономики, замедление роста, полную изоляцию экономики РФ. Дальнейшие меры ЦБ, направленные на снижение инфляционных ожиданий, должны, по идее, приводить к последовательному укреплению рубля, что может вызвать и коррекцию на рынке акций".

"Риски коррекции нарастают, время быть настороже, — предупреждают аналитики инвестбанка “Синара”. — С середины марта индекс Мосбиржи вырос на 37% и уже достиг средневзвешенного значения 5,5 по P / E (на уровне среднего за 2017–2019 годы), полностью отыграв потери, понесённые с начала СВО. Вместе с тем к концу подходит последний этап реинвестирования дивидендов (оцениваем приток примерно в 60 млрд рублей). Очень высокая рублёвая цена Urals указывает на возможность укрепления российской валюты, а геополитика остаётся непредсказуемым фактором. Ожидаемое в августе возобновление раскрытия финансовых результатов может поддержать отдельные бумаги, но оставшийся фундаментальный потенциал роста индекса уже не компенсирует нарастающие риски коррекции, и мы предпочитаем фиксировать прибыль в ряде фаворитов".

Юлия Мельникова полагает, что негативную реакцию рынка могут вызвать как геополитические события, так и налоговые новации правительства.

"С учётом заявлений министра финансов РФ Антона Силуанова, что ожидаемый дефицит бюджета будет не более 2,5% от ВВП, последнее маловероятно, но полностью этого исключать нельзя, — рассуждает она. — Например, деньги могут потребоваться на непредвиденные расходы".

“

Долгосрочные прогнозы по индексу Мосбиржи пока затруднительны, но он может подняться до уровней 3200–3300 пунктов в ближайшие недели. Одним из сильных факторов движения вверх является сектор нефти и газа на фоне, по сути, слома потолка цен, который был установлен странами G7. Это обещает увеличение доходов нефтяников и повышение будущих дивидендных выплат. Кроме того, важным фактором для рынка является динамика рубля. В отсутствие разнообразия альтернатив российские акции становятся инструментом защиты от инфляции, который позволяет не только отставать от неё на шаг, но и опережать её. Соответственно, изменения курса рубля могут стать поводом как для коррекции, так и для дальнейшего роста рынка.

Андрей Кочетков

ведущий аналитик отдела глобальных исследований ИК "Открытие Инвестиции"

“

Российский фондовый рынок растёт под влиянием нескольких факторов. Во–первых, экономика демонстрирует восстановительный рост, ВВП может увеличиться более чем на 2% в текущем году. Во–вторых, уверенно чувствует себя корпоративный сектор, из–за девальвации рубля и высокой цены на нефть вырастут прибыли и дивидендная база нефтяных компаний. "Сбер" может показать рекордную прибыль в этом году. В–третьих, продолжается приток на фондовый рынок розничных инвесторов, кроме того, реинвестируется часть дивидендов. Все эти факторы сохранят действие и во второй половине года, в результате индекс Мосбиржи может вырасти ещё на 15–20% до конца года. Наши фавориты — акции нефтяников, Сбербанка, технологических компаний, в частности Positive Technologies. При этом риски коррекции остаются значимыми, рынок перегрет с технической точки зрения.

Сергей Суверов

инвестиционный стратег ИК "Арикапитал"