На рынке кредитования малого и среднего бизнеса банки начинают теснить краудфандинговые платформы.

Минэкономразвития сообщило, что российский малый и средний бизнес в первом полугодии 2023 года по льготной программе инвестиционного кредитования (её часто называют "программа 1764") взял кредитов на 80 млрд рублей. В масштабах страны сумма может показаться довольно скромной, одобрено всего 658 заявок. Впрочем, как и всякая госпрограмма, "1764" требует соблюдения определённых условий от потенциального заёмщика. А этим условиям соответствуют далеко не все малые и средние компании страны.

Нельзя не учитывать и тот факт, что бизнес научился брать деньги не только в банках. Если пока на фоне классических кредиторов — банков и МФО — прочие, в частности краудфандинговые платформы, выглядят крайне незначительно, ряд крупных инвесторов уже присматриваются к этому рынку. А раз сюда пойдут деньги, обязательно найдутся те, кто попробует их занять.

К тому же сейчас этот рынок оказался в чуть более выигрышной ситуации по сравнению с банковским. Если второе за лето повышение ключевой ставки подталкивает банковские скоринги к торможению любых решений, то для краудинга решение ЦБ — не проблема.

Только косвенный эффект

Читайте также:

Финансы

Банки повысили ставки по депозитам и кредитам

"Напрямую повышение ключевой краудфандинговых платформ не касается, так как они не являются инвестиционными ресурсами и на них не распространяется действие ФЗ №259 “О привлечении инвестиций с использованием инвестиционных платформ…”, впрочем, косвенный эффект возможен", — отмечает глава Planeta.ru Фёдор Мурачковский.

"Прыжок ключевой, несомненно, влияет на рынок краудфинансирования в части повышения конкурентоспособности с банковской сферой. Обычно средняя процентная ставка на инвестиционных платформах варьируется от 17 до 25%, — поясняет гендиректор платформы Crowd money Магомед Абазалиев. — В текущих условиях банки будут вынуждены повысить процентные ставки, что может подтолкнуть к выбору альтернативных источников финансирования, таких как краудлендинг". С другой стороны, вероятен и отток капитала: часть инвесторов переведёт деньги в менее рисковые инструменты — допустим, банковские вклады.

"Когда мы говорим о повышении ключевой, тем более таком (сразу на 3,5%. — Ред.), мы понимаем, что будет рост по всем кредитам. Следовательно, спрос к сфере краудлендинга кратно возрастёт, — более категоричен в формулировках сооснователь инвестплатформы “Инвестмен” Николай Солодовников. — На самом старте обычно ситуации роста ставок вводят рынок в состояние стресса. Инвесторы могут занять временную выжидательную позицию. Думаю, что депозиты на уровень 12–13% годовых всё же не выйдут, но очевидно, что продолжится работа на рынке краудлендинга, где сейчас стремительно увеличивается количество заёмщиков".

Классики и современники

Для "крауда" в ситуации скачков ключевых ставок есть и плюсы и минусы. И хотя регулятор уже обратил внимание на сегмент (теперь платформы учитываются в Реестре операторов инвестиционных платформ, и по состоянию на 19 июня в нём присутствуют 76 позиций), собственно, спикеры до сих пор путаются в терминологии.

"Краудфандинг или “народное финансирование” — это коллективный сбор средств на общественно полезные проекты. За поддержку люди могут получить нефинансовые бонусы, часто будущие товары, на создание которых и объявлен сбор", — рассуждает Мурачковский.

По его словам, классический краудфандинг не является инвестиционным инструментом и даже понятия "инвестиции", "инвесторы" и "инвестиционные риски" к нему не применимы. Пользователь, который вносит денежные средства в тот или иной проект, не является "инвестором", но зато является участником этого проекта. У краудфандинговых платформ нет такой механики, которая позволяет вносить деньги с целью получить их в будущем в большем размере. За внесённые деньги пользователь получает нефинансовые бонусы, оформляет предзаказ на ту или иную продукцию автора проекта. И становится одним из первых её потребителей.

Но это далеко не единственная трактовка. "Термины “краудлендинг”, “краудинвестинг” и “краудфандинг” выступают родственными и относятся к “коллективному финансированию”. Каждый из них — отдельное направление со своими особенностями в бизнес–процессах, но часть одной сферы, которую можно охарактеризовать понятием “краудфинансирование”", — уточняет Абазалиев.

"Краудфандинг — добровольный сбор средств на определённый проект, где участники заинтересованы именно в его реализации. Краудлендинг — предоставление займов с целью получения процентного дохода, а краудинвестинг — предоставление средств в обмен на долю в бизнесе", — объясняет гендиректор площадки "The Деньги" Евгения Шеншина.

"Юридически всё остаётся в рамках закона, а маркетологи и экономисты всегда наштампуют финансовых продуктов с самыми непонятными названиями, лишь бы ввести в заблуждение. С точки зрения рядового человека приживётся либо то, что благозвучно, либо то, что навяжут астрономическими рекламными бюджетами, либо некий микс из двух вариантов", — говорит она.

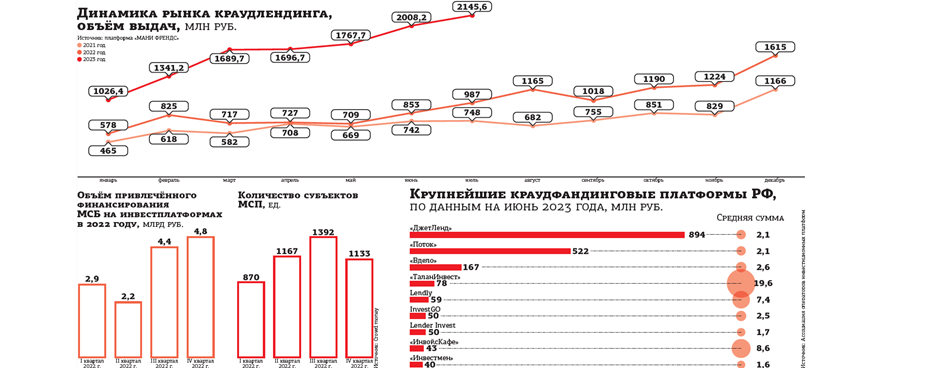

По словам Евгении Шеншиной, из реестра ЦБ более–менее постоянную и заметную активность демонстрируют около 15 игроков. Четыре платформы имеют узкопрофильную специализацию (индустрия развлечений, недвижимость, грузоперевозки…), семь — пребывают в стагнации, две — в стадии роста и ещё две со значительным отрывом всех обгоняют.

Будущее уже рядом

Впрочем, пока это новый рынок. По версии Сrowd–money, по итогам 2022 года в РФ всего было оформлено финансирование с помощью краудлендинговых платформ для 4 562 заёмщиков. Объём привлечённого малым бизнесом финансирования увеличился за год на 4,3 млрд рублей, до 14,3 млрд (+30% по сравнению с предыдущим годом). Другие источники, например "Национальный банковский журнал", декларируют рост в 1,5 раза и 20,4 млрд рублей.

Есть и более свежие цифры. Так, оператор Money Friends уверяет, что за год (с июля 2022–го по июль 2023–го) увеличил объём привлечённых средств на 118%. В июле–2023 платформа выдала займы на 10,7 млн рублей, средняя сумма составила около 1,4 млн. Ставка оказалась в районе 17,5%, а средний срок кредита сохранился на уровне 180 дней.

Сфера крауда для частного инвестора выглядит довольно привлекательно. "Каждый квартал мы наблюдаем рост интереса со стороны потенциальных заёмщиков. В первом полугодии, несмотря на внешние факторы и текущее состояние экономики, число выданных займов увеличилось по сравнению с прошлым годом", — уверяет Магомед Абазалиев. "Первое полугодие было закрыто с фантастическим приростом", — доволен Николай Солодовников.

С оглядкой

Несмотря на позитивные результаты, у сегмента есть статистические и врождённые риски. "Инвестирование в займы является высокорискованным в любом случае. Платформы не гарантируют возврата денежных средств, а это означает, что инвестор может потерять все вложенные средства, — признаётся Евгения Шеншина. — Благодаря совместной работе нам удалось сократить риски невозврата денежных средств до 0,3%". По её словам, каждый заёмщик проходит тщательную проверку, а преимущественное большинство займов обеспечены залогом и поручительством.

"Тренды показывают, что краудлендинговые платформы выдают более низкие показатели дефолтов, чем банки в том же сегменте кредитования. Судебная практика почти всегда успешная, 98% исков к заёмщикам платформы выигрывают, — заверяет специалист. — Безусловно, не всегда взыскание происходит успешно, но около 20% заёмщиков по суду всё же возвращают средства".

В то же время, уточняет Магомед Абазалиев, практически все основные участники рынка краудфинансирования имеют хороший опыт работы с проблемными заёмщиками и судебную практику по взысканию денежных средств. Благодаря законодательной базе, основным столпом которой является профильный для рынка краудфинансирования 259–ФЗ, оператору инвестиционной платформы не составляет труда представлять интересы инвесторов в судебных процессах, а суды, основываясь на текущем законодательстве, всегда удовлетворяют заявленные требования. При этом есть возможность дальнейшей работы для снижения рисков инвестиций в сфере краудлендинга, например страхование в части риска банкротства заёмщика. Стоит добавить, что та же Crowd–money в этом году отказала по 83% заявок на кредиты. Деньги кому попало не раздаются, а цифра отказов даже выше, чем по банковским неодобрениям потребкредитов.

Повременим инвестировать?

Нельзя умолчать об отношении к сегменту частных инвесторов. "На платформе “The Деньги” инвестируют и молодые люди до 20 лет из Казани и Хабаровска, и женщины старше 50 из Дагестана, — откровенничает Шеншина. — Этим и прекрасен краудлендинг. Тут не надо держать руку на пульсе и иметь продвинутые навыки пользования Excel для технического анализа, чтобы иметь доходность портфеля выше 25% годовых".

В свою очередь Николай Солодовников поясняет, что видит две категории инвесторов. Первые — физические лица с портфелем от 5 тыс. до 100 тыс. рублей, которые начинают аккуратно инвестировать. Постепенно небольшими суммами заходят в разные проекты. Вторые — портфельные инвесторы. Это клубы, фонды, крупные игроки, которые диверсифицируют свои портфели и на заёмный рынок выделяют 10–20% своих инвестиций, что может составлять от 5 до 30 млн, а то и 50 млн рублей.

Интерес крупных денег к сегменту подтверждается лишний раз. "С учётом ограничений ЦБ к инвестициям неквалов в размере 600 тыс. рублей в год увеличивается количество квалифицированных инвесторов, а также институциональных инвесторов, которые не обременены подобными ограничениями и готовы работать при возможных рисках", — заявляет Абазалиев.

Среди квалов приходилось слышать, что 5% диверсификации они кладут не в золото и крипту, а сюда. При этом размеры гражданского интереса к теме трудно назвать скудными. "На данный момент на платформе зарегистрировано более 1,3 млн пользователей", — говорит Мурачковский.

С другой стороны, взрослость любого рынка легко просчитать по интересу присутствия на нём мощных инвестиционных групп, готовых поглощать и поглощаться. Здесь этого пока нет. "Тенденции к слияниям или поглощениям платформ не наблюдается, так как рынок распределён неравномерно и многие платформы только начинают занимать своё место, а также увеличивать постепенно объём выдачи займов", — рассуждает Абазалиев. Тренд на рост интереса к подобного рода инвестициям является общемировым. По прогнозу Fundly (один из мировых лидеров рынка), ожидается, что рынок краудфандинга будет расти в среднем на 15–20% минимум до 2026 года.

“

Впервые за 3 года первое полугодие прошло без потрясений, результатом чего был очень хороший рост рынка. Из ожиданий на второе полугодие 2023–го: мы планируем размещение на инвестиционной платформе цифровых финансовых активов (ЦФА), это будет первое размещение ЦФА на инвестплатформе. ЦФА по своей природе — право денежных требований, удостоверенное записью в системе распределённого реестра. Технология позволит сделать рынок заимствований для малого и среднего бизнеса таким же простым, прозрачным и быстрым, как фондовый рынок. Рынок развивается лоскутно, инвестиционные платформы создаются в разных регионах и разными сообществами. В прошлом году мы купили инвестплатформу в Тюмени, это было первое слияние на рынке, но тенденция ещё не выражена.

Сергей Федореев

основатель платформы "ВДело"

“

Потребность в долгосрочных деньгах в России составляет около 20 трлн рублей. И у всех вместе российских банков такой ёмкости длинных денег не наберётся. Поэтому без развития рынка капитала макроэкономические проекты останутся нереализованы. Так что мы за конкуренцию. И сейчас она усилилась как никогда. Олигополия подталкивает нас очень оперативно анализировать инициативы других банков. И "Альфы", и ВТБ, и Россельхозбанка… все уважаемые организации имеют сильные команды. Но "приключение" пришло, откуда не ждали. Или ждали, но надеялись, что это произойдёт позже. Для нас это маркетплейсы.

Александр Ведяхин

первый заместитель председателя правления ПАО "Сбербанк"