Банк России отметил десятилетие в статусе мегарегулятора. За это время страна пережила как минимум три серьёзных экономических потрясения — в 2014, 2020 и 2022 годах. И каждый раз ЦБ изобретал новый инструментарий противодействия очередному вызову.

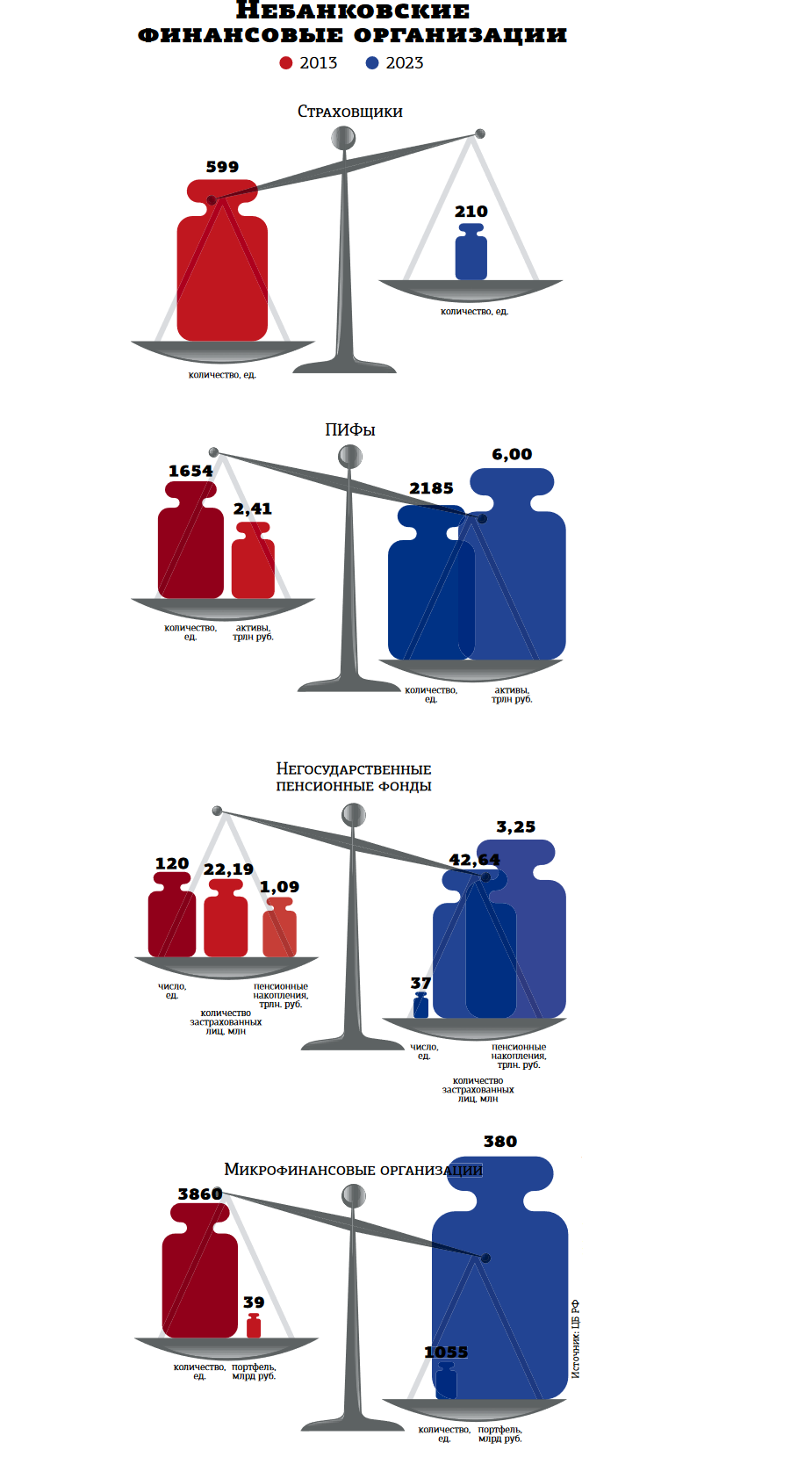

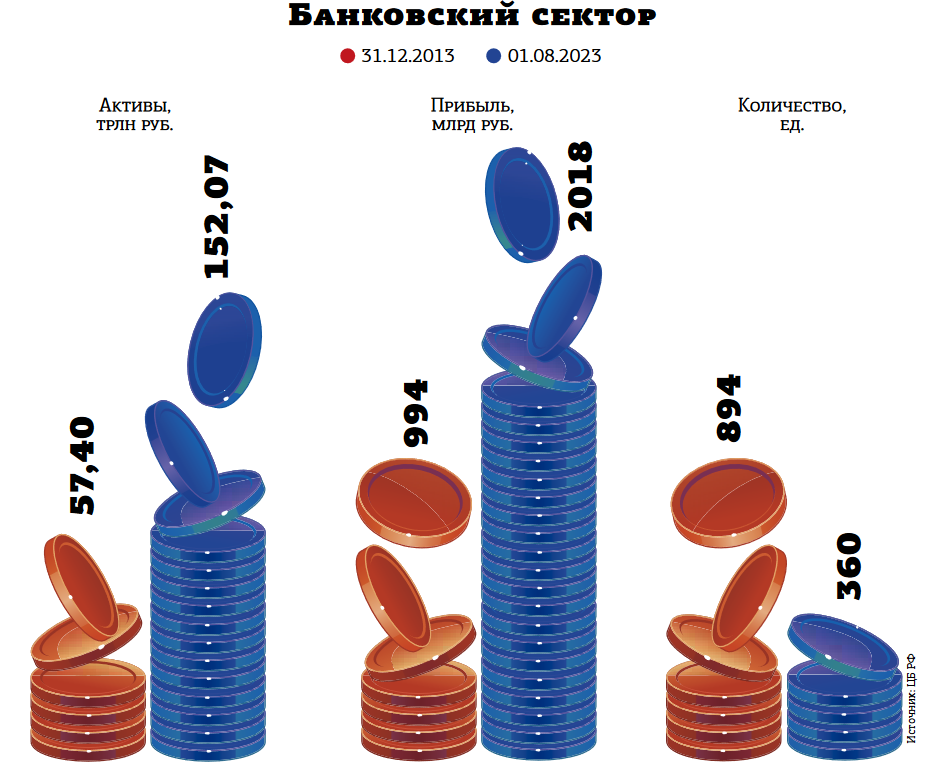

С 1 сентября 2013 года Банку России были переданы функции Федеральной службы по финансовым рынкам (ФСФР), подчинявшейся Минфину. Тогда ЦБ получил дополнительные полномочия и стал мегарегулятором. Он начал контролировать и регулировать все отрасли финансового рынка страны — банковской системы, страхования, коллективных инвестиций, пенсионных накоплений, а также рынка ценных бумаг и микрофинансирования. Помимо прочего ЦБ стал нести ответственность за инфраструктуру финансового рынка, например за деятельность бирж и рейтинговых агентств. Одновременно был расширен и численный состав совета директоров ЦБ — с 12 до 14 человек. Правда, сегодня в нём числятся 11 персоналий вместе с председателем.

Существует стереотип, что "крёстной матерью" идеи создания мегарегулятора является нынешняя глава Банка России Эльвира Набиуллина. Это не так. Она возглавила ЦБ в конце июня 2013 года, всего за 2 месяца до объединения ЦБ и ФСФР. Поэтому её следует считать скорее исполнителем замысла. А вот идеологами являются предшественник Набиуллиной в здании на Неглинной улице Сергей Игнатьев, а также Игорь Шувалов, ныне председатель ВЭБ.РФ. В 2012 году именно он, будучи первым вице–премьером, высказал эту идею президенту Владимиру Путину и получил одобрение.

Входила в проект с сомнениями

На юбилейные торжества в формате конференции в пятницу были приглашены участники реформы: помимо Эльвиры Набиуллиной это Сергей Швецов (в марте 2022 года перешёл с позиции замглавы ЦБ на должность председателя наблюдательного совета Московской биржи), Олег Вьюгин (до 2007 года возглавлял ФСФР, ныне — председатель совета директоров Национальной ассоциации участников фондового рынка), а также бессменный с 2011 года министр финансов Антон Силуанов. И конечно, Игорь Шувалов.

То, что усиление ЦБ новыми полномочиями на тот момент было необходимым, отметили все участники. Но вольно или невольно возвращались к вопросу о роли Эльвиры Набиуллиной, которая и стала главным лицом и бенефициаром реформы. А затем трижды — в 2014, 2020 и 2022 годах — сталкивалась с серьёзными экономическими кризисами, причём самой разной природы, но меры ЦБ позволяли стране выйти из них с минимальными потерями.

К концу 2014 года должен был завершиться переход к таргетированию инфляции и свободному плавающему курсу. Но всё это происходило в условиях финансового кризиса. В декабре того года Банк России резко повысил ключевую ставку — до 17%, чтобы справиться со всплеском инфляции. Но для финансового рынка это был двойной шок, вспоминает теперь Набиуллина: повышение ставки, ослабление курса рубля из–за падения цен на нефть плюс множество слабых игроков в финансовом секторе, из–за которых мог сработать "эффект домино".

По её словам, в мировой практике не принято, чтобы убытки финансового сектора покрывал бюджет. Как правило, это делается за счёт средств самих центробанков с помощью эмиссии. По этому пути и пошёл Банк России, начав "расчистку" банковского сектора.

"Я поняла, что мегарегулятор, видя весь рынок в целом и имея весь инструментарий, может с этим (инфляция, падающий рубль, слабые участники финрынков. — Ред.) работать одновременно, — говорит Набиуллина. — Поэтому для меня лично 2014 год был подтверждением правильности идеи, хотя, конечно, я входила в этот проект с сомнениями".

По словам главы ЦБ, Банк России стал справляться с кризисом не только повышением ключевой ставки, но и регуляторными послаблениями для банков, вводя валютное рефинансирование и предоставляя ликвидность.

Не надзор в чистом виде, а партнёр

"Серьёзный контроль над рынком. — Так оценил итоги создания мегарегулятора Антон Силуанов. — Сейчас я бы не согласился на передачу функций ФСФР, потому что Минфин стал покруче. Но мы с Банком России хорошо взаимодействуем, коммуницируем. Сейчас мы по сути одно целое, решаем единые задачи". Он отметил, что предшественник Набиуллиной — Сергей Игнатьев — готовил реформу на протяжении десяти предшествующих лет, но так получилось, что реализовывать её довелось другим.

"80% сотрудников ЦБ не хотели присоединения ФСФР, не клали туалетную бумагу и не выделяли зону для питания (сотрудников нового департамента, созданного на базе ФСФР. — Ред.), — вспоминает Швецов. — Да и сам рынок был против создания мегарегулятора. И фондовый, и страховой сегменты привыкли, что ФСФР как бы есть, но как бы её и нет. Была большая вольница. Делай что хочешь".

По его словам, тогда и пришлось "выторговать" второй этап реформы — создание системы саморегулирования, которая призвана была создать своего рода противовес регулятору. "К сожалению, закон запоздал, вышел спустя несколько лет, и эта часть за десятилетие не показала свою эффективность. Это вопрос следующих 10 лет", — отмечает экс–зампред ЦБ.

Фактически у мегарегулятора были три важнейшие задачи — "транзит" полномочий ФСФР, таргетирование инфляции и защита прав потребителя. С последним должны были справиться как саморегулируемые организации (СРО), так и институт финансового омбудсмена, своего рода посредник между участником финансового рынка и потребителем.

"Мировой опыт говорит, что можно развивать или не развивать саморегулирование. В нашем случае, когда все функции сконцентрированы в одних руках, СРО — полезная вещь, — рассуждает Вьюгин. — На финансовом рынке регулирующий орган — это не надзор в чистом виде, это партнёр. ЦБ встал на эту позицию, он сегодня во многом партнёр, а не пассивный орган, который следит, как муравьи бегают. Он встраивается в процесс".

Поддерживать готовность к шоку

Но, конечно, у политики ЦБ по традиции много критиков. Они говорят, что, начав с зачистки банковского рынка, по факту Банк России создал благоприятную почву для его монополизации (достаточно вспомнить, что ЦБ в рамках санации напрямую владел крупнейшими кредитными организациями). Нечто подобное происходило и в страховом сегменте.

За десятилетие Петербург потерял 26 местных банков (из них только три добровольно сдали свои лицензии) и девять страховщиков. На текущий момент в городе зарегистрированы 15 кредитных и 14 страховых организаций.

Ещё один факт, который порой ставят в вину руководству ЦБ, — неспособность эффективно управлять курсом национальной валюты. За 10 лет рубль по отношению к доллару действительно снизился втрое — с 33 рублей в сентябре 2013–го до 96 рублей сейчас. Критикуют ЦБ и за увлечение борьбой с инфляцией в ущерб развитию рынков капитала. Так, частные инвестиции, несмотря на всю значимость цифр (26,39 млн человек имеют брокерские счета на Московской бирже), пока не могут обеспечить потребности бизнеса в капитале. В июле, например, хотя бы одну операцию совершили всего 12% открывших счёт.

"Надо следовать понятной цели. Финансовые рынки, устойчивость и доверие — основа для развития экономики, — подчёркивает Силуанов. — Потому что экономика — это не бюджетные деньги".

"Надо поддерживать постоянную готовность к шоку. И должна быть готовность запаса прочности, — говорит Набиуллина. — Ключевое для нас — это доверие. Мы много работали, очень ценим доверие, которое нам оказывается, и боимся его растерять. А его действительно очень быстро можно растерять".

“

Самое существенное, что произошло за десятилетие, — нежелательное укрупнение ЦБ и превращение его из мегарегулятора в супермегарегулятор. Это последовательное снижение статуса, а потом и ликвидация ФСФР. Центробанки не могут регулировать финансовые рынки, рынки ценных бумаг, инвестиционные процессы. Они должны регулировать денежные рынки и объём денежной массы. Во всём мире функции на денежном и финансовом рынках разделены. Всё–таки первый — это краткосрочные инструменты, второй (рынок капитала) — долгосрочные. В США, Западной Европе и Юго–Восточной Азии комиссии по биржам и ценным бумагам имеют высокий статус, подчиняются высшим руководителям, не входят в компетенции правительств, которые обычно занимаются текущими делами. То, что у нас функции объединены под вывеской ЦБ РФ, не совсем правильно. Когда у вас одни штаны и в одном кармане вы держите краткосрочные деньги, в другом — долгосрочные, всегда возникает соблазн переложить их из одного в другой. Бытует мнение, что мы успешно прошли кризисы 2014, 2020 и 2022 годов. Но могли бы мы пройти их успешнее? ЦБ жёстко провёл денежно–кредитную политику в условиях санкций и не допустил инфляционную раскрутку — в этом однозначно его заслуга. Но провал — неудовлетворительное состояние рынка капитала. Многие страны переводят свои центробанки в зону ответственности за экономический рост. Наш ЦБ сам себя назначил на таргетирование инфляции. А для роста экономики нужен рост денежной массы.

Олег Мисько

заведующий кафедрой экономики РАНХиГС Санкт–Петербург

“

На протяжении десятилетия Банк России является главным регулятором денежно–кредитной политики. А в непростых геополитических условиях последних нескольких лет эта роль становится ещё более значимой. В трудные времена мегарегулятор активно поддерживает банковскую отрасль, давая регуляторные послабления в отношении участников финансового рынка. К примеру, меры поддержки, введённые весной 2022 года, предоставили банкам льготы по уровню достаточности капитала и позволили поддержать темпы выдачи кредитов. В целом пруденциальная регуляторика Банка России обеспечивает устойчивость банковского сектора к шокам (как внутренним, так и внешним). И направлена на сохранение финансовой стабильности. В частности, из последнего можно отметить установление макропруденциальных лимитов по необеспеченным кредитам с целью замедления роста долговой нагрузки населения. Вместе с тем хотелось бы пожелать, чтобы ещё больше усилий было направлено на основную функцию мегарегулятора — защиту и обеспечение устойчивости рубля не в ущерб задаче таргетирования инфляции.

Геннадий Салыч

президент, председатель правления банка SIAB

“

Мне термин "мегарегулятор" не по нраву. Я считаю, что надо стремиться к тому, что это "единый регулятор". Пока не все полномочия у Центрального банка есть, чтобы называться единым регулятором. Пока, наверное, это "мега". Но вообще он должен быть ещё более значительным, консолидировать все полномочия. Некоторые, для того чтобы обеспечивать сквозное регулирование, надзор, пока ещё отсутствуют. Совсем немножко осталось, совсем немного.

Игорь Шувалов

председатель ВЭБ.РФ

“

Беспрецедентный по масштабам проект Банка России — создание национальной платёжной системы "Мир". Он не только существенным образом повлиял на платёжный рынок страны и обеспечил суверенитет и безопасность отечественной финансовой системы, но и трансформировал потребительский опыт, предложив колоссальное количество новых возможностей в сфере финансовых платежей. Национальная система платёжных карт (НСПК) создавалась с нуля в рекордно короткие сроки. В реалистичность проекта мало кто верил: по опыту других стран развёртывание таких систем занимает несколько лет. Тем не менее НСПК показала прибыль уже по итогам первого года работы, что позволяло инвестировать в поддержку инфраструктуры и развитие новых сервисов.

Виталий Окулов

старший преподаватель кафедры финансов и учёта ВШМ СПбГУ