Банки в России готовы дорого платить за новых корпоративных клиентов. И это несмотря на то, что средний срок жизни расчётного счёта не превышает 1,5 года.

Банки стали активно продвигать программы вознаграждения за советы по открытию в них расчётных счетов. За каждого бизнес–клиента, который только откроет счёт по рекомендации другого предпринимателя, они готовы платить десятки тысяч рублей. Борьба за клиентов ужесточается и из–за действий государства.

Щедрое вознаграждение

По данным сервиса агентских продаж Pampadu (предоставляет реферальные ссылки для размещения в интернете), Промсвязьбанк выплатит вознаграждение за открытие счёта 16,9 тыс. рублей, ВТБ — 12 тыс., "Тинькофф" — 8,9 тыс., Газпромбанк — 8 тыс. Схожие участники и расценки и в сервисе "Сравни Лабс": Росбанк (5 тыс.), "Бланк" (4 тыс.).

Рекламодатель устанавливает собственные ограничения по выплатам: кому–то важен срок существования юрлица, другому — перевод на будущий счёт определённого оборота. Есть и внутренние банковские программы: сопоставляя собственных клиентов–физлиц с данными ФНС по учредителям бизнеса или регистрации ИП, они начинают предлагать выплатить вознаграждение за открытие расчётного бизнес–счёта. Дополнительно появляются и маркетинговые программы, аналогичные распространённым "приведи друга" в рознице.

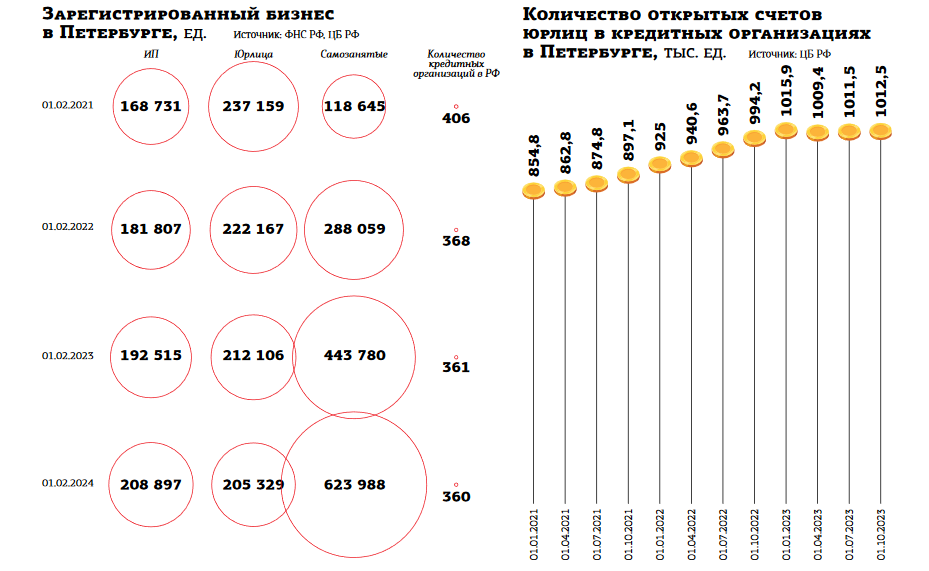

В Петербурге на 1 февраля действует 205,3 тыс. юридических лиц (за год их число сократилось на 7%) и 208,9 тыс. индивидуальных предпринимателей (+9%). У каждого из таких субъектов открыто не менее одного расчётного счёта в банке. За последние несколько лет сложилась практика, когда бизнес имеет два и более счетов в разных банках. Она сформировалась из–за действий ЦБ и ФНС: первый в недавнем прошлом слишком внезапно отзывал лицензии у банков, второй мог так же неожиданно заблокировать счёт. На удовлетворение их претензий уходит время, поэтому постепенно предприниматели научились распределять свои финансовые потоки по разным кредитным организациям.

Сейчас местонахождение банка при открытии и обслуживании счёта не имеет значения: операционный день у большинства из 323 действующих кредитных и 37 небанковских кредитных организаций длится более 14 рабочих часов, операции внутри региона проводятся день в день. В итоге малый бизнес идёт туда, где ниже стоимость обслуживания (и даже в крупных государственных банках она может составлять 0 рублей при количестве платежей в месяц не ниже определённого порога).

“

"Банки больше инвестируют в рекламу, появляются новые демпинговые акции, развиваются кешбэк–механики, поэтому стоимость привлечения клиентов растёт", — говорит Алексей Евдокимов, заместитель руководителя направления "Финтех" в группе компаний "Контур".

Сегодня банки не публикуют данные о количестве обслуживаемых счетов — у среднего регионального банка их число обычно не превышает 1 тыс., у среднего федерального — 2–3 десятка тысяч.

"Увеличение статистического количества открытых счетов не ведёт к росту доходности банка и, соответственно, не является целью", — замечает Яна Граф, заместитель управляющего петербургским филиалом Росдорбанка.

По её словам, дополнительные затраты на обработку "спящих" счетов несущественны, так как рутинные процессы переведены в электронный формат.

Именно за счёт цифровизации и сокращения затрат на обслуживание счетов банки стали позволять себе увеличивать затраты на привлечение. Один из собеседников "ДП" отметил, что стоимость привлечения в разных каналах определяется портретом клиента и потенциальным масштабом бизнеса с ним. В отдельных случаях она может достигать 500 тыс. рублей.

Государство поможет своим банкам

Банкиры заявляют, что "множественность" открытых счетов в разных банках можно считать фактором риска при оценке клиента. Но выяснить это можно только при детальном анализе операций или напрямую от самого клиента. В открытом доступе таких данных нет.

Конкуренция на рынке за ведение счетов усиливается с каждым годом. Для клиентов это плюс: цены снижаются, продуктовая линейка и уровень сервиса совершенствуются. Для банков это минус: маржинальность транзакционного бизнеса падает. И платой за открытие счёта и последующим бесплатным обслуживанием сейчас практически никого не привлечь: бизнес требует дополнительных услуг. Одной из них всегда была возможность выпуска электронной цифровой подписи (ЭЦП) для взаимодействия с ФНС или для участия в торгах.

До лета 2020 года в стране работало более 500 удостоверяющих центров (УЦ), которые были уполномочены выдавать ЭЦП. И практически каждый уважающий себя банк либо владел, либо входил в состав учредителей одного из центров. После изменения законодательства на сегодня из них осталось 49, при этом аккредитацию в Минцифры непосредственно как УЦ получили всего девять банков (из них пять — частные). Сама ФНС РФ тоже выступает как УЦ, делегировав полномочия по ЭЦП четырём банкам (из них один — негосударственный).

С 1 марта 2024 года в стране запускается эксперимент "Старт бизнеса онлайн": раньше на сайте налоговой можно было только зарегистрировать ООО или ИП, теперь же предлагается одновременно и выпустить ЭЦП, и открыть расчётный счёт.

На примере реформы с ЭЦП уже понятно, какая пара–тройка банков будет допущена к проекту. Поэтому остальным в борьбе за нового клиента придётся платить ещё больше.

“

Количество счетов на обслуживании определяет долгосрочную доходность банка и является индикатором здоровья: если показатель растёт, бизнес банка здоровый, в будущем будет рост прибыли, если падает — есть проблемы и это вскоре может отразиться на финансовых показателях. Ключевая потребность клиента — минимизировать время взаимодействия с банком. Поэтому основные факторы конкуренции сейчас — не продукты, а качество процессов и уровень сервиса.

Дмитрий Туманский

директор департамента продуктов корпоративного бизнеса банка "Санкт–Петербург"

“

Сегодня в индустрии актуален тренд на удорожание привлечения на РКО. Но растущая розничная база внутри "Тинькофф Бизнеса" позволяет обойтись без конкуренции ценой. Бизнес в России развивается: количество компаний стабильно растёт. Мы отмечаем и рост числа зарегистрированных ИП: это как новые юрлица, так и те, кто "вырос" из самозанятых и бесшовно перешёл на следующий уровень. Отношение к ведению бизнеса стало более прагматичным: во главе выбора банков–партнёров стоят условия тарифов, индивидуально подобранные пакетные решения под размер и особенности бизнеса, сервис и технологичность.

Егор Раннев

руководитель управления развития малого бизнеса "Тинькофф Бизнеса"