Рынок цифровых финансовых активов с начала года вырос в 1,5 раза. Среди эмитентов Петербурга — крупные компании и представители малого бизнеса.

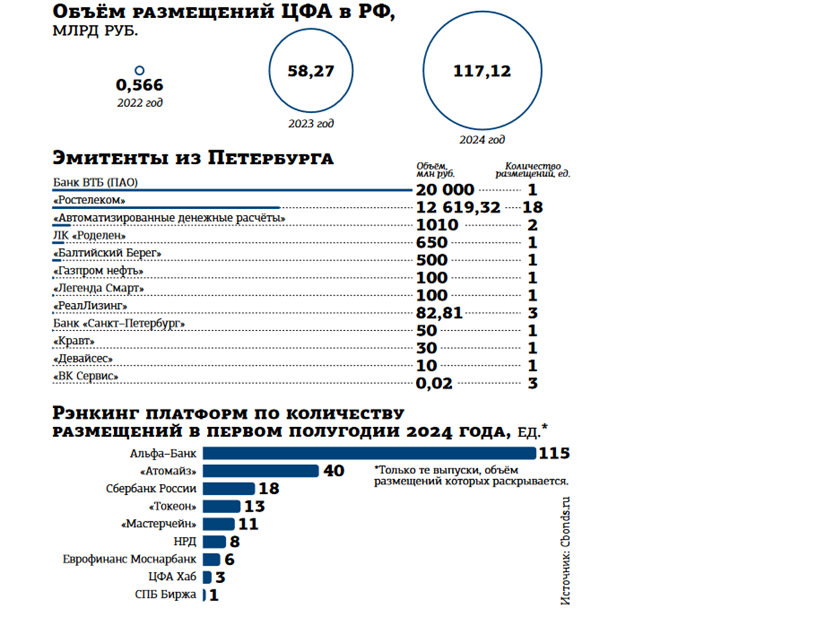

Эксперты в ближайшее время прогнозируют значительный рост рынка цифровых финансовых активов (ЦФА). По разным оценкам, до конца 2024 года его объём может достичь 1 трлн рублей. Пока же, по данным Cbonds, с 2022 года публично анонсированных размещений состоялось на 407 млрд, из них фактически вышло на рынок 175 млрд, или 43%.

Зачем бизнесу выпуски ЦФА

ЦФА сейчас — это цифровые аналоги уже существующих финансовых инструментов: акций, облигаций, векселей, займов и т. п. Организаторами выпусков являются платформы, покупателями активов — юридические или физические лица, зарегистрированные на платформах.

"ЦФА схожи по своей природе с ценными бумагами, но существуют только в цифровом формате, это имущественные права, которые могут распространяться на более оригинальные объекты по сравнению с традиционными ценными бумагами", — поясняет юрист практики IP / IT адвокатского бюро Nordic Star Ольга Нечаева.

Законодательную базу ЦФА получили в 2020 году, однако первого оператора Банк России зарегистрировал лишь в феврале 2022 года. Сейчас в реестр включены 11 платформ. Среди них четыре банка (Сбербанк, Альфа–Банк, Еврофинанс Моснарбанк, Т–банк) и три компании — "Атомайз" (входит в группу "Интеррос"), "Токены" ("Токеон", группа Промсвязьбанка) и "Системы распределённого реестра" ("Мастерчейн", в равных долях принадлежит ВТБ, Газпромбанку, Промсвязьбанку (ПСБ), Мосбирже, НСПК и Ассоциации развития финансовых технологий). Кроме того, в реестр вошли участники инфраструктуры финансовых рынков (СПБ Биржа и Национальный расчётный депозитарий — НРД), а также "Лайтхаус" и "Блокчейн хаб" (ЦФА ХАБ).

Чаще всего выпускаются классические ЦФА на право денежного требования. В основном со сроком обращения до года и доходностью, привязанной к ключевой ставке ЦБ РФ на момент размещения, увеличенной на определённый процент. Постепенно выпуски пополняются новыми видами: на драгоценные металлы, недвижимость, портфели ПИФов, индекс Мосбиржи, бутылки вина. Есть и нестандартные решения. Так, в марте 2024 года индивидуальный предприниматель из Ростовской области с помощью ЦФА привлёк 1 млн рублей. Обеспечением по выпуску стал гаражный бокс площадью 24 м2 и земельный участок под ним. ЦФА был погашен через месяц, доходность составила 11% годовых.

Привлечение инвестиций с помощью ЦФА происходит быстрее и обходится эмитентам дешевле, чем через классические облигации. Без учёта дополнительных комиссий минимальная декларируемая платформами стоимость выпуска составляет от 0,5% объёма при стоимости размещения облигаций на бирже 1–3%.

За 2 года петербургские эмитенты разместили ЦФА на 34,1 млрд рублей. По данным Cbonds.ru, наибольшие объёмы пришлись на ВТБ (20 млрд) и "Ростелеком" (12,6 млрд). Кроме того, "Реаллизинг" провёл три размещения, из них два позволили привлечь по 2,7 млн рублей, третий — 100 млн под 18% годовых. Лизинговая компания "Роделен" размещает ЦФА на 650 млн рублей. Среди эмитентов отметилась и "Легенда Смарт" одноимённого девелопера, которая привлекла 100 млн рублей под 17,75% годовых. Также присутствует и Corpus Distribution, дистрибьютор техники и аксессуаров, который выпустил ЦФА на 10 млн рублей под 19%.

Трудности финансового инструмента

Основная проблема ЦФА — недостаточный уровень развития инфраструктуры рынка. Размещение проходит исключительно среди пользователей платформы–организатора. Это существенно ограничивает вторичный оборот активов и, соответственно, их ликвидность. Платформы не стремятся раскрывать количество своих пользователей. Исключением можно назвать "Атомайз" (декларирует 72 тыс. человек на своём сайте).

Однако работа по расширению доступности ЦФА идёт высокими темпами. Так, платформа "Атомайз" уже интегрирована с приложением Росбанка, а "Мастерчейн" находится в процессе интеграции с крупным банком и ещё с несколькими финансовыми организациями. Ожидается, что в ближайшие 2 квартала будет объявлено о подключении нескольких новых банков. Не отстаёт и "Токеон", который интегрируется с приложением ПСБ.

Весной совершена первая сделка с ЦФА через биржевой терминал СПВБ. В мае представитель Мосбиржи заявлял, что в течение месяца–двух планирует запустить первый пилот по интеграции инфраструктуры биржи со сторонним оператором по выпуску ЦФА. Планируется, что до конца года подключатся ещё один–два оператора. Какие именно это будут платформы, на бирже не уточнили. О планах развивать на своей платформе рынок вторичного обращения говорили и на СПБ Бирже.

"Рынок ЦФА пока является достаточно краткосрочным, но со временем мы видим перспективу увеличения сроков выпусков до 2–3 лет, можно отметить гораздо более лёгкую процедуру организации выпусков ЦФА, чем получение кредитов или выпуск облигаций", — сообщили в компании "Роделен".

"Платформа ЦФА — это IT–решение, доступ к которому мы монетизируем. Если эмитент делает выпуски, он платит фиксированный ежемесячный платёж за доступ к платформе. Это похоже на подписку. Если выпусков нет, платёж не взимается, — рассказывает Павел Сидоркин, директор по продуктам “Атомайза”. — Кроме того, оператор берёт процент от объёма выпуска за производство ЦФА, что может включать в себя структурирование инструмента, формирование юридических документов, программирование смарт–контракта и так далее". По его словам, если инструмент типовой, стоимость выпуска будет ниже. По сравнению с классическими инструментами ЦФА позволяют экономить и на операционных расходах (время и труд сотрудников и документооборот). В смарт–контрактах задаются условия сделок с помощью программного алгоритма, который исполняет их автоматически при наступлении заданных условий и без участия людей: рассчитывают срок выплаты купонного дохода и его размер, автоматически погашают ЦФА в назначенную дату и распределяют средства по кошелькам инвесторов.

“

Выпускать ЦФА может любой бизнес, независимо от размеров или принадлежности к какой–либо отрасли, в том числе индивидуальные предприниматели. ЦФА — это всего лишь новая цифровая форма уже сформированных деловой практикой договорных отношений, поэтому и нет никаких ограничений для бизнеса по выпуску ЦФА. В некоторых отраслях ЦФА используются активнее. На сегодня подавляющее количество сделок приходится на финансовые организации. Инструмент оказался востребованным у девелоперов, телекоммуникационных компаний и лизингодателей. Среди эмитентов растёт количество нефинансовых компаний, среди которых есть и субъекты малого и среднего бизнеса.

Максим Хрусталёв

генеральный директор платформы "Токеон"

“

Можно привести два вида стереотипов о ЦФА. Со стороны эмитентов — ожидание, что привлечение будет всегда дешевле. Однако инвесторы зачастую ожидают премию за покупку ЦФА по сравнению с облигациями. Со стороны частных инвесторов — что это что–то близкое к криптоактивам, а значит удел только небольшого количества людей. Такое представление очень быстро проходит. Средние сроки оборачиваемости ЦФА зависят от типа решения. Срок обращения самых популярных, с фиксированной доходностью, редко выходит за пределы 1 года.

Дмитрий Енуков

директор по инвестиционным решениям Росбанк L’Hermitage Private Banking