ЦБ РФ усиливает влияние, скоро он распространит функции надзора над небанковскими игроками платёжного рынка

В Госдуму поступил законопроект, который создаёт правовую основу для функционирования института небанковских поставщиков платёжных услуг (НППУ). Сегодня платежи и переводы могут осуществлять только банки и небанковские кредитные организации. В случае принятия закона такое право получат любые юрлица. Впрочем, регулятор смотрит в сторону МФО, страховщиков, маркетплейсов и других игроков рынка.

Что предлагает изменить ЦБ в платежах

Впервые термин НППУ появился в 2022 году. Регулятор анонсировал тогда реформу надзора над рынком платежей, предложив его участникам обсудить готовящиеся поправки в закон "О национальной платёжной системе". Представители ЦБ РФ в свою очередь заявляли, что "бизнес получает возможность создавать собственные платёжные сервисы, интегрируя их в предоставляемые клиентам услуги, тем самым сокращая издержки на платежи".

В 2023 году резко против поправок выступило Минэкономразвития, высказав сомнения в "актуальности и экономической обоснованности" введения института НППУ. Против выступил и Минфин, и крупные банки. Тем не менее к концу августа 2024–го Госдума уже может назначить дату рассмотрения законопроекта, подготовленного членами комитета по финансовому рынку.

Основная идея новаций — создать реестр поднадзорных ЦБ РФ участников денежных переводов. НППУ будут поделены на три типа: с капиталом от 5 млн до 10 млн рублей, от 10 млн до 50 млн и свыше 50 млн рублей. Первые смогут только инициировать денежные переводы по поручению клиентов, вторые — оказывать услуги по переводам денег в части агрегирования таких переводов, третьи — проводить платежи с открытием электронных кошельков.

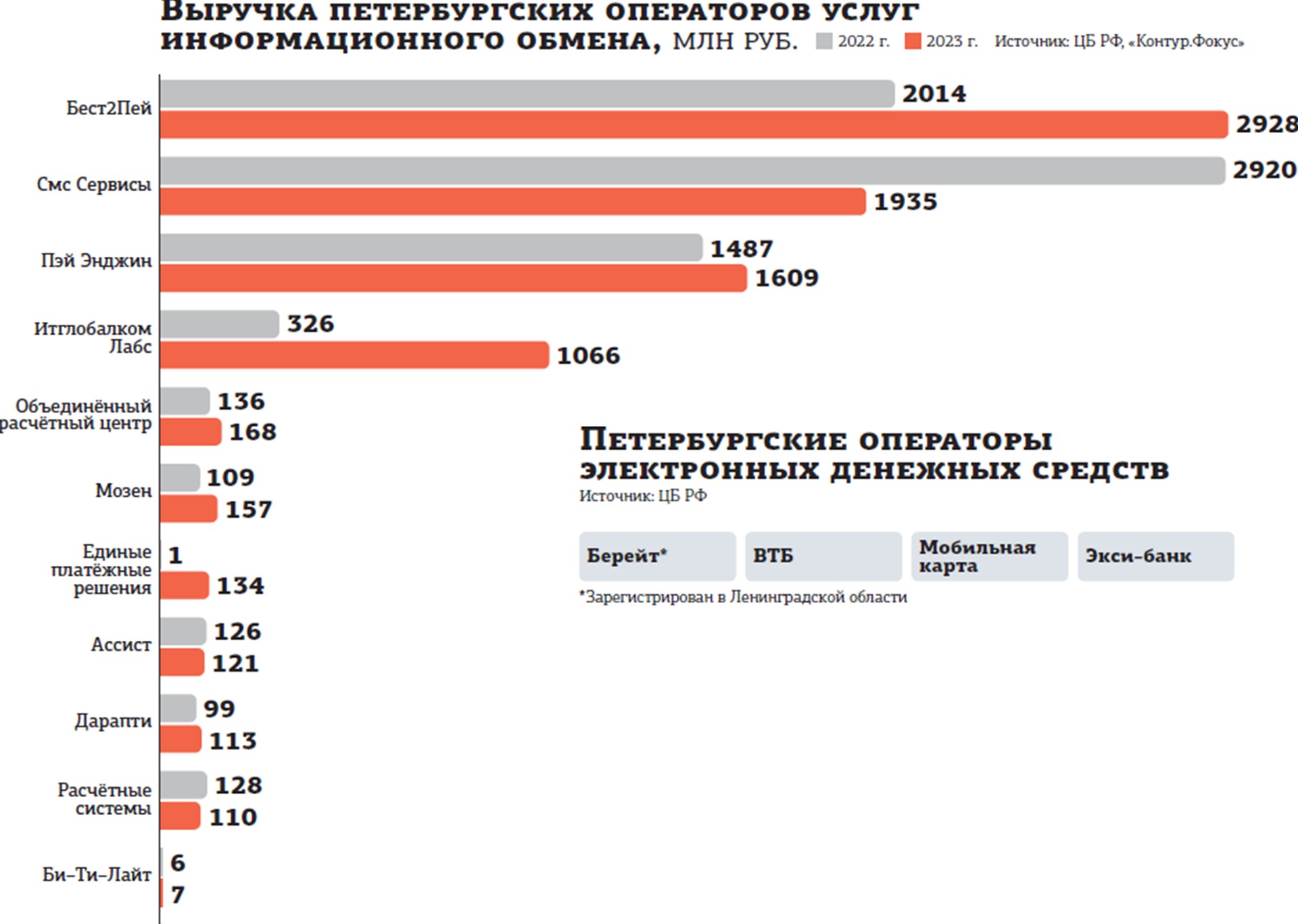

Сегодня платёжный рынок РФ функционирует не так, как хотелось бы мегарегулятору. Все игроки, которые не обязаны получать лицензии банка или НКО, работают в смежных сферах платежей именно при кредитных организациях. Однако пробные шаги к установлению контроля уже сделаны. Так, у ЦБ есть несколько реестров: операторов платёжных систем (в нём 25 действующих организаций, из которых 12 — банки) и операторов услуг информационного обмена (ещё их называют агрегаторами платежей, это своеобразные посредники, которые информационно и технически обеспечивают взаимодействие между банками и конечным получателем платежа). Последних уже 207 (на момент появления в 2020 году их было 170, из них лишь 24 являются банками).

Для НППУ вменяется обязанность обеспечить нахождение средств клиентов на специальном счёте, открытом в Банке России. На средства на нём не может быть наложен арест по долгам НППУ, обращено взыскание, а также не могут быть приостановлены операции. Весенний пример с QIWI–кошельком, когда у его оператора, одноимённого банка, была отозвана лицензия и неожиданно выяснилось, что доступ к кошельку у его пользователей оказался заблокирован, а деньги на нём были не застрахованы в АСВ, в законопроекте никак не упомянут.

"Принятие законопроекта будет способствовать качественному развитию безналичных платежей, усилению конкуренции на рынке платёжных услуг, формированию среды для развития инновационных платёжных сервисов, сглаживанию негативных экосистемных эффектов", — говорится в пояснительной записке к законопроекту.