ФРС США сочла, что одолела инфляцию, и снизила базовую ставку на 0,5% годовых. Это благоприятно сказалось на мировых фондовых индексах и сырьевых ценах. В перспективе оптимизм может докатиться и до российского рынка.

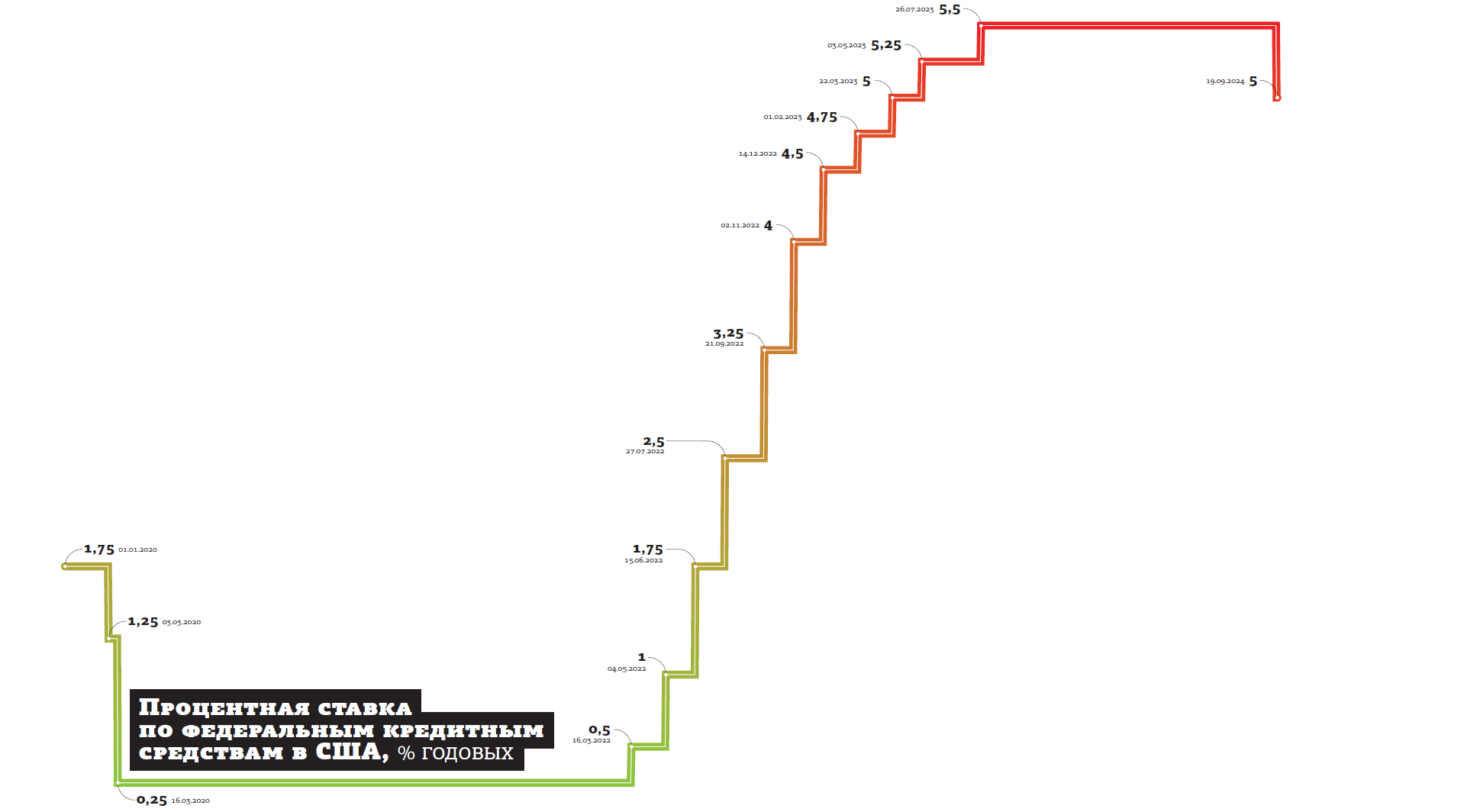

Снижений ставки Федеральный комитет по операциям на открытом рынке (Federal Open Market Committee, FOMC) не производил с марта 2020 года. С июля 2023 года ставка находилась на максимальном уровне за 23 года. Американский регулятор аргументировал своё решение успехами в торможении инфляции при сбалансированности ситуации в экономике, продолжающей уверенно расти.

Решение не стало сюрпризом

Подавляющее большинство финансистов ожидало уменьшения базовой ставки на 25 или 50 базисных пунктов (б. п.), хотя до этого она не менялась восемь заседаний подряд, с июля 2023 года.

"Решение ФРС понизить целевой диапазон ставки федеральных фондов было ожидаемым, — утверждает заместитель директора по инвестициям General Invest Михаил Смирнов. — В то же время среди участников рынка не было консенсуса, снизит ли регулятор ставку на 25 б. п. или сразу на 50. В итоге регулятор снизил на 50, и вот это уже можно охарактеризовать как умеренный сюрприз. Из 113 экономистов, опрошенных Bloomberg, только девять ожидали снижение такой глубины. Cтоит отметить и так называемый DOT–plot — это опрос членов комитета по открытым рынкам ФРС о том, на каком уровне они видят ставку далее. Если ещё недавно члены комитета ожидали ставку 4,14% в 2025 году (медиана), то сейчас эти ожидания снизились сразу до 3,4%, а в 2026–м — до отметки 2,85% против 3,14% ранее. Показал изменения и текст сопутствующего заявления ФРС: новые слова и фразы больше поддерживают курс на смягчение монетарной политики. В заявлении ФРС отмечается, что регулятор сейчас видит большую, нежели раньше, вероятность достигнуть своих целей как по инфляции, так и по рынку труда. Несмотря на это, регулятор также напомнил, что очень серьёзно относится не только к достижению целевого уровня по инфляции (2%), но и к своему второму мандату, рынку труда (а последний сейчас показывает слабость)".

По мнению эксперта, если решение по ставке, результаты DOT–plot и письменное заявление ФРС можно было охарактеризовать как "голубиные", то глава ФРС Джером Пауэлл в ходе своего выступления скорее примерил роль "плохого полицейского", то есть старался остудить ожидания участников рынка в отношении темпов дальнейшего смягчения монетарной политики. Он отметил, что ставку хотя и снизили на 50 б. п., но не стоит ожидать таких больших шагов и далее.

"Но главное, Джером Пауэлл заявил, что нейтральная ставка ФРС на долгосрочном горизонте, возможно, будет намного выше, чем ожидалось ранее, предположительно указывая на беспокойство экономистов о том, что мы можем увидеть вторую волну инфляции в ближайшие годы, — подчеркнул Михаил Смирнов. — Мы ожидаем, что снижение ставки в краткосрочной перспективе может быть более глубоким, нежели прогнозируют участники комитета по открытым рынкам ФРС. Хотя Пауэлл и постарался остудить ожидания участников рынка, но что ещё ему оставалось делать? Скажи глава ФРС, что экономика США существенно замедляется и ставки надо снижать быстро, рынки бы немедленно отреагировали рекордным ралли, а это бы привело к всплеску инфляции, чего ФРС, очевидно, не желает. Подобную ошибку Пауэлл уже допускал в декабре 2024 года: тогда риторика председателя ФРС была откровенно “голубиной” и сразу за этим последовало мощное ралли на рынке".

Начальник отдела аналитики и продвижения "БКС Мир инвестиций" Оксана Холоденко подтверждает: снижение ключевой ставки ФРС на 0,5 процентного пункта (п. п.) не оказалось большим сюрпризом для инвесторов. "Это видно по реакции на американском рынке, — поясняет она. — Консенсус–прогноз экономистов предполагал снижение ставки на 0,25 п. п. Однако рынок деривативов с вероятностью свыше 50% указывал на возможность сокращения ставки на 0,5 п. п. В ходе пресс–конференции Джером Пауэлл отметил, что рынок труда США больше не перегрет. Это подтвердил августовский отчёт от BLS, включая Nonfarm Payrolls. Глава ФРС отметил уменьшение рисков усиления инфляции. Он сообщил, что регулятор никуда не спешит со снижением Fed Funds Rate. До конца года возможно снижение ставки ещё на 0,5–0,75 п. п., как и ожидалось ранее. Это может оказать давление на доллар. Готовимся к новой волне снижения пары USD / CNY. Особого укрепления евро против доллара ждать не стоит. ЕЦБ приступил к снижению процентных ставок ещё летом. Экономика еврозоны близка к стагнации".

Аналитик департамента управления активами УК "ТКБ Инвестмент Партнерс" Максим Гладских констатирует, что базовый прогноз компании до конца 2024 года, созданный в летний период, закладывал понижение ставки ФРС на 25–50 б. п. осенью. "Предпосылками было устойчивое снижение годовой инфляции в США с пиковых значений марта 2024 года и негативная статистика по безработице, опубликованная в июле, — указывает он. — Рост безработицы свидетельствует о начавшемся охлаждении американской экономики, что дало дополнительный импульс к окончанию цикла повышенных ставок ФРС США, давящих на экономику. Ожидаем плавное снижение ставки ФРС на протяжении года, базируясь на текущей динамике снижения инфляции. Также возможны более резкие сокращения при появлении сильно негативной статистики по экономике, указывающей на возможность рецессии. Однако это является менее вероятным сценарием. Об этом упоминал Джером Пауэлл в своём выступлении".

"У ФРС США двойной мандат: политика регулятора направлена не только на достижение целевой инфляции, но и на поддержание занятости, — напоминает старший аналитик УК “Первая” Наталья Ващелюк. — В условиях более уверенного снижения инфляции и охлаждения рынка труда было выбрано снижение ставки на 50 б. п. При этом реакция финансовых рынков оказалась неоднозначной: вероятно, часть инвесторов посчитали, что более решительное снижение ставки могло быть вызвано рисками для роста экономики США".

Джером Пауэлл на пресс–конференции сообщил, что Федрезерв не видит повышенных рисков экономического спада, и подчеркнул, что рост экономики остаётся устойчивым. Более значительный шаг в снижении ставки был выбран после длительного периода ожидания, который был необходим, чтобы убедиться в устойчивости уменьшения инфляции. "В дальнейшем следует ориентироваться на более осторожные шаги в снижении ставки, — полагает Наталья Ващелюк. — Можно отметить, что, по обновлённым прогнозам ФРС США, до конца года возможно ещё два снижения ставки с шагом 25 б. п. В 2025 году ожидается снижение процентных ставок ещё на 1 п. п.".

Федрезерв сыграл на опережение

То, что американский Центробанк выбрал шаг именно 50 б. п., а не 25, вероятно, связано с признаками слабости в экономике. Как сказано в официальном сообщении ФРС, она ухудшила оценку роста реального ВВП США в 2024 году до 2% с ожидавшихся в июне 2,1%.

В первой декаде сентября стало известно, что количество корпоративных банкротств в США в январе–августе 2024 года достигло максимума для данного периода за 4 года и стало вторым по величине с 2010 года. По расчётам S&P Global Market Intelligence, за 8 месяцев 2024 года в стране было зафиксировано 452 банкротства по сравнению с 466 за тот же период 2020–го и 604 — в январе–августе 2010–го. "Американские компании продолжают сталкиваться с рядом проблем в этом году, включая высокие процентные ставки и геополитическую неопределённость", — написали в отчёте аналитики S&P.

"ФРС снизила ставку сразу на 50 б. п., а не на стандартные 25, это само по себе напоминает кризисную меру, — считает Михаил Смирнов. — Далее всё будет зависеть от рынка труда, который уже растёт темпами ниже среднеисторических: если это замедление продолжится, то стоит ожидать более глубокого снижения ставок".

По итогам заседания ФРС также представила обновлённые прогнозы по экономике и ставке.

"В первую очередь отмечу заметное понижение прогноза по инфляции: теперь Федрезерв ждёт, что темпы роста потребительских цен уже в 2025 году опустятся почти к таргету регулятора и составят 2,1% г / г (ранее ожидалось 2,3%), — говорит начальник отдела экономического и отраслевого анализа Промсвязьбанка Евгений Локтюхов. — На этом фоне регулятор понизил и прогноз по ключевой ставке — на конец этого года до 4,4% (ранее — 5,1%), на конец 2025–го — до 3,4% (ранее — 4,1%). В целом новые ориентиры по ставке совпали с рыночными ожиданиями — переход к агрессивному снижению ставки назрел. Американская экономика начинает притормаживать, и риски ухудшения ситуации, судя по ряду индикаторов, начали повышаться. Пока ФРС смотрит на экономику достаточно оптимистично. Но инвесторы уже начали частично учитывать дальнейший пересмотр ожиданий ФРС вниз. В частности, судя по фьючерсам на ставку ФРС, рынок уже допускает снижение ставки в декабре до 4–4,25% с вероятностью 65%. Заявления Джерома Пауэлла после заседания о решимости не отставать от экономики со снижением ставки, несмотря на оговорки относительно того, что и повода спешить у регулятора нет, дают основу для таких ожиданий".

"ФРС начала с большего, чем ожидалось, снижения ставки, — отмечает портфельный управляющий УК “Альфа–Капитал” Артём Привалов. — Медианная точка в сводке экономических прогнозов показала сокращение процентных ставок в 2024 году до 4,375%, в 2025–м — до 3,375%, в 2026–м — до 2,875% и отсутствие сокращений в 2027 году. Таким образом, ФРС видит конец цикла уменьшения в 2027 году при ставке 2,9%. Снижение получилось агрессивным. Обычно такой диапазон регулятор оставляет для плохих сценариев. Но дальнейшее заявление Пауэлла вышло достаточно “ястребиным”. “Комитет никуда не спешит”, — сказал он. Как итог — действие ФРС вышло разнонаправленным. Агрессивное снижение, но “ястребиный” посыл на последующей конференции. Тут надо понимать, что это последнее заседание ФРС перед выборами. Следующее будет уже после того, как будут отданы голоса за нового президента, а именно 6–7 ноября. Возможно, этот фактор также повлиял в пользу более агрессивного первого снижения".

Руководитель управления аналитических исследований АО "ИВА Партнерс" Дмитрий Александров также называет снижение ставки ФРС на 50 б. п. ожидаемым, но подчёркивает, что, по мнению некоторых участников рынка, резкое движение ставки вниз может свидетельствовать о более серьёзных проблемах в экономике, чем считалось ранее. Кроме того, это способ стимулировать "предвыборное ралли" в акциях, что хорошо воспринимается избирателями и повышает шансы действующей администрации.