Решение Минпромторга не продлевать программу льготного автокредитования, поддержавшую рынок в кризис, не приведет к падению продаж: банкиры рассчитывают на низкие ставки и акции от автопроизводителей.

Петербургский рынок автокредитования продолжает расти. По итогам II квартала 2018 года число проданных автомобилей составило 29 151 штуку, из них проданы в кредит 46,3%, число автокредитов выросло на 8%, следует из данных Национального бюро кредитных историй (НБКИ) и аналитического агентства "Автостат".

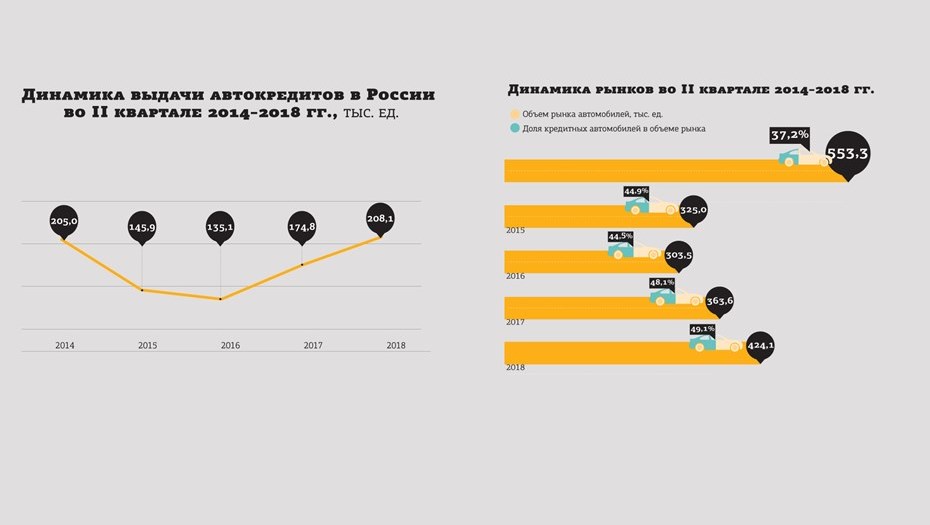

В целом по России рынок также растет. Во II квартале 2018 года в России было выдано автокредитов на 19,1% больше, чем за аналогичный период 2017 года. Доля автомобилей, купленных в кредит, составила 49,1% общих продаж.

Петербуржцы пересели на авто

Опрошенные "ДП" банкиры тоже фиксируют рост выдачи автокредитов в Петербурге. Так, Балтинвестбанк по итогам первого полугодия 2018 года выдал 1290 автокредитов на сумму около 1 млрд рублей, что более чем в 7 раз превышает показатели аналогичного периода прошлого года. В сравнении с 2017 годом доля автокредитов на новые автомобили увеличилась с 45 до 78,5%. Средняя стоимость авто — 1,027 млн рублей.

Во II квартале объем выданных автокредитов ВТБ в Петербурге и Ленобласти составил более 1,8 млрд рублей — на 40% больше, чем во II квартале 2017 года. Большую часть денег банк выдает на покупку новых автомобилей — на них приходится около 70% кредитов. Тем не менее в ВТБ обращают внимание, что клиенты стали активнее покупать подержанные автомобили именно с помощью автокредита. Средняя сумма автокредита — более 700 тыс. рублей.

У Русфинанс Банка выдача автокредитов в Петербурге выросла на 25%, доля новых автомобилей среди купленных в кредит составляет 97,5%.

В банке "Оранжевый" выдача автокредитов по итогам II квартала выросла на 20–30%. Средняя стоимость автомобиля, взятого в кредит, составила 900 тыс. рублей. Число кредитов на новые и б/у автомобили в количественном выражении разделилось поровну.

В Юникредит Банке средняя стоимость автомобиля, взятого в кредит, составила 1,5 млн рублей, средний размер кредита — 1 млн рублей.

Льготы спасли рынок

Отечественный авторынок находится в фазе восстановления, отыгрывая потери предыдущих 2,5 года, когда продажи стабильно снижались. Георгий Андржеевский, руководитель направления автокредитования банка "Оранжевый", связывает рост рынка автокредитования со снижением ставок и восстановлением платежеспособности населения. "Сейчас люди готовы к крупным покупкам, привыкли к курсу доллара 58–63 рубля", — соглашается заместитель председателя правления Заубер Банка Алексей Сигов.

В значительной степени на рост продаж повлияли госпрограммы "Первый автомобиль" и "Семейный автомобиль", запущенные в 2016 году, которые серьезно поддержали рынок в период кризиса. В рамках государственных программ стимулирования спроса был продан каждый пятый автомобиль, программа предусматривала скидку 10% от стоимости автомобиля.

В мае программа завершилась, продлевать ее Минпромторг не стал, но игроки рынка признают, что на данный момент критической необходимости в ней уже нет. На этом фоне некоторые автовладельцы спешили впрыгнуть в последний вагон, что также сказалось на росте продаж кредитных автомобилей.

"В этом году, если так и не будет продлена программа на 2019–2020 годы, мы увидим смещение спроса в сегмент подержанных автомобилей как более доступный. Кроме того, отношение к покупке б/у автомобилей за последнее время изменилось. Если раньше это был серый рынок, где существовали большие риски приобрести угнанный автомобиль или побывавший в серьезной аварии, то сейчас продавцы и покупатели имеют возможность проверить историю автомобиля, качество его технического обслуживания и прочее", — оценивает Денис Смирнов, территориальный управляющий направления по работе с партнерами Балтинвестбанка.

Акции вместо льгот

Автокредиты будут оставаться одним из драйверов розничных продаж, ожидают в ВТБ. По итогам года банкиры ждут рост рынка автокредитования на уровне 20–30%. "Мы увидим незначительный прирост доли кредитных продаж до 50–55% за счет усиления и улучшения кредитных предложений от кэптивных банков и финансовых сервисов от автопроизводителей в III и IV кварталах текущего года", — ожидает Денис Смирнов.

Рост рынка также обеспечат скидки на автомобили по специальным программам совместно с производителями и привлекательные ставки по кредитам от банков, добавляют в Юникредит Банке.

“

Сворачивание программы льготного кредитования негативно скажется на темпах роста объемов продаж. Но следует понимать, что подобные программы весьма затратны для государства и оправданны только в периоды острых фаз кризиса, когда существенно стимулируют потребительский спрос, что позволяет автопроизводителям оставаться на плаву в тяжелые для них времена. А это стратегически важный вопрос, так как в автопромышленности занята существенная доля трудящихся и проблемы у любого из автопроизводителей могут фатально сказаться на всем рынке труда в стране.

Алексей Коренев

Аналитик ГК "ФИНАМ"

“

Основным драйвером роста рынка автокредитования в первом полугодии можно назвать государственные программы льготного кредитования. Кроме того, сработал эффект отложенного спроса на автокредиты среди населения, которое в 2018 году перешло от сберегательной к кредитной модели потребления. Этому способствовали стабилизация макроэкономической ситуации, планомерное снижение ключевой ставки ЦБ РФ и кредитных ставок ведущих банков, которые находятся сегодня на 5–летнем минимуме. Дополнительно спрос подстегивали различные программы лояльности и субсидирования ставок автопроизводителями и дилерами.

Людмила Богушевская

Заместитель Председателя Правления Русфинанс Банка