Упавшие цены на самый востребованный в мире энергоноситель внесли свою лепту в планы компаний, политику стран и даже бюджет Петербурга.

С января по сентябрь текущего года в бюджете Санкт–Петербурга образовалась дыра в 4,84 млрд рублей. Как отметили в комитете финансов, наиболее значительное сокращение поступлений — в строке налогов на прибыль организаций. Как известно, Петербург хоть и не выкачивает нефть — но очень любит её добытчиков. В комитете финансов отмечают, что налоги от компаний нефтегазового сектора в регионе уменьшились практически вдвое, или на 12 млрд рублей. Всего в Петербурге, согласно СПАРК, зарегистрировано 1336 компаний, чья деятельность связана с оптовой и розничной торговлей жидким и газообразным топливом. Крупнейшие из них — "Газпром" с "дочками", "Транснефть", "Лукойл", "Роснефть", "Сургутнефтегаз". Выручка "Газпрома", по данным АК "ФИНАМ" по МСФО, в первом полугодии 2020–го сократилась на 25%, а чистая прибыль — на 96%.

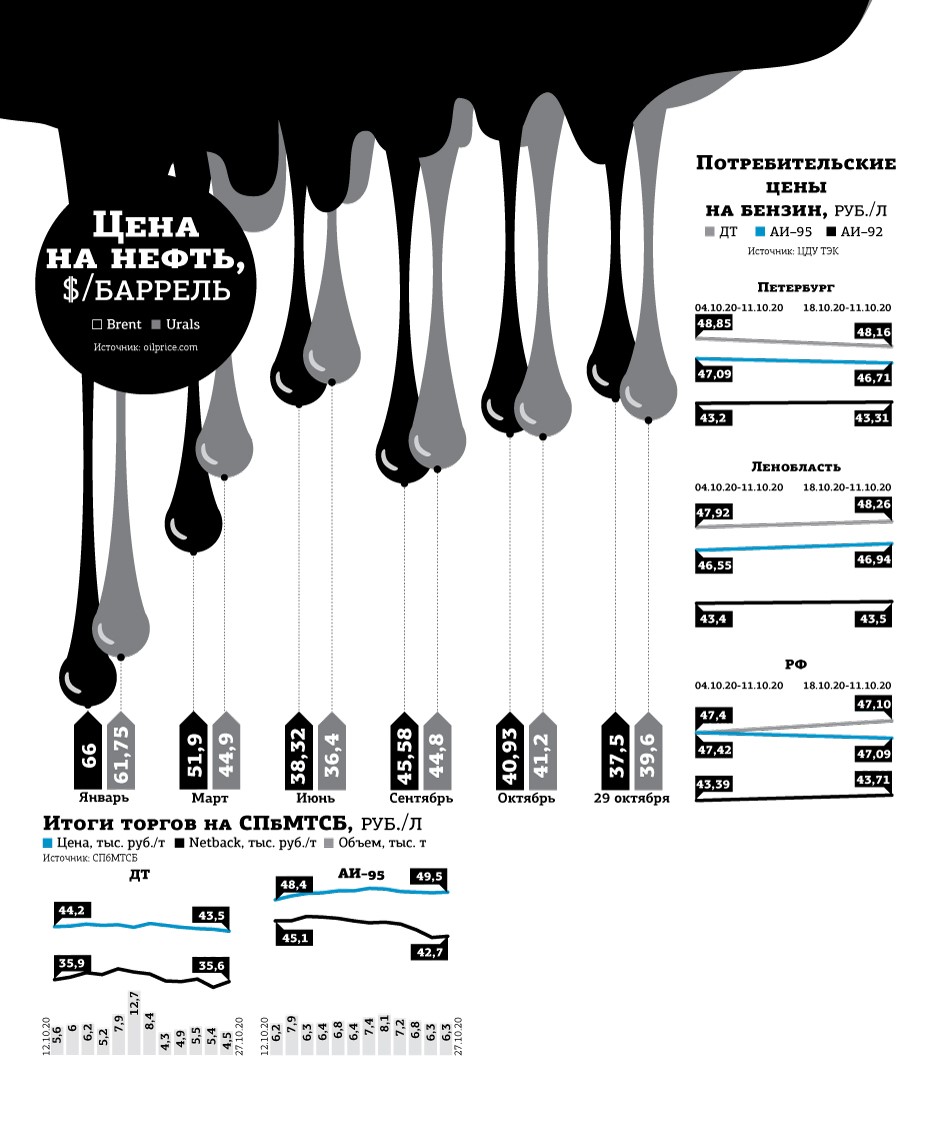

Всемирный банк несколько воодушевился и улучшил прогнозы по ценам на нефть. По мнению аналитиков, в текущем году стоимость чёрного золота составит $41 за баррель, а в 2021–м вырастет до $44. В июне 2020–го ВБ говорил о $32 и $38 соответственно. Однако возврата к уровню $60, который был в 2019 году, ожидать не стоит. Несмотря на восстановление цен в III квартале, в целом нефть всё ещё ниже докризисной планки на 30%.

По итогам года, считает ВБ, спрос на энергоноситель останется на 8% ниже значений 2019 года — это примерно вдвое больше, чем любой годичный спад со времён Второй мировой войны. На графиках кривая, оптимистично идущая вверх, пока поддержана Китаем. Вопреки остальным странам, где пандемия во II квартале резко посадила всех на карантин и оставила миллионы добытых баррелей невостребованными, Китай к тому моменту оправился от коронавирусной волны и круто нарастил потребление чёрного золота. "Рост потребления в Китае, похоже, сохранится, при этом импорт сырой нефти в сентябре 2020–го вырос почти на 18% по сравнению с предыдущим годом", — говорится в отчёте ВБ.

Взор аналитиков с надеждой устремлён на ОПЕК, чьи участники ещё в апреле сократили добычу. Немного притормозила Саудовская Аравия, вышки которой в весенней ценовой гонке взметнули объёмы добытой нефти вверх, однако уже в июне им пришлось эту "шалость" компенсировать, просадив добычу ниже остальных товарищей по ОПЕК.

Читайте также:

Топливо

Слабое волнение: рынок нефти повёл себя стабильно

Россия, по словам главы Минэнерго Александра Новака, соблюдает урезанные квоты почти на 100%. Объём и уровень этого "почти" устами главы ведомства не обозначены. В статистике Минэнерго за сентябрь 2020–го указано, что в стране добыто нефти (вместе с газовым конденсатом) 40,6 млн тонн, что равно 5,5 млн тонн в сутки. Этот объём на 12% меньше уровня 2019–го и на 16% меньше уровня 2018–го.

Напомним, что по соглашению ОПЕК+ за точку отсчёта объёма добычи, который необходимо сократить, взят именно октябрь 2018 года. России необходимо избавиться от пятой части этого объёма — такова квота, определённая ОПЕК. В Минэнерго ожидают, что в 2020 году в России будет добыто 507 млн тонн нефти — на 53 млн тонн меньше изначальных планов. "Мы видим, как трудно идёт восстановление, видим много неопределённостей, которые мешают возвращению к докризисным показателям экономики и мирового потребления нефтяного сырья", — подчеркнул Александр Новак.

Несладко там, где гладко

На момент написания материала ведущие российские нефтяные компании на биржах были в красной зоне. "В минусе бумаги нефтегазового сектора, что вполне объяснимо на фоне просадки цен на сырьё Brent более чем на 2%. Хуже рынка выглядят бумаги “Газпрома”", — отметила cтарший аналитик "Альпари" Анна Бодрова.

Падение цен "навалилось" на нефтяные компании не только в виде упущенной выгоды от реализации сырья, но и в образе государства, которое с утроенной силой хочет залечить пострадавший бюджет — от той же подешевевшей нефти и затрат на борьбу с коронавирусом. Для этого в конце сентября президент подписал новый налоговый пакет, который отменяет льготы на добычу нефти для производителей сверхвязкой нефти и выработанных месторождений. Также будет повышен налог на дополнительный доход для месторождений второй группы (сложные в разработке, но с крупными очагами полезных ископаемых).

Предполагается, что дополнительные доходы федерального бюджета от реализации закона составят в 2021 году 37,4 млрд рублей, в 2022–м — 24,6 млрд, в 2023–м — 11,5 млрд. Для разработчиков нефтеносных участков в Югре, напротив, предусмотрен налоговый вычет. Он составит 3 млрд 830 рублей в месяц, если цена нефти за налоговый период превысила базовую цену нефти (в 2021 году — $43,3). Если цена нефти по факту окажется ниже базовой, налоговый вычет предоставляться не будет. "Если по итогам 3–летнего мониторинга сумма доходов федерального бюджета в виде НДПИ и вывозной таможенной пошлины от дополнительной добычи нефти не превысит сумму налогового вычета, разницу между указанными величинами необходимо будет вернуть в бюджет", — указано в релизе по итогам принятия закона.

И снова третье ноября

Американская нефтедобыча спасается "каннибализмом" — ради выживания компании, которые уже не в силах держаться на плаву, отдают себя большим компаниям. По данным Enverus, в III квартале 2020 года рынок слияний и поглощений в нефтегазовом секторе вырос до $20 млрд. Одной из крупнейших сделок стало слияние Chevron и Noble Energy ($13 млрд). Около 75% доказанных запасов нефти в размере 2 млрд баррелей уже освоено Noble, что позволит Chevron быстро получать прибыль, не вкладывая много капитала. Синергию от слияния Chevron оценивает в $300 млн.

Из–за падения нефтяных цен многие американские компании с трудом справляются с долговой нагрузкой. С начала 2020 года уже 84 нефтедобытчика запустили процедуру банкротства. Их общий долг составляет $89 млрд рублей. Если до конца года WTI не поднимется выше $40, то, как подсчитали в Rystad Energy, число банкротств в нефтяной отрасли может достигнуть 95.

Прогнозируя будущее, американские аналитики переворачивают календарь и видят важную дату.

"События ближайших недель определят путь наименьшего сопротивления для цены на энергоносители в оставшейся части этого года и в 2021 году. От результатов выборов в США 3 ноября будет зависеть будущее производства ископаемого топлива, — уверен биржевой аналитик Энди Хеч. — На протяжении десятилетий политика США была направлена на достижение энергетической независимости от Ближнего Востока. В последние годы Соединённые Штаты превзошли Россию и Саудовскую Аравию в качестве ведущих мировых производителей нефти. Процесс гидроразрыва привёл к снижению производственных затрат и к увеличению производства. Если президент выиграет переизбрание, а Сенат останется в руках республиканского большинства, нам следует ожидать сохранения статус–кво в энергетической политике США. Однако в опросах лидируют демократы, и вероятность зачистки, в которую войдут Белый дом и Сенат, высока".