07:0005 ноября 202007:00

12077просмотров

07:0005 ноября 2020

Положительную динамику смог показать только строительный сектор, который поддержало продление льготной ипотеки.

Предвыборный период в США и риски второй волны коронавируса не обещали биржам ничего хорошего. Но всё–таки надежда оставалась: все ждали, что американцы примут пакет помощи экономике на пару триллионов долларов, что вернуло бы на рынок аппетит к риску. Но демократы с республиканцами так и не договорились, Европа пошла на карантин, и вот результат — обвальные распродажи, утянувшие за собой и бумаги петербургских эмитентов.

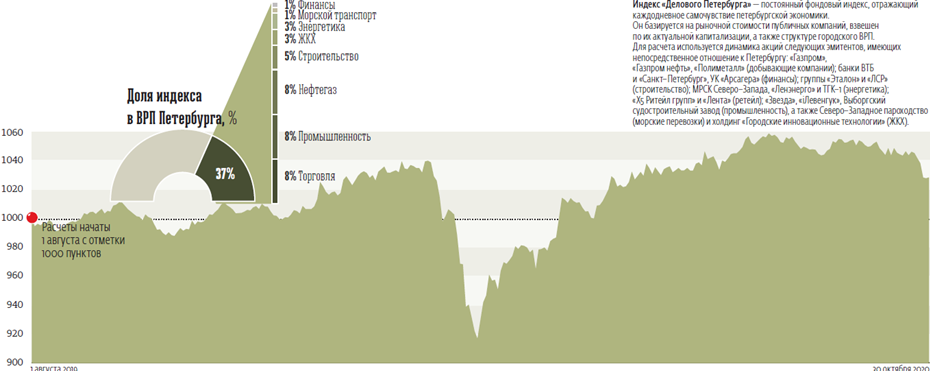

В итоге индекс "ДП" за месяц упал примерно на 2%, с 1048 пунктов в начале октября до 1027 пунктов по состоянию на 27 октября. Падало всё, но особенно — низколиквидные компании третьего эшелона из промышленного сектора ("Роллман" упал на 25%, "Звезда" — на 13%) и нефтегазовый сектор. Добавило минусов не слишком удачное IPO компании "Совкомфлот".

Рассчитывать свой индекс "ДП" начал в сентябре 2019 года. Минимум за всю историю наблюдений зафиксирован в середине марта (916 пунктов), а максимум — в середине августа 2020 года (1060 пунктов).

"Газпром" оторвался от цен

Падение цен на акции "Газпром нефти" (–7% с начала месяца) в принципе не смотрится слишком уж нелогично. Цены на нефть явно не обещали быстрого восстановления и с наступлением первой серьёзной паники на рынках ожидаемо обвалились ниже $40 за баррель. Не лучше себя чувствуют и западные нефтяные гиганты. Акции Royal Dutch Shell сейчас торгуются даже ниже мартовских минимумов, американская Exxon mobil — на уровне марта.

"Российским акциям должно бы помогать ослабление рубля, поскольку слабый рубль делает работу наших компаний более конкурентоспособной. С другой стороны, есть и такие специфические риски, как санкции США и ЕС по целому ряду возможных поводов. Кроме того, Россия участвует в сделке ОПЕК+, добровольно сократив добычу", — отмечает управляющий партнёр EXANTE Алексей Кириенко.

Другое дело "Газпром". Зима близко, даже самые жёсткие карантины не решат для европейских потребителей проблему холода. И цены на газ тому отличное свидетельство: сейчас они на максимальных значениях. Фьючерсы на газ торгуются по $3,2 (для сравнения: в марте они стоили $1,6, а в декабре 2019 года — $2,6). Тем не менее бумаги "Газпрома" это движение игнорировали и в октябре упали на 8%.

"Несмотря на стабильные цены на газ, высокий уровень наполненности ПХГ в Европе (95–97%) создавал риски для ценовой динамики, — объясняет Константин Карпов, эксперт по фондовому рынку “БКС Мир инвестиций”. — Строго говоря, такие риски есть и сейчас, хотя достаточно холодное начало газового сезона и ожидание довольно суровой зимы–2020/21 сглаживает опасения. Ещё можно отметить, что польский антимонопольный регулятор в октябре оштрафовал “Газпром” на $7,5 млрд за строительство “Северного потока — 2” без соответствующего разрешения. В целом драматичная ситуация с “Северным потоком — 2” перманентно давит на котировки “Газпрома”".

Банкиры боятся Байдена

Банк ВТБ пообещал вернуться к выплате дивидендов на уровне 50% от прибыли по итогам 2020 года (за 2019 год они ограничились выплатой 10%). По оценкам экспертов, доходность на акцию может составить 3,9–4,2% по текущим ценам. В моменте это привело к росту цены акции на 5%, однако вскоре позитив потерялся на общем негативном фоне, и месяц бумага закончила в минусе на 6%.

Хорошие новости о дивидендах принёс акционерам и банк "Санкт–Петербург": 20% чистой прибыли 2019 года, или 1,6 млрд рублей. В моменте это также поддержало бумаги, но к концу месяца они росли только на 1%.

"ВТБ и банк “Санкт–Петербург”, несмотря на дивидендную политику и рост объёмов кредитования, имеют высокие санкционные риски. В последние дни бумаги этих банков снижаются, так же как и индекс Мосбиржи. Если предположить усиление санкционного давления (особенно в случае победы Д. Байдена на выборах), то от акций этих эмитентов можно ждать неожиданностей", — считает Артём Деев, руководитель аналитического департамента AMarkets.

В целом ВТБ сейчас выглядит хуже рынка по мультипликатору P / BV (капитализация к балансовой стоимости). Он у банка составляет 0,6. Для сравнения: у Сбербанка и банка "Санкт–Петербург" этот показатель равняется 1, у TCS Group — более 3.

С нулевой динамикой месяц удалось закончить бумагам "Полиметалла". Вопреки ожиданиям некоторых аналитиков, компания избежала увеличения налогов на добычу полезных ископаемых. Однако цены на золото в октябре ушли ниже $1900.

Строители оптимизма

Единственной сферой, в которую октябрь не принёс красного цвета, оказалась стройка. В середине месяца стало очевидно, что правительство продлит до 1 июля 2021 года программу льготной ипотеки. Одновременно не падают цены на недвижимость, позволяя строителям заработать. В итоге ЛСР закончила октябрь в плюсе на 2%, Etalon Group выросла на 3%. Показательно, что даже мощные распродажи на рынках в конце месяца не сорвали IPO федерального девелопера ГК "Самолёт". Правда, компания разместилась по нижней границе ценового диапазона.

Размещение ГК "Самолёт" на индекс "ДП" никак не влияет, так как она не является петербургской компанией. А вот бумаги "Совкомфлота" мы включили после размещения: мы отнесли компанию к морскому транспорту с условной долей в итоговом индексе 1% (исходя из доли морского транспорта в ВРП города). В итоге новичок индекса превратился в якорь, тянущий его вниз (–7% от размещения).

"У инвесторов негативная динамика акций “Совкомфлота” в первый день торгов вызвала, конечно, разочарование, но, с другой стороны, впервые за 3 года в России крупная компания вышла на рынок, — утешает Наталия Пырьева, аналитик ГК “ФИНАМ”. — Цена ниже размещения выглядит весьма привлекательной для долгосрочных инвестиций, поскольку “Совкомфлот” занимает солидные позиции в отрасли, в кризисное время сумел сгенерировать прибыль, является стабильным плательщиком дивидендов с дивидендной доходностью 6%. Помимо того, тарифы “Совкомфлота” номинированы в долларах".